「改良版ダブル移動平均」の成績は

以前検証したダブル移動平均システムを改良することで、最終残高が大幅に改善されたことをお伝えしました。

未決済を含む純資産ベースの最終残高

|

この記事では、「改良版ダブル移動平均」の成績の詳細を、グラフで比較しながらご紹介していきたいと思います。

ダブル移動平均システムのざっくり概要と、改良点

詳細は、過去の記事でご紹介していますので、そちらをご覧ください。

ダブル移動平均システムのざっくり概要

|

改良点

|

検証結果をグラフで比較

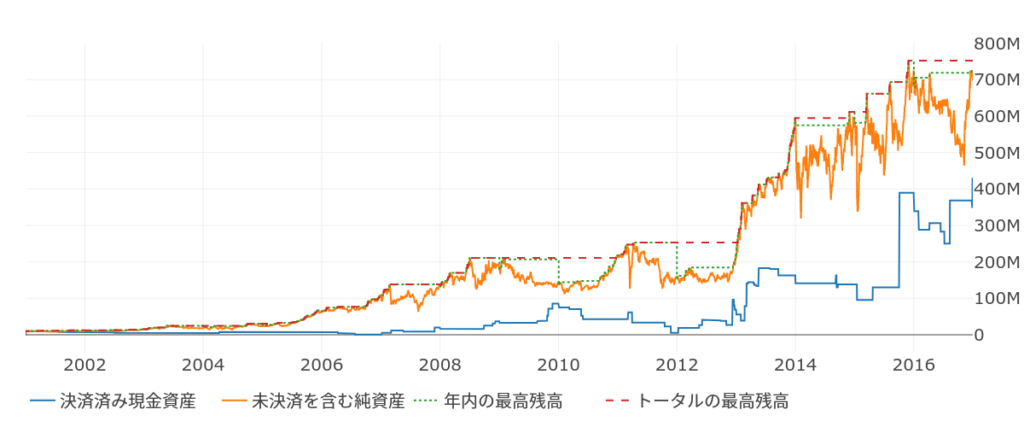

資金の推移

ビフォー

アフター

まずは、シンプルな資産の推移のグラフです。

目盛りをみると、損益が大きく違うことがわかると思います。しかし、それと同時に改良後のほうが増減がはげしいようです。

これは、資金管理のベースを変えたことによるものです。決済済みの現金資産を資金管理のベースにするよりも、未決済を含む純資産で資金管理をしたほうが利益をトレードに反映する機会が多くなるので、リスクをたくさんとることになります。

リスクを多くとるということは、当然、価格が逆に動いたときの損失が大きくなります。

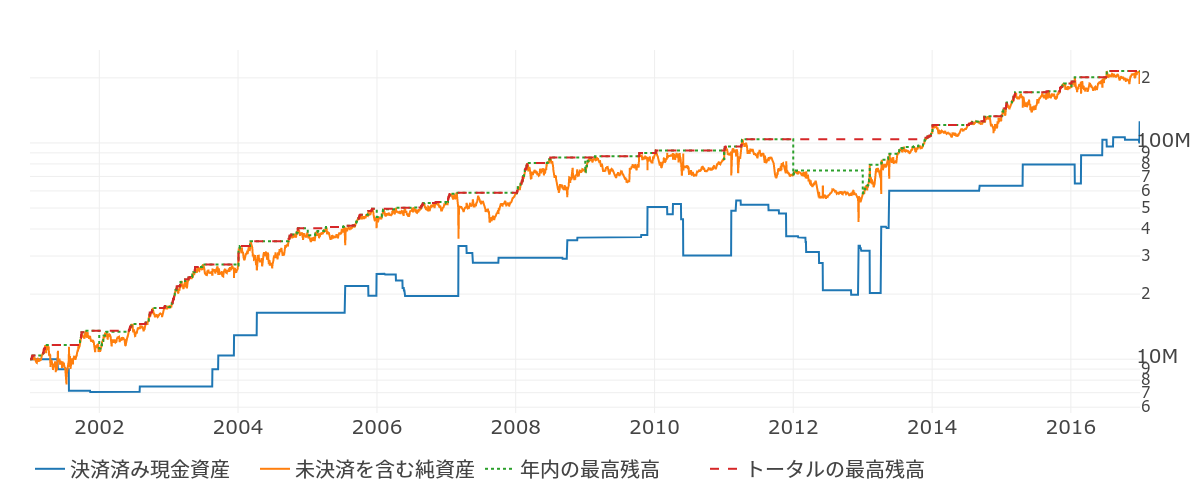

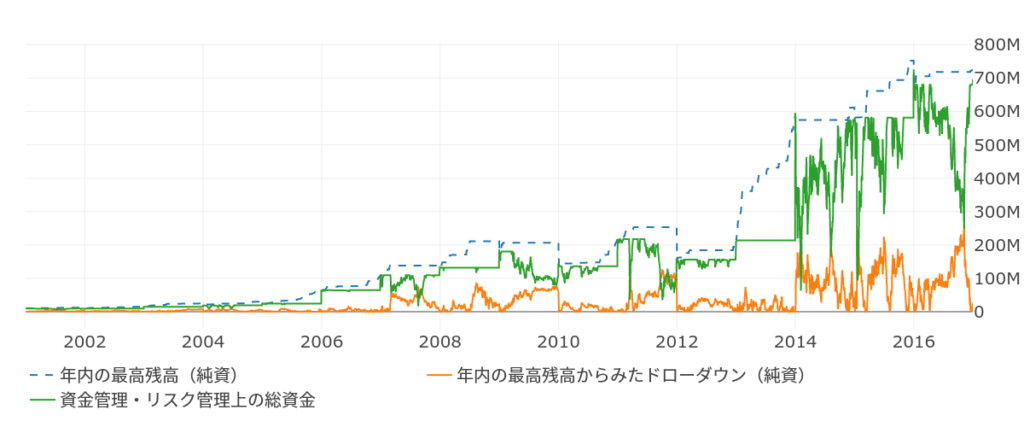

資金の推移(対数目盛)

以下のグラフは、前述した資産推移のグラフを対数目盛にしたものです。

くわしい解説はgoogle先生にゆずるとして、対数目盛を簡単に説明するなら、「指数関数的なグラフを直線的なグラフになおすために用いる目盛」です。

資金推移のアフターと対数目盛のアフターは、もととなるデータは一緒です。目盛りの表現を変えているだけですが、金額は上のグラフのほうが確認しやすく、細かな増減は対数目盛のグラフのほうが確認がしやすいのです。

ビフォー

アフター

さて、シグナルは変更していませんが、こまかなドローダウンの時期がけっこう異なるようです。大きなドローダウンの時期はほぼ一緒ですね。

改良後の手法は、2009年から2011年ごろにかけて長いドローダウンがあったことがわかります。

前回の記事のように数字だけで分析していると、最大ドローダウンが改善して最終損益も3倍以上になっているため改良が成功したようにみえます。しかし、このグラフをみると「決して、ずっと安心してみていられるような手法ではない」ということがわかります。

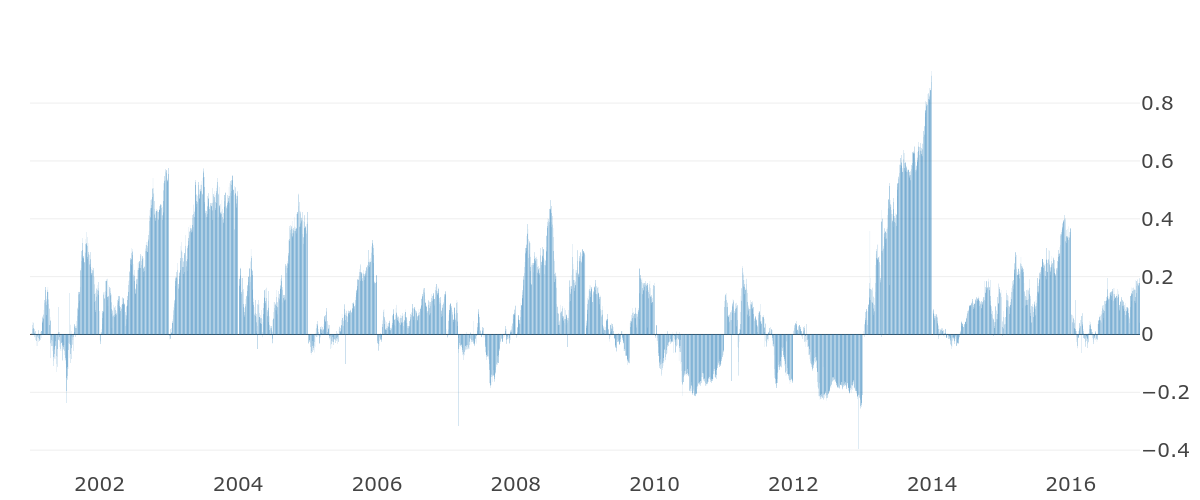

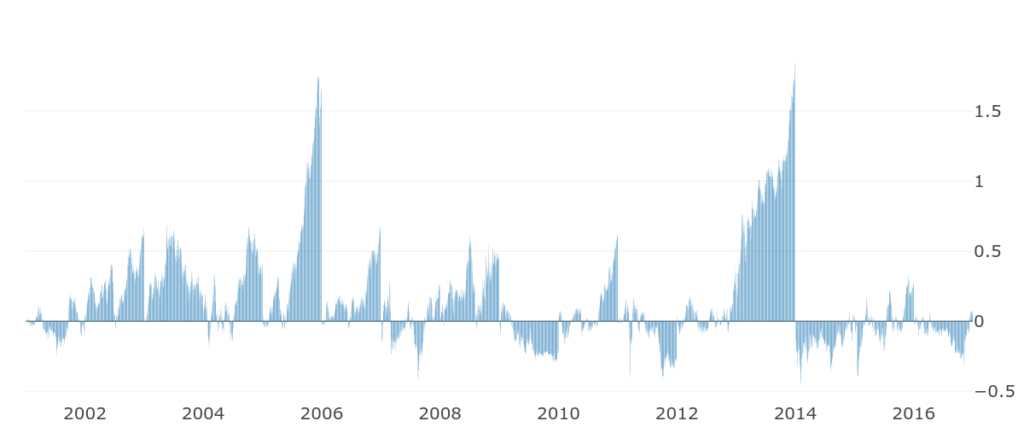

年毎の資産の推移(純資産・%)

資産の推移を年ごとで区切ってグラフにしたものです。0.8なら年初の資産を100%として80%の利益、つまり1.8倍になっているということです。

ビフォー

アフター

さて、こうやって年ごとに区切ってみると、またちょっと見え方がかわってきます。

まず、2008年ごろまでは、よく似たタイミングで増減しています。そのなかでも、改良版の2005年ごろの利益が突出しているようです。2013年ごろの利益も同じタイミングです。しかし、2009年2010年ごろから増減のタイミングがずれてきているようにみえます。

350日と150日の移動平均をつかった超長期のトレンドフォローで、移動平均がクロスすると途転(どてん)するこの手法ですが、意外と損小利大になっているんだということもわかると思います。

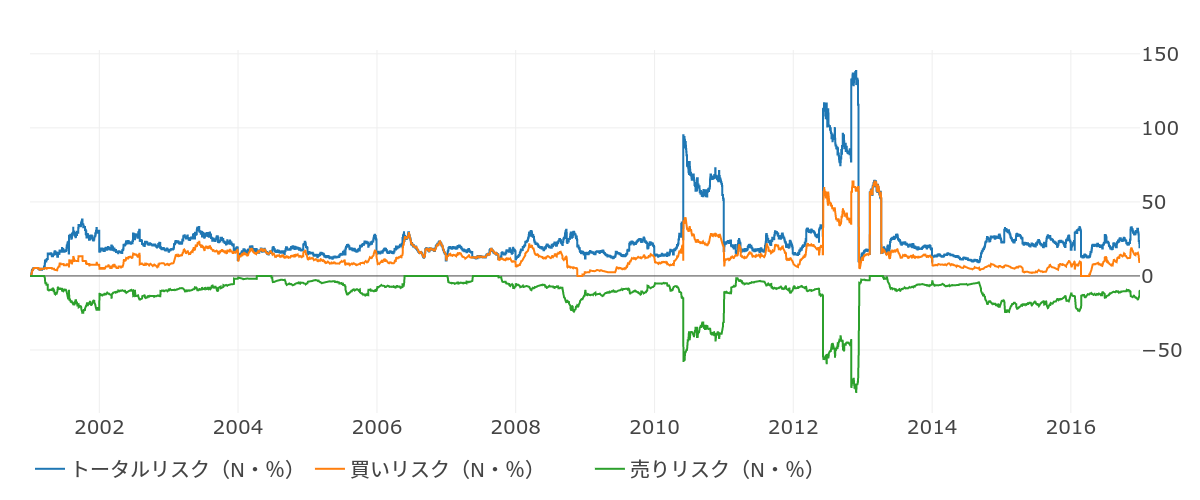

N(ポジションリスク)の推移

このグラフはリスクを表しているものです。とくに暴落時や大きなドローダウンが発生しているときにこの数値が大きくあがります。

ビフォー

アフター

2008年ごろまではほとんどが買いポジションだったようです。

最大リスクの水準は同じくらいですが、改良後のほうがリスクがふえる機会が多かったようです。これも、資金管理のベースをかえた影響です。

逆に、改良前のほうがリスクが多い期間がながいですが、これも資金管理のベースが「決済済みの現金資産」であったことが要因です。現金資産は決済が行われなければ増減しないのですが、長期の手法であるがゆえにその回数がすくなく、高いリスクで固定されてしまいます。

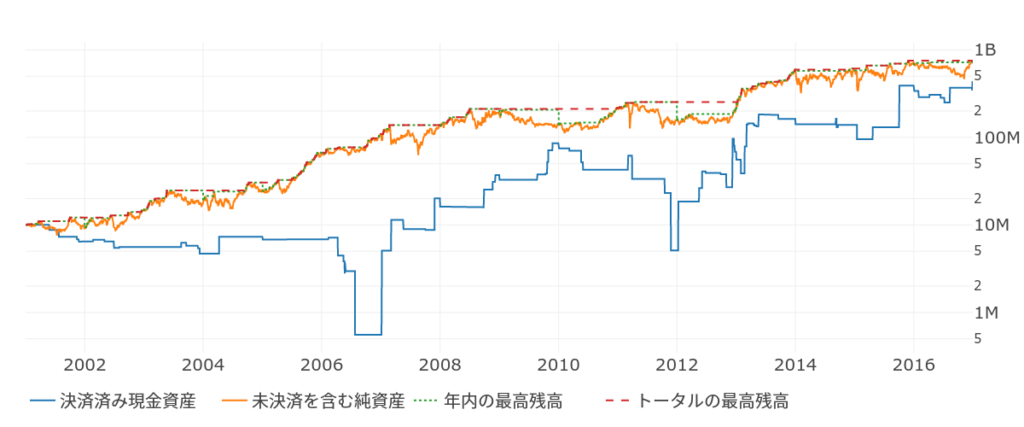

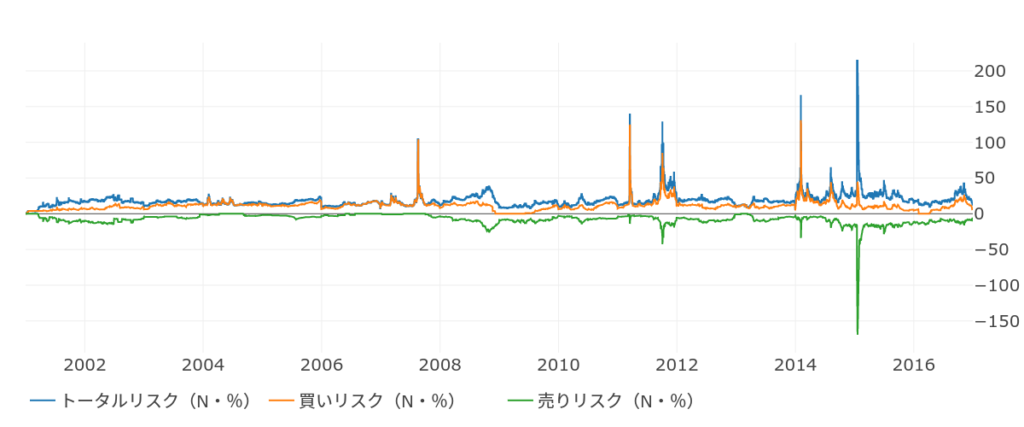

Nの価値の推移

Nとは、資金管理とリスク管理のもととなる数字です。

改良後の手法なら、「未決済を含む純資産 → 資金管理・リスク管理上の総資産を算出 → Nを算出 → 資金管理とリスク管理をする」という流れになります。その推移のグラフです。

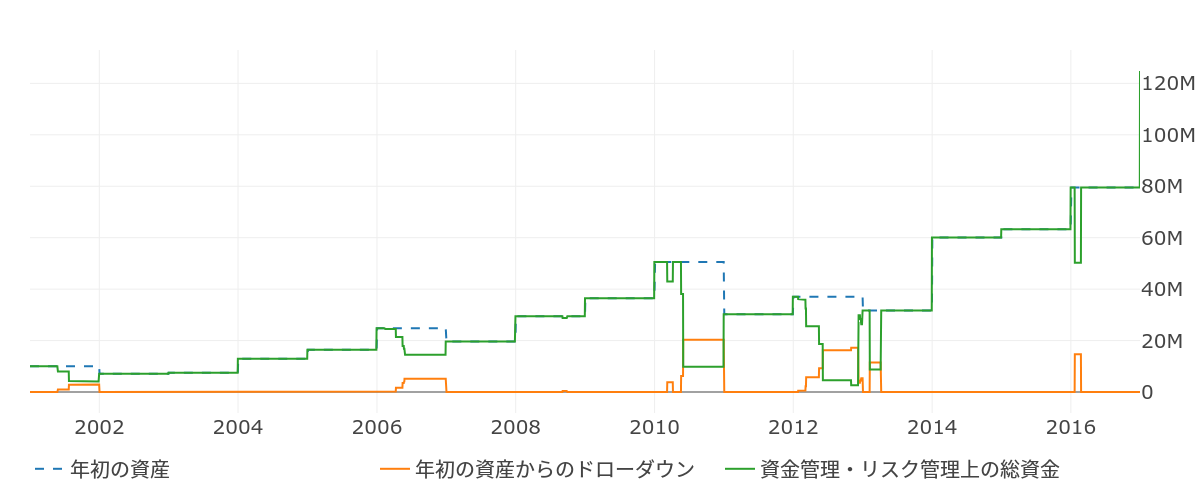

ビフォー

アフター

グリーンの線が資金管理とリスク管理のもとになる数字なのですが、改良後の変動がひじょうにこまかくなっています。

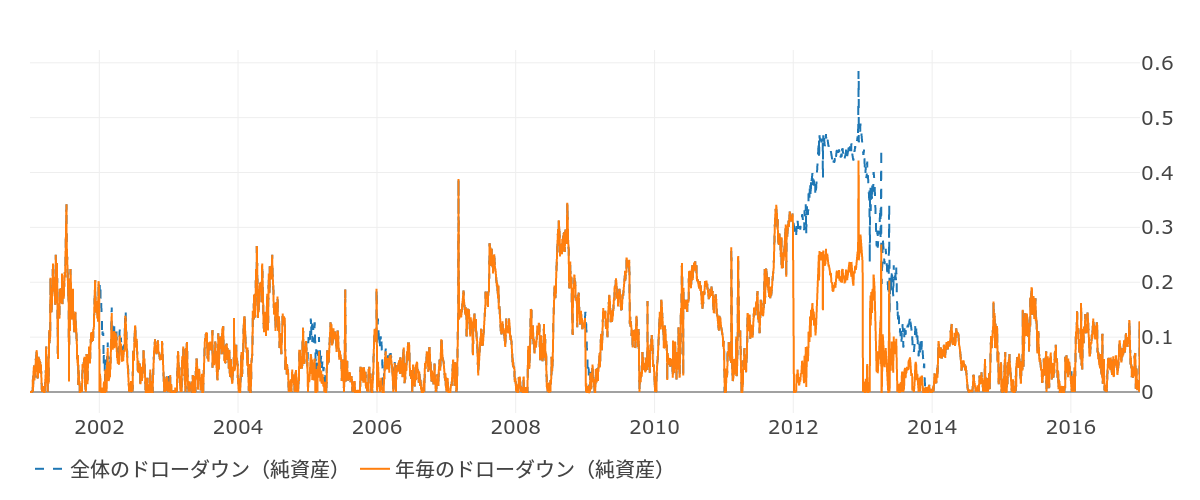

ドローダウンの推移

ビフォー

アフター

メンタルに悪影響をおよぼすドローダウンですが、改良後のほうがドローダウンが大きい傾向が強いことがわかると思います。

改良後の最大ドローダウンは改良前とくらべると小さくなっていますが、最大ドローダウンに近い大きなドローダウンが多くなっています。

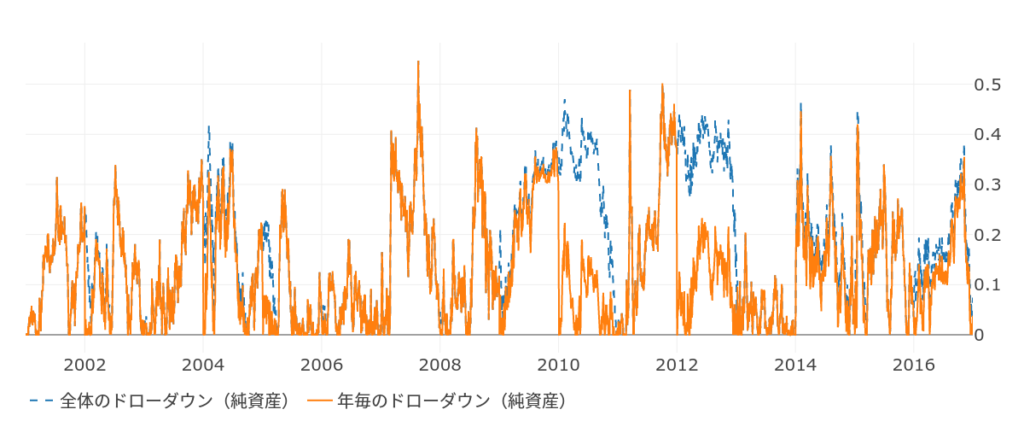

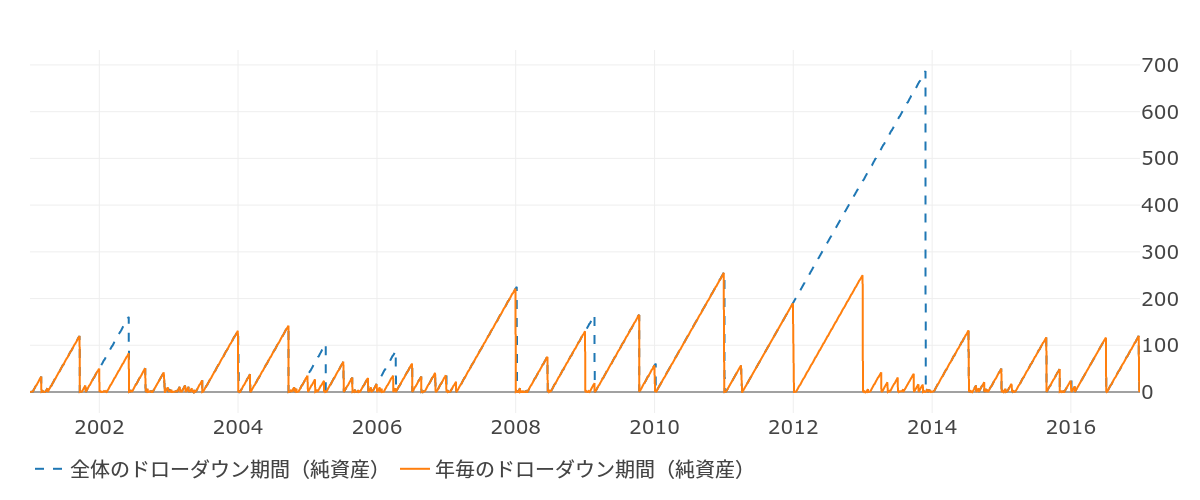

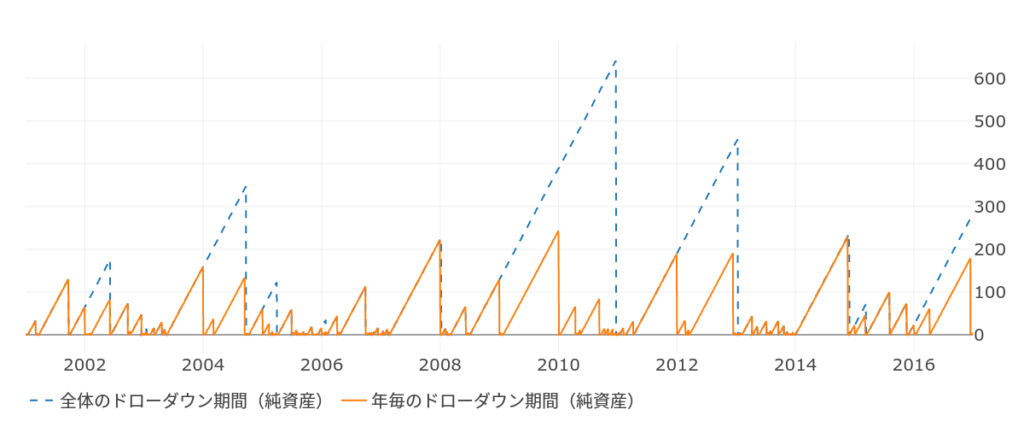

ドローダウンの期間

ビフォー

アフター

改良後のほうが一番長いドローダウンの日数が100日ほど短くなっていますが、全体としては長いドローダウンの回数が増えています。

まとめ

さてさて、長期のダブル移動平均を改良して最終残高が3倍以上になったこの手法ですが、前回は数字で、今回はグラフで分析をしてみました。

数字だけでみると改良後の手法は非常によくみえましたが、今回のようにグラフにして推移をじっくりみてみると、また違った見え方になります。

資金管理のベースを現金資産から純資産にしたことで、全体として大きなリスクを背負うことになってしまっています。それを調節するために、相関による分散投資の制限をきびしくしたり、ピラミッティングをおくらせたりしているわけです。

リスクとリターンは表裏一体なので、当然、リスクを大きくとればリターンも大きくなる傾向があります。しかし、リスクをとりすぎると破産してしまう可能性があるので、そのバランスが大切なわけです。

次回以降は、チャートでトレードの履歴を比較しながら追っていきたいと思います!

Wrote by「U」