目次

- 1 2011年〜2016年の結果

- 2 エントリーとイグジットをチャートでみる

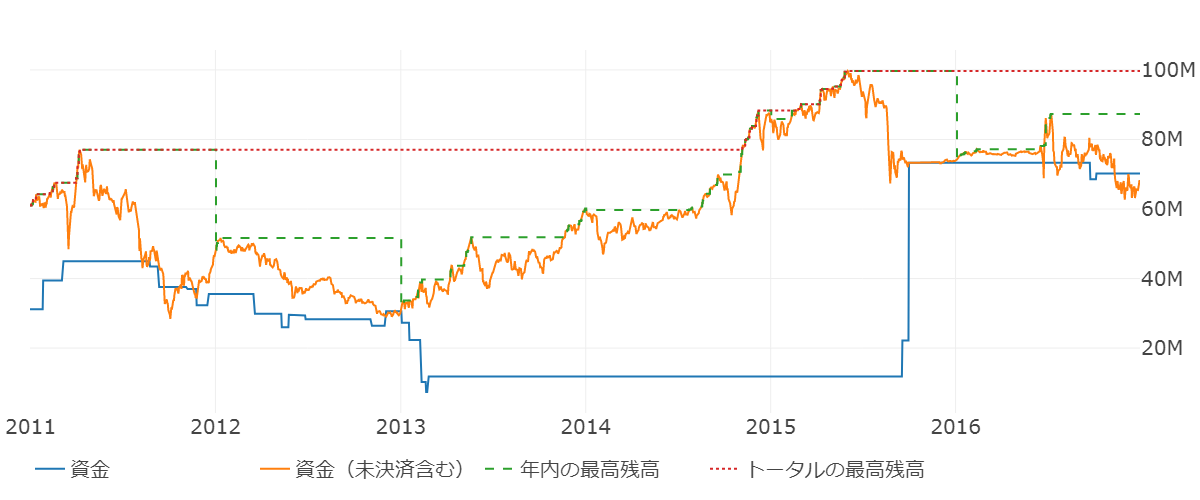

- 2.1 資金の推移(2011~2016)

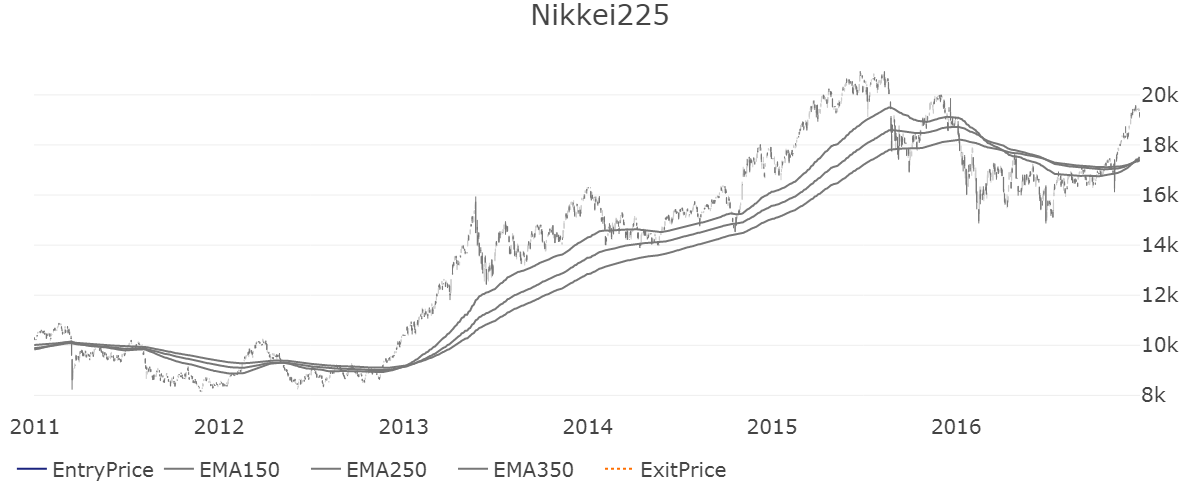

- 2.2 日経225(2011~2016)

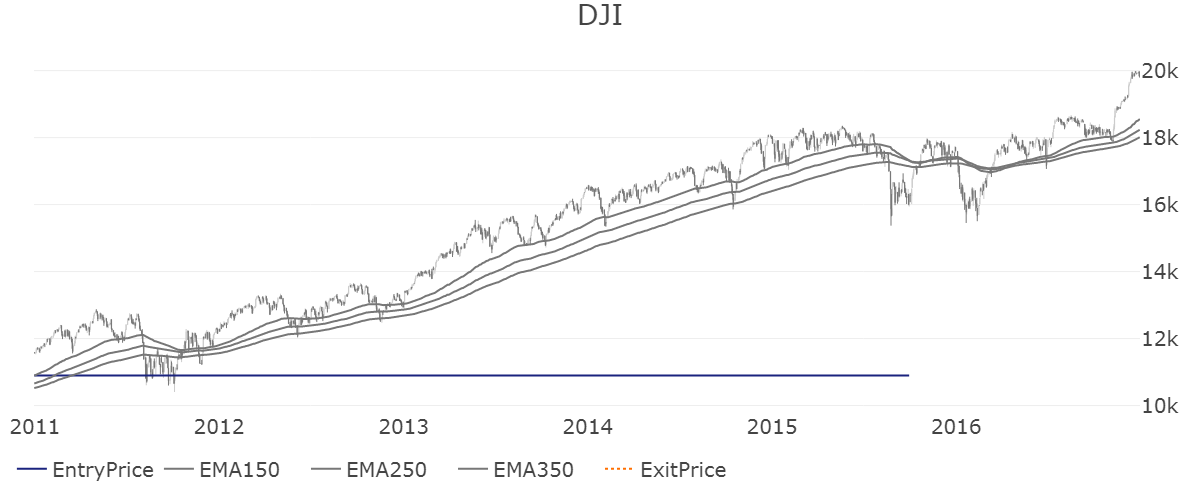

- 2.3 NYダウ(2011~2016)

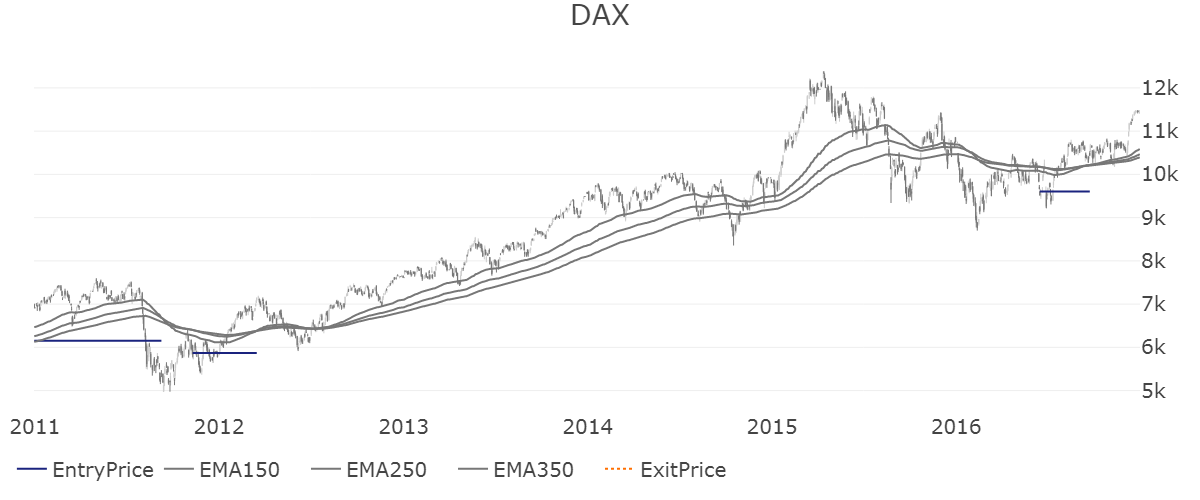

- 2.4 ドイツ株価指数(2011~2016)

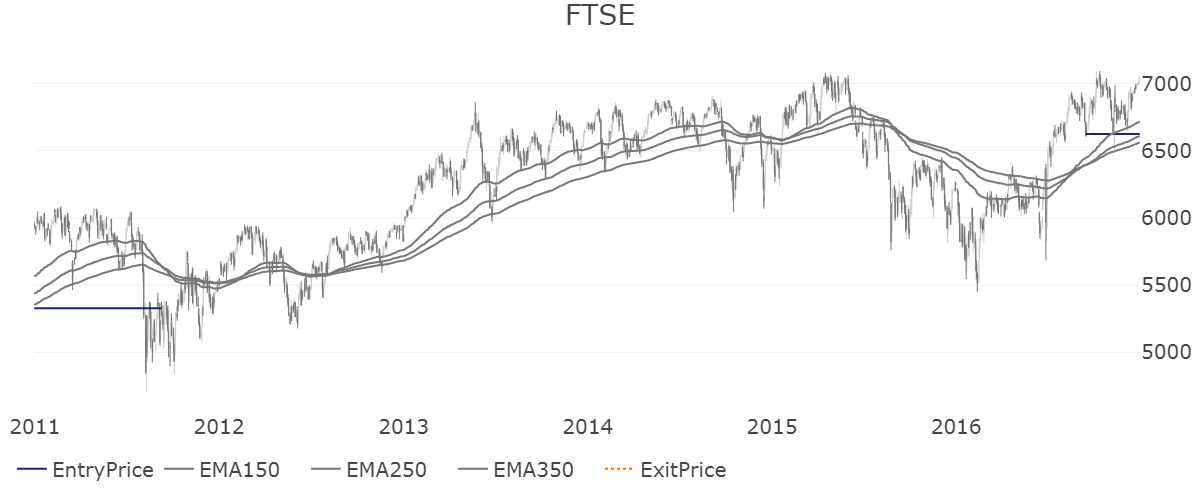

- 2.5 イギリス株価指数(2011~2016)

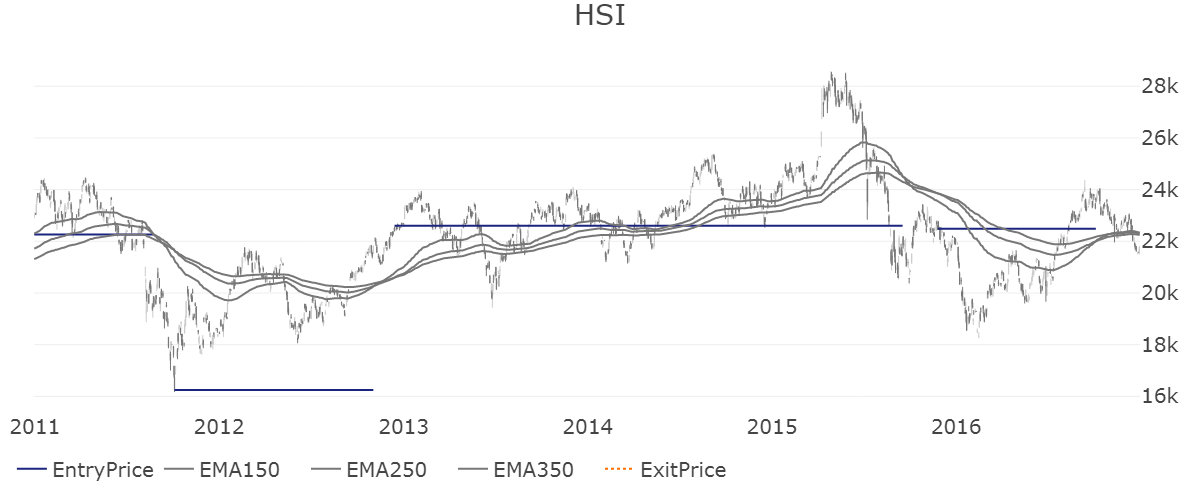

- 2.6 香港ハンセン指数(2011~2016)

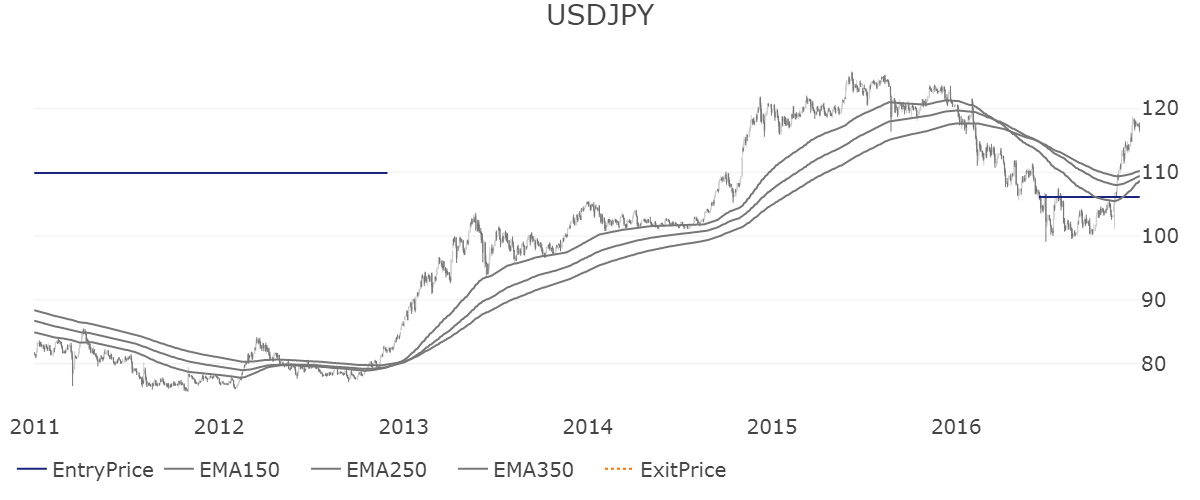

- 2.7 USDJPY(2011~2016)

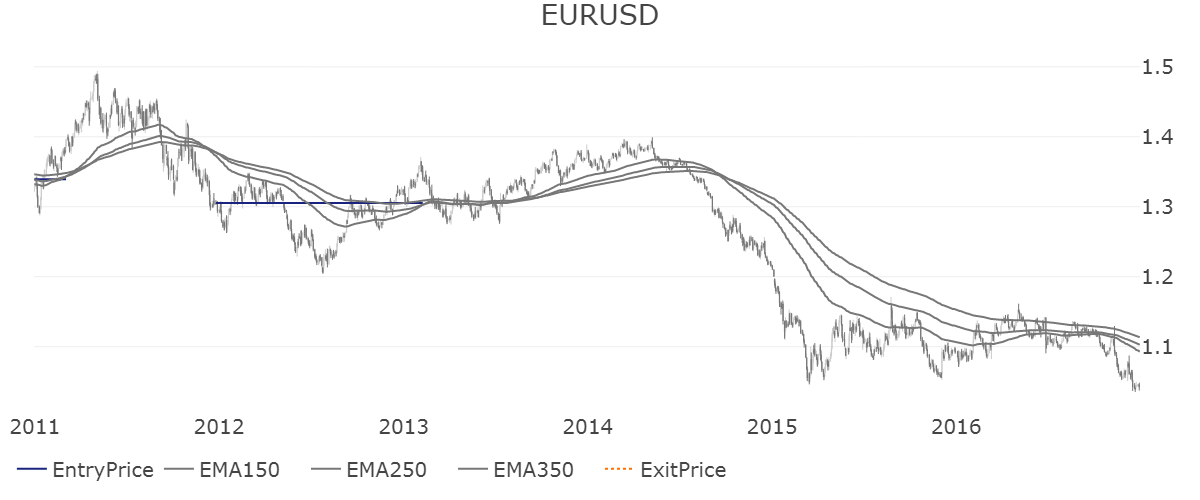

- 2.8 EURUSD(2011~2016)

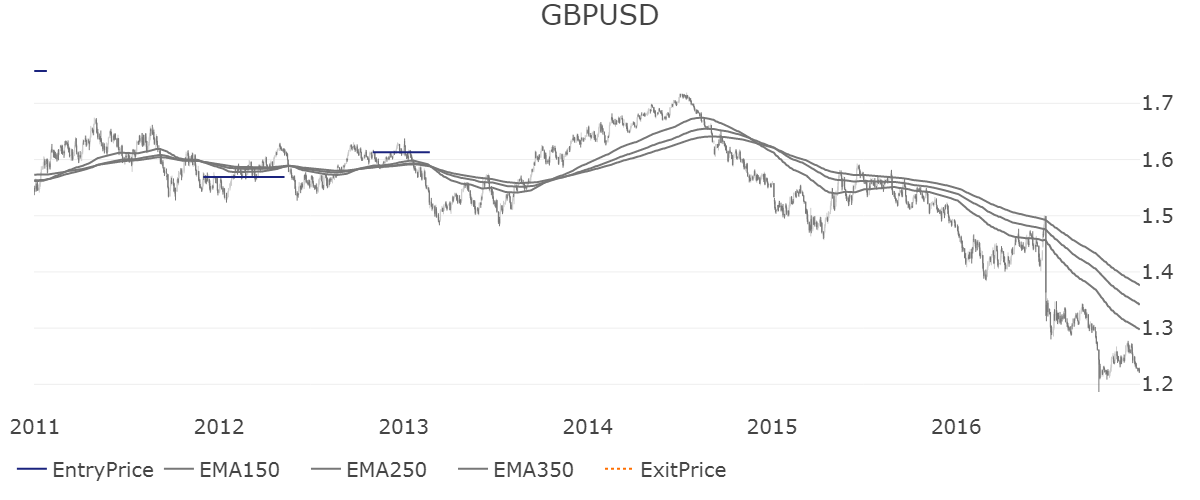

- 2.9 GBPUSD(2011~2016)

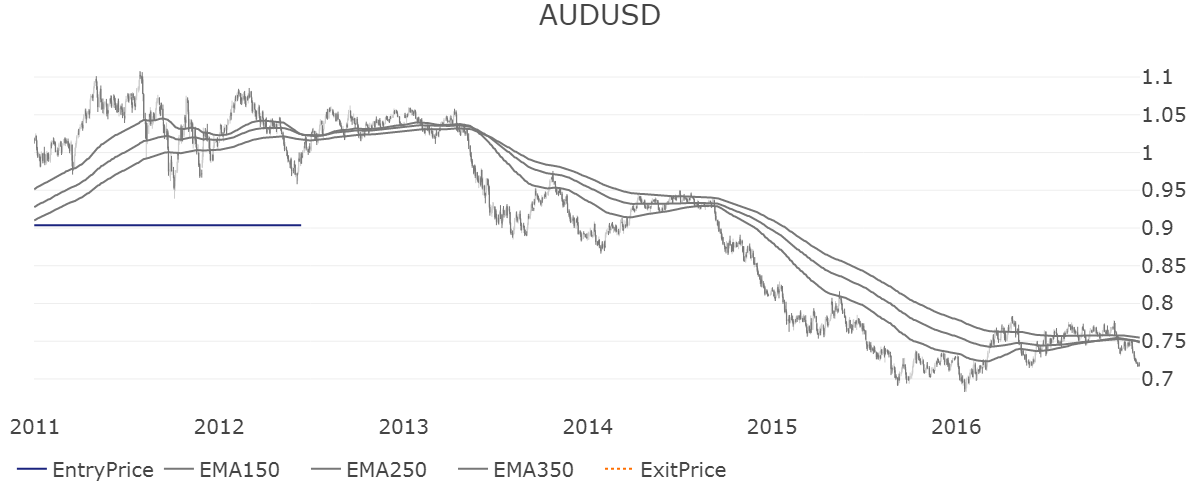

- 2.10 AUDUSD(2011~2016)

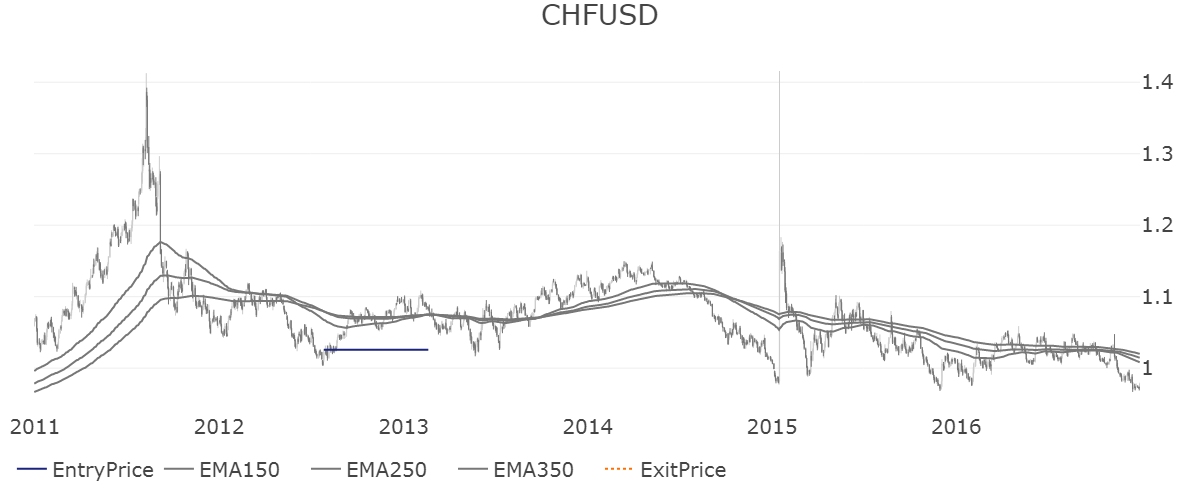

- 2.11 CHFUSD(2011~2016)

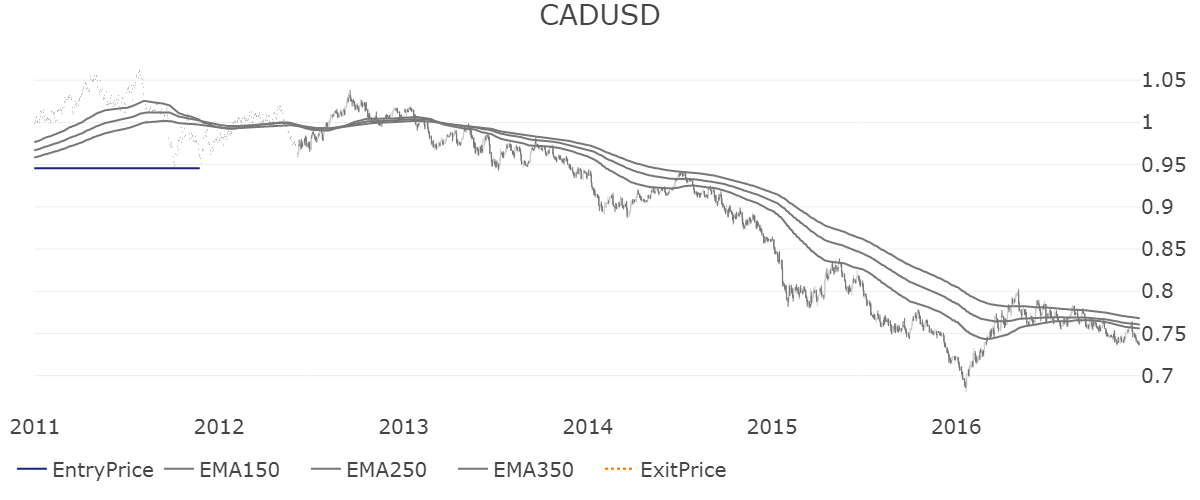

- 2.12 CADUSD(2011~2016)

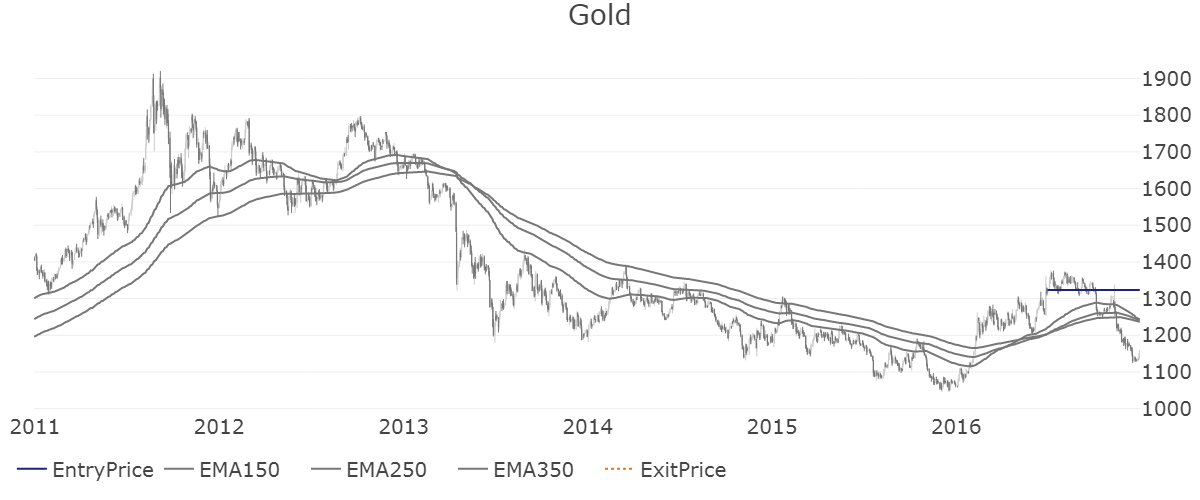

- 2.13 NY金(2011~2016)

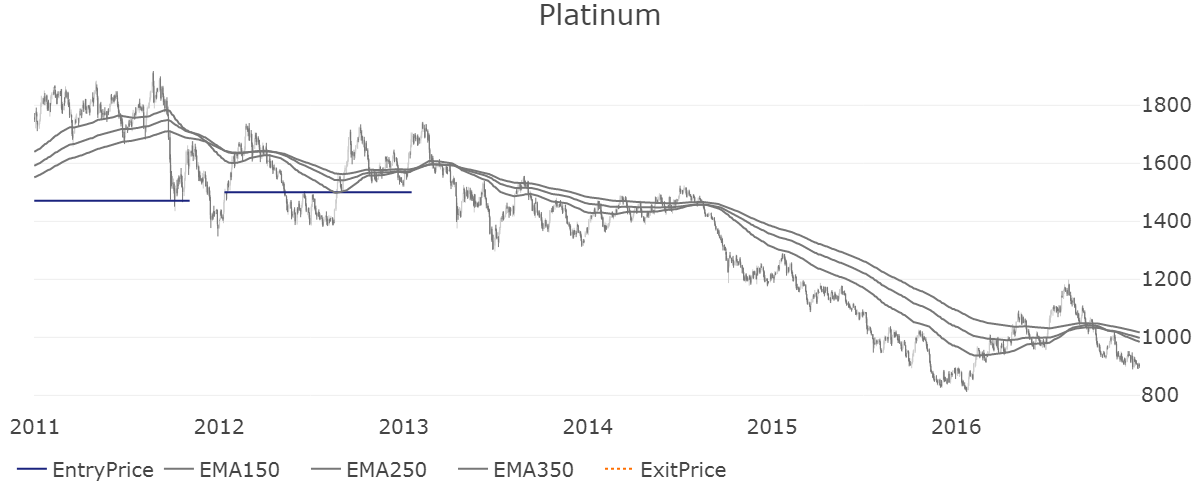

- 2.14 NY白金(2011~2016)

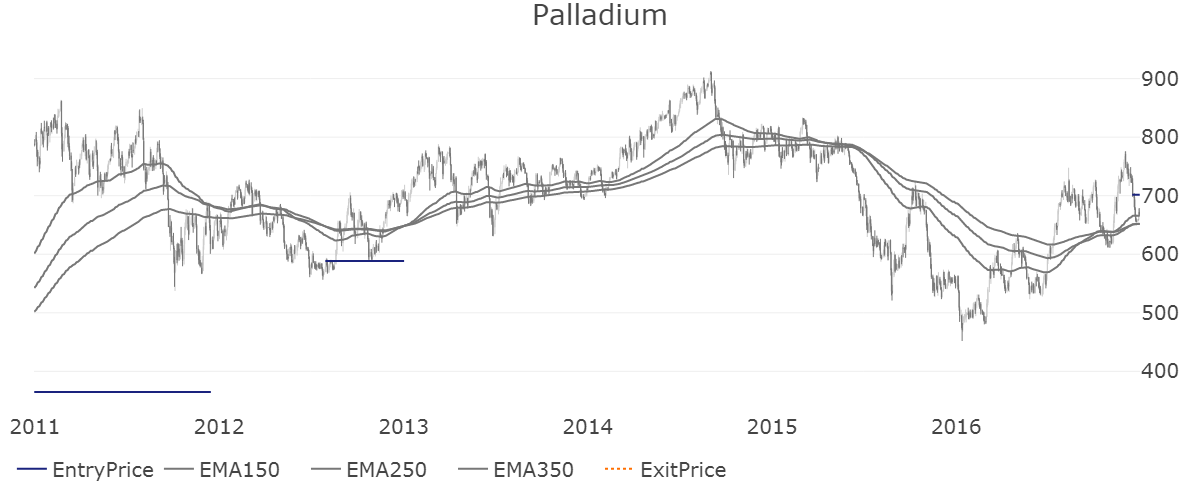

- 2.15 NYパラジウム(2011~2016)

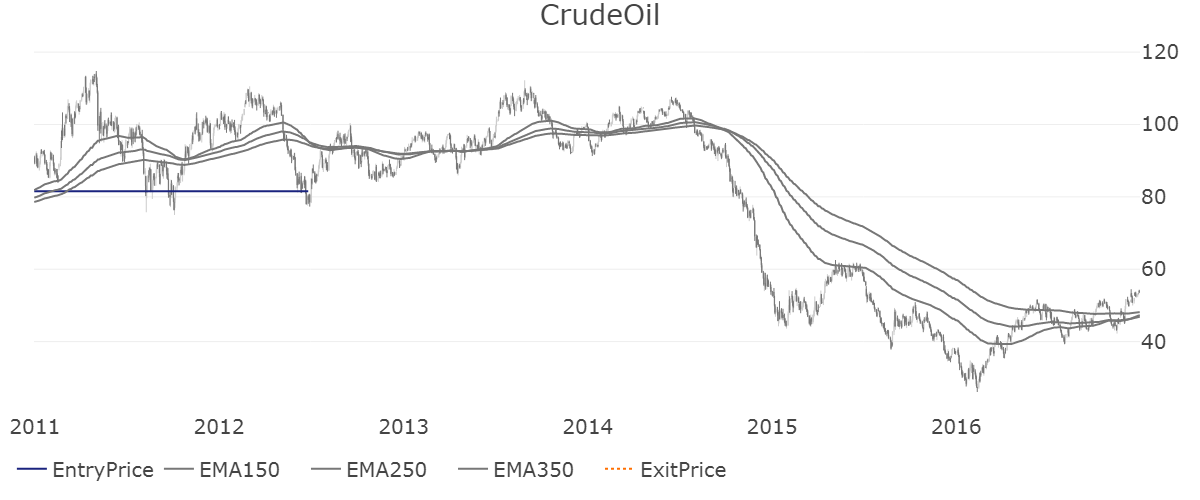

- 2.16 WTI原油(2011~2016)

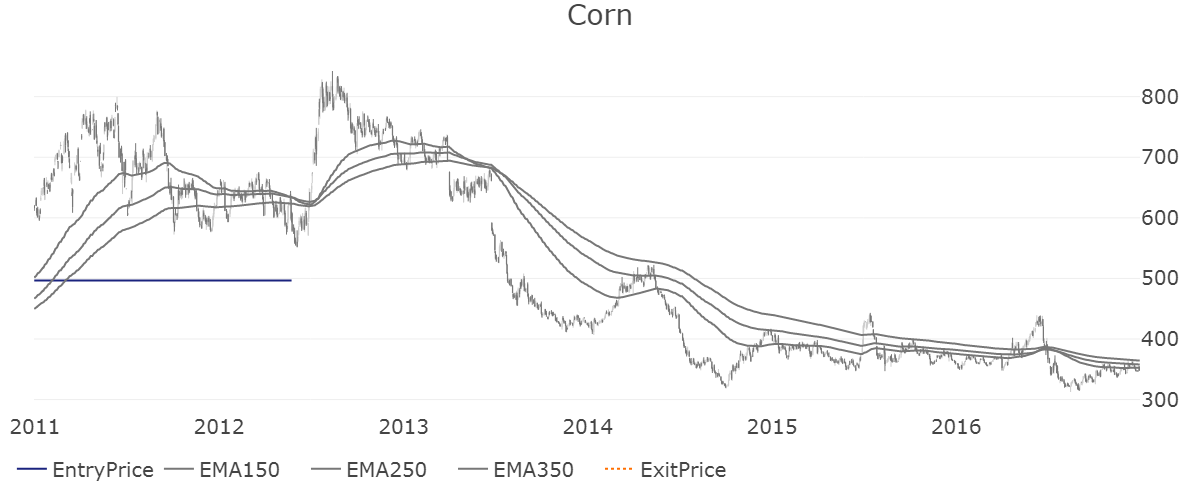

- 2.17 シカゴコーン(2011~2016)

- 3 2011年から2016年の総括

2011年〜2016年の結果

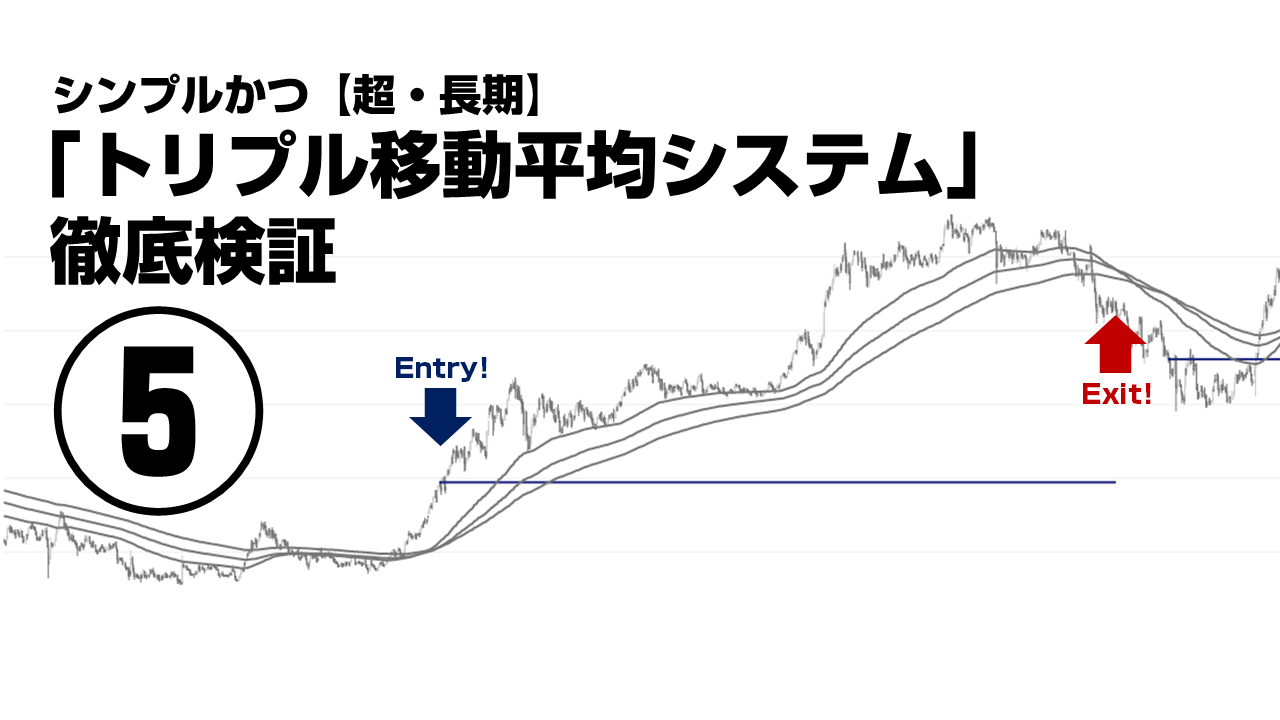

このシリーズでは、投資本「伝説のトレーダー集団 タートル流 投資の魔術」に掲載されているトレード手法を検証。16年間16銘柄の検証結果は細かくみていくのに時間がかかるので、記事を分けてお送りしています^^

前回の記事から少し間があいてしまいましたが、今回も引き続きトリプル移動平均。2011年から6年間のチャートとともに振り返ります!

トリプル移動平均とは――

トリプル移動平均は次のようなシグナルでトレードを行います。

- EMA350に対してEMA250とEMA150の2本が上に位置したタイミングで買エントリー

- EMA350に対してEMA250とEMA150の2本が下に位置したタイミングで売エントリー

- エントリー後、EMA250がEMA350に対してマイナス方向にクロスしたタイミングでイグジット

非常にシンプルなこの手法。移動平均線の3本使いですが「移動平均線大循環分析」とは似てまったく非なるものです。全然違います。誤解されぬようお願いします。

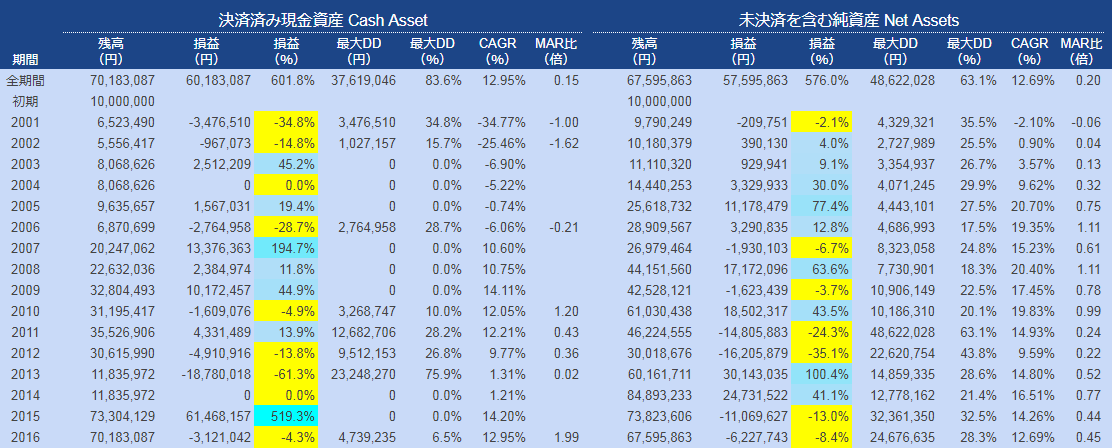

全体の結果

この記事から読み始める方のために、全体の結果も載せておきます。16年で資産が約7倍になった検証結果です。

全体の結果の詳細はコチラの記事で解説しています!

エントリーとイグジットをチャートでみる

手法の全体の雰囲気は、グラフにして「資金の推移」「ドローダウンの推移」「リスクの推移」「資金管理用の数値(N)の価値の推移」(すべて前回の記事に掲載したグラフ)等を見れば分かります。しかし、細かい点で、はたして何が「成果の違い」に影響を与えているのかまでは、分析することができません。かといって、売買履歴とにらめっこして分析するのは非常に効率が悪い。そこで、実際のチャートにエントリーとイグジットを表示させて見比べていくわけですね。

資金の推移(2011~2016)

面白いのは、2013年から2015年の後半にかけて、ほとんど決済が行われていないことです。つまり、決済のシグナルが出なかったということなのでしょう。

非常に順調に資産を伸ばしたと言える期間です。

日経225(2011~2016)

まず、日経225です。なんと・・! あのアベノミクス相場を獲れていません・・! トレンドフォローにとってコレ以上ないくらいの上昇相場。他の銘柄へのエントリーでいっぱいになってしまったのでしょうか。

参考:掲載しているチャートの見方

掲載している線は以下の通りです。

- EntryPrice: エントリーした価格。ポジションを持っている期間、線が伸びていきます。

- EMA150:150日指数平滑移動平均線

- EMA250:250日指数平滑移動平均線

- EMA350:350日指数平滑移動平均線

NYダウ(2011~2016)

NYダウは2011年以前から持ち越して、2015年末に決済。非常に長い上昇トレンドをガッツリ獲れています。

ドイツ株価指数(2011~2016)

ドイツ株価指数は、持ち越してきたエントリーこそNYダウと似たタイミングであったものの、その後の押し目(と言うには大きい)にやられてしまっています。鳴かず飛ばずですね。

イギリス株価指数(2011~2016)

イギリス株価指数もDAXと同様です。

香港ハンセン指数(2011~2016)

香港ハンセンは損切りが多いですね。見る限りすべて損切りに見えます。しかも大きい。

USDJPY(2011~2016)

ドル円は、アベノミクスの前の下降トレンドを獲りました。が、アベノミクスは獲れず。これは非常にイタイ。長期トレンドフォローの手法で、こんなことがあっていいのでしょうか。

おそらく分散投資の兼ね合いでエントリーできなかったのでしょうが、これは残念ですね。

EURUSD(2011~2016)

ユーロもはっきりしない動き。損切りです。

GBPUSD(2011~2016)

ポンドもはっきりせず損切り。保ち合いに弱いこの手法です。

AUDUSD(2011~2016)

豪ドルは持ち越してきたポジションを利確して、その後エントリーなし。

CHFUSD(2011~2016)

スイスフランも損切り。なんかちょっと寂しい感じです。とは言え、スイスフランショックの影響を受けないのは良いことですね(たまたまですが)。

CADUSD(2011~2016)

カナダドルも持ち越してきたポジションを利確して、その後エントリーなしです。こう見ると、しっかりとした長期の下降トレンドができていたんですね。

NY金(2011~2016)

NY金は買いポジションを持ち越しです。

NY白金(2011~2016)

NY白金は持ち越してきたポジションが、ほぼとんとん。そして損切りです。

NYパラジウム(2011~2016)

パラジウムは持ち越しを利確して、損切り。

WTI原油(2011~2016)

原油は損切りですね。

シカゴコーン(2011~2016)

シカゴコーンは利確。

2011年から2016年の総括

さてさて、この6年間も相変わらずトレード回数が非常に少ないです。

カーティス・フェイスの検証は10年程度のものでした。それに対して、今回の検証は16年間。書籍に検証中の取引回数まで掲載されていないので確かなことは言えませんが、この「検証回数が少ない」という事実は、投資する期間が伸びれば伸びるほど運用成績に悪影響を及ぼします。

これは、次のように考えてみると良く分かります。

例えば、ある2つの手法があるとします。どちらも勝てる手法で、年単位の期待値は同程度とします。しかし、一方は取引回数が潤沢にあり、他方は取引回数が非常に少ない。こんな2つの手法です。

さて、トレードで利益が出たとき、あなたはどうしますでしょうか。

都度、利益を次のトレードに乗せる(活用する)でしょうか。それとも、月ごと、年ごとでしょうか。いずれにしても、出た利益は、いつかトレードに活用することになります。

取引回数が少ないということは、利益を乗せる(活用する)機会が少ないと。つまり、一方は利益を活用する機会が潤沢にあり、他方は利益を活用する機会が非常に少ないということなのです。

この差は、トレード期間が長くなれば長くなるほどに、最終損益に大きな影響を及ぼします。

このトリプル移動平均の手法が、「勝率やRRが良い割に最終損益が大したことない」のは、ここに原因がありそうです。

ちょっと長くなってしまいました。今日はこれくらいにしておきます。

今回も、最後までお読みいただきありがとうございました^^

(仕事人「U」)