目次

- 1 2011年〜2016年の結果

- 2 エントリーとイグジットをチャートでみる

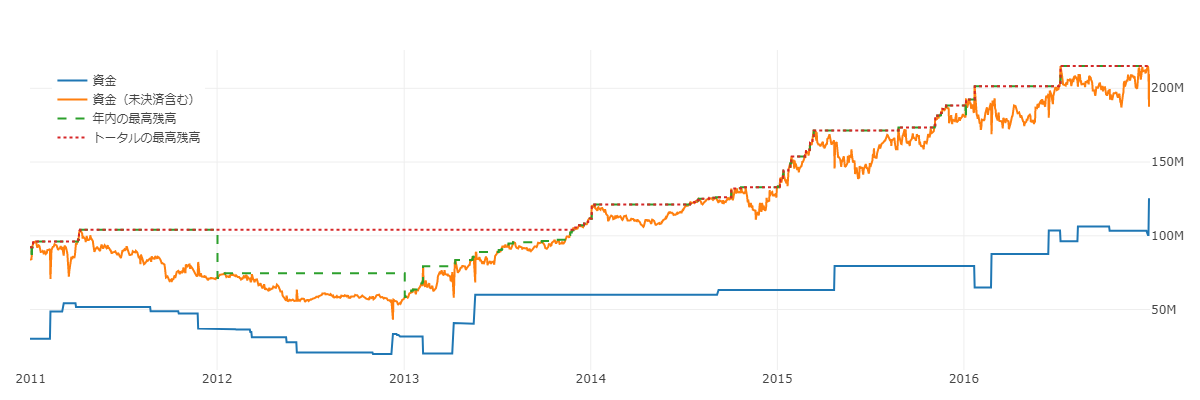

- 2.1 資金の推移(2011~2016)

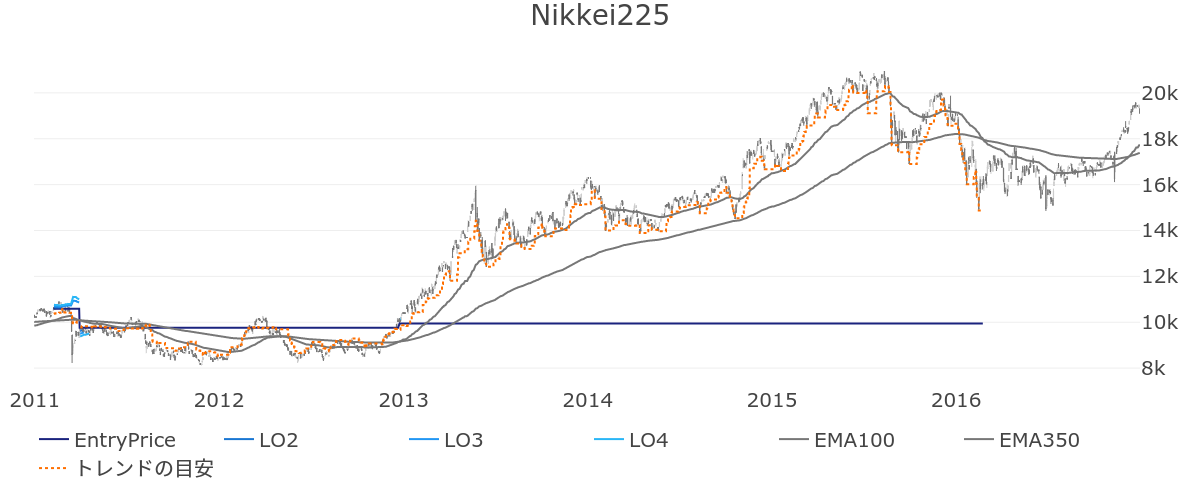

- 2.2 日経225(2011~2016)

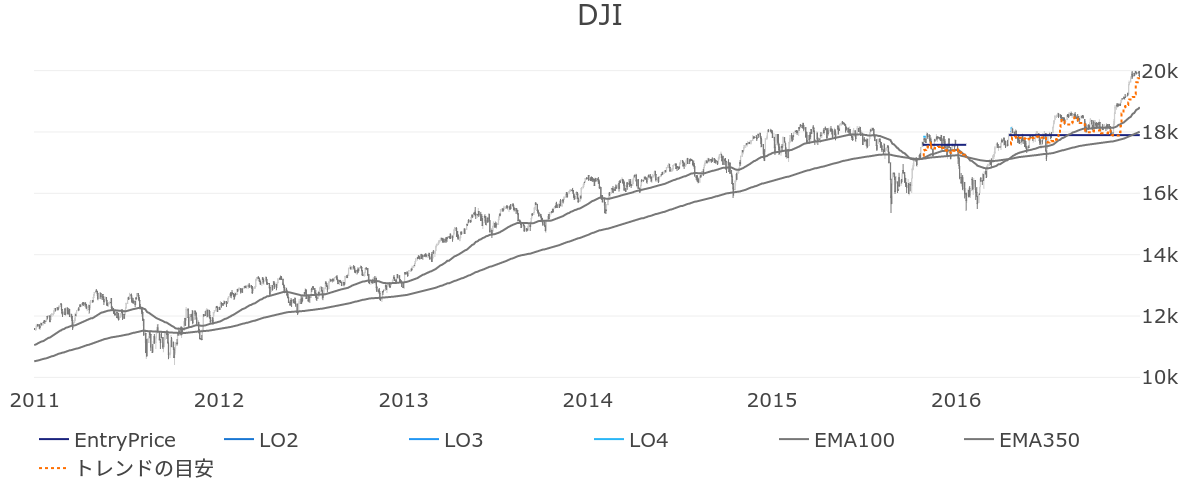

- 2.3 NYダウ(2011~2016)

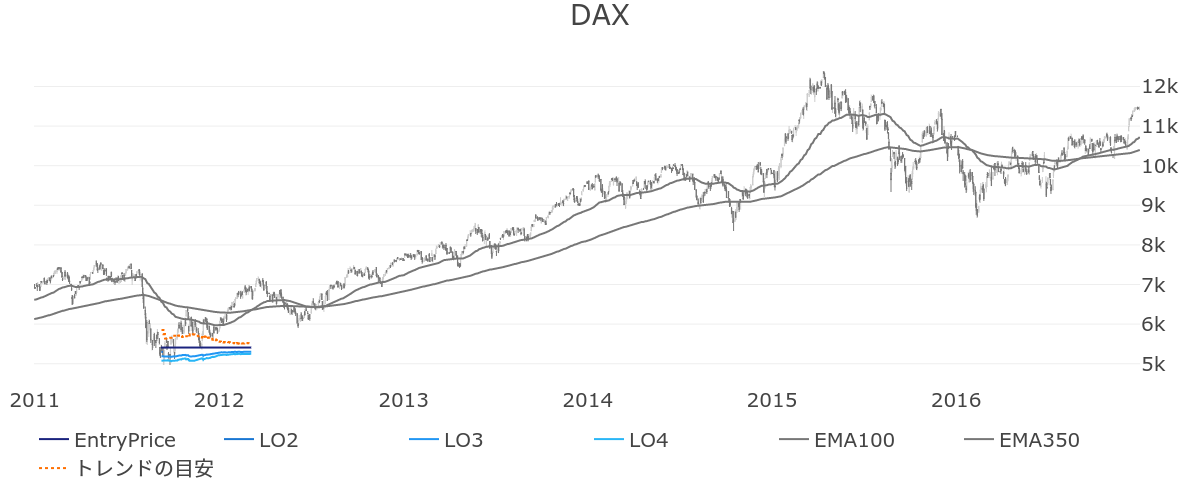

- 2.4 ドイツ株価指数(2011~2016)

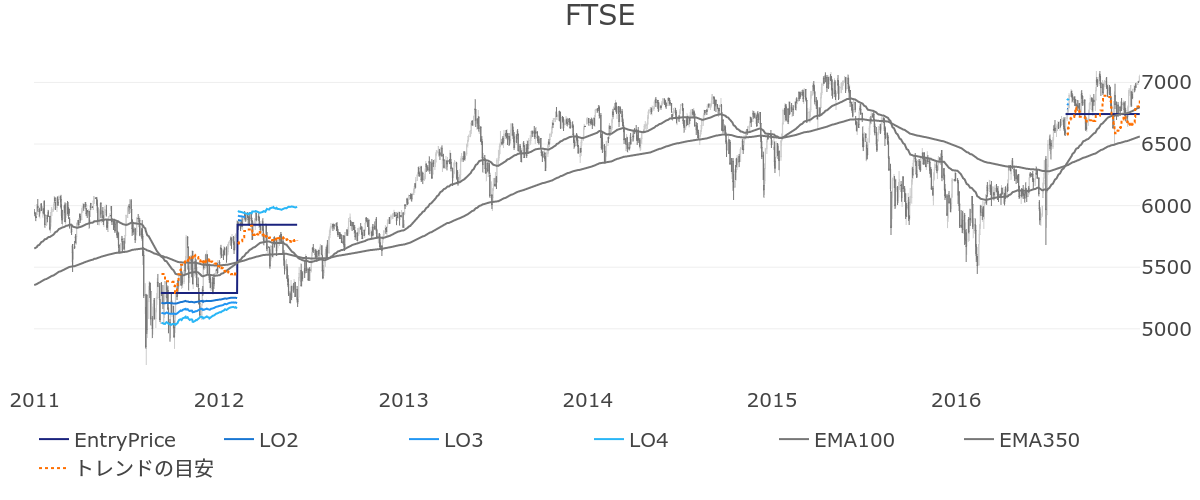

- 2.5 イギリス株価指数(2011~2016)

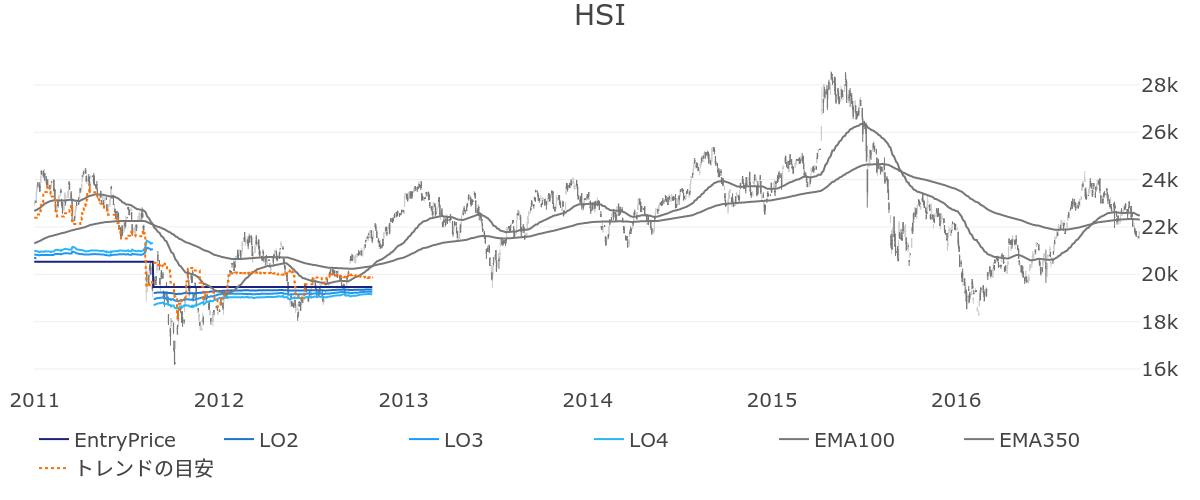

- 2.6 香港ハンセン指数(2011~2016)

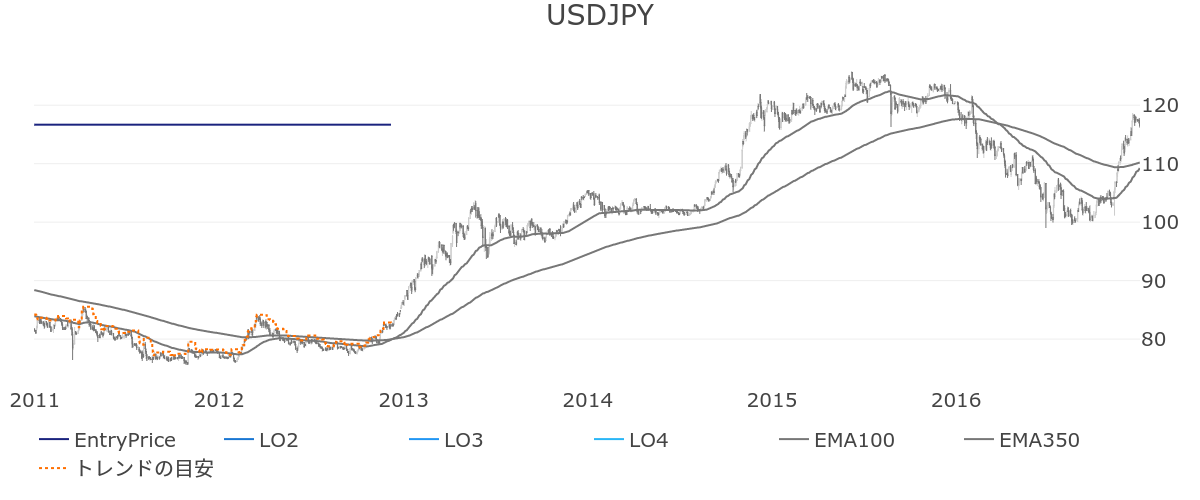

- 2.7 USDJPY(2011~2016)

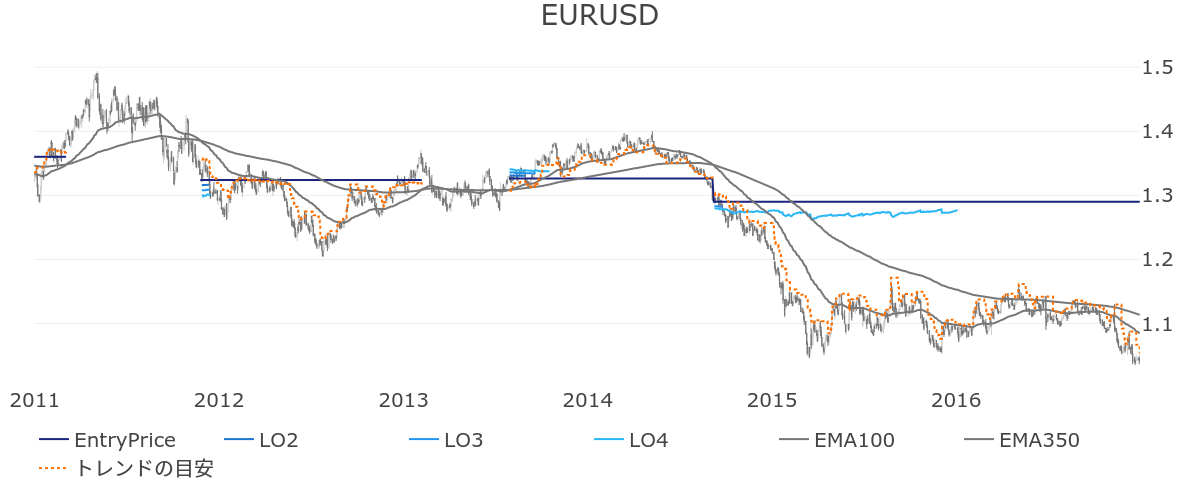

- 2.8 EURUSD(2011~2016)

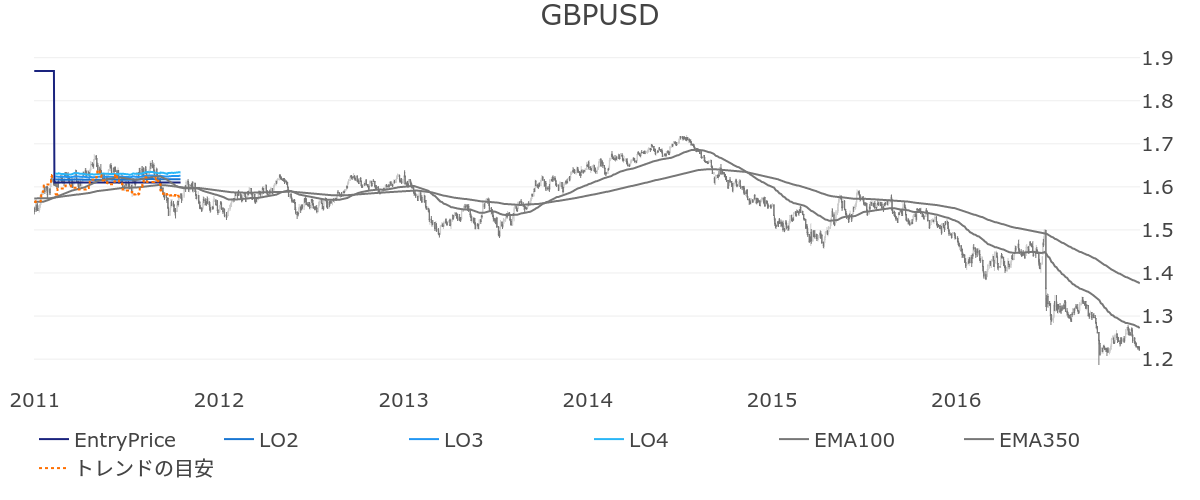

- 2.9 GBPUSD(2011~2016)

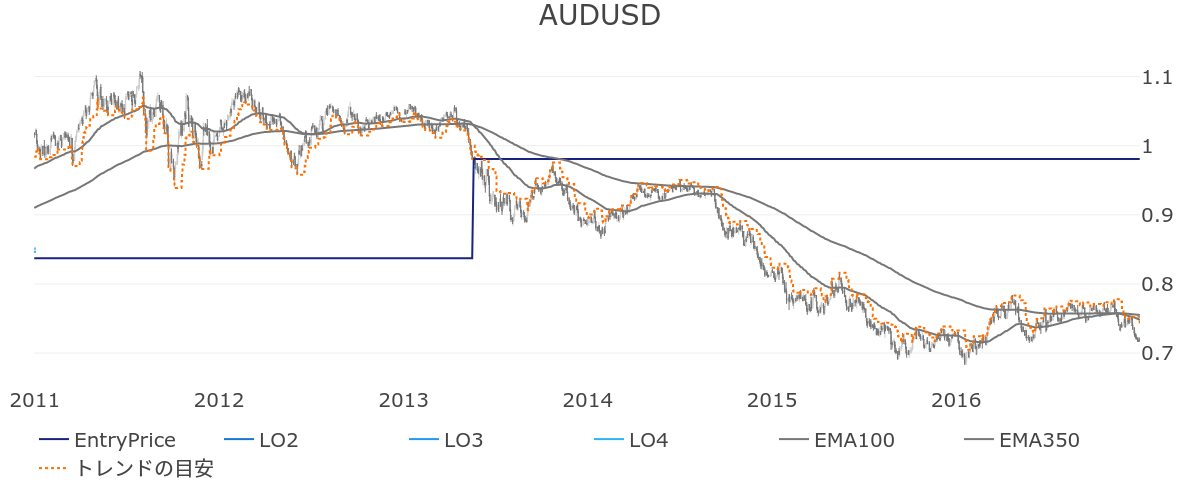

- 2.10 AUDUSD(2011~2016)

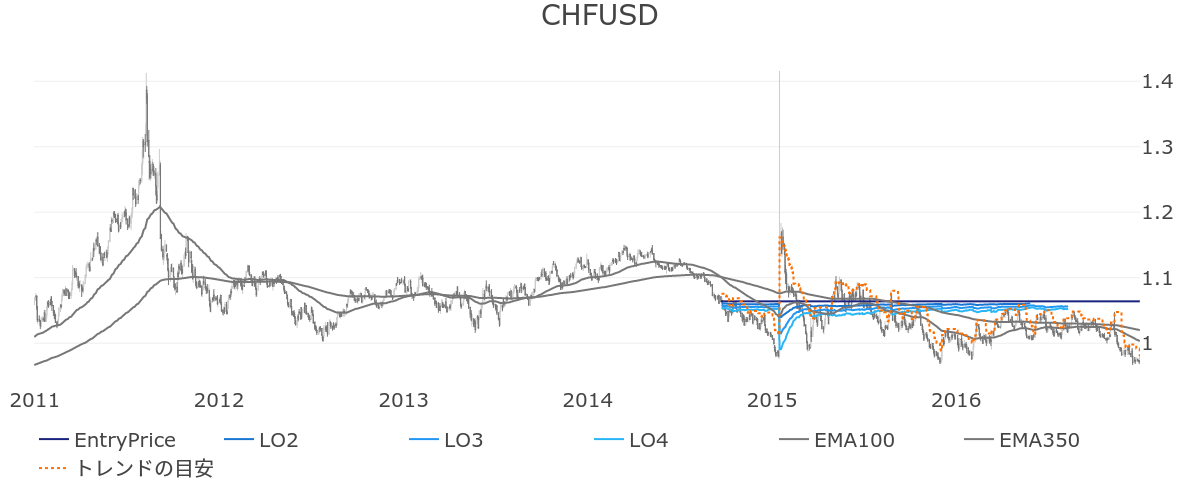

- 2.11 CHFUSD(2011~2016)

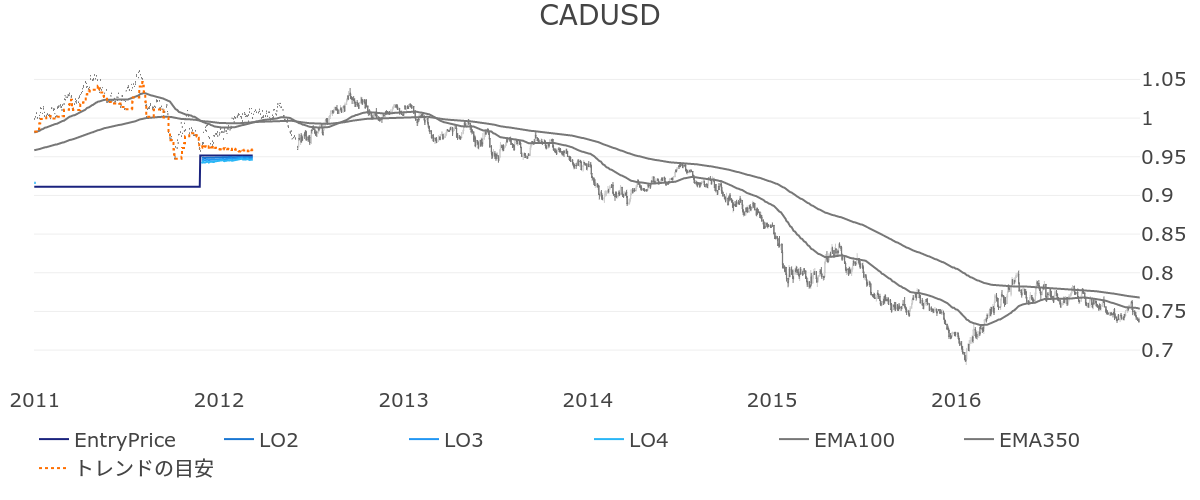

- 2.12 CADUSD(2011~2016)

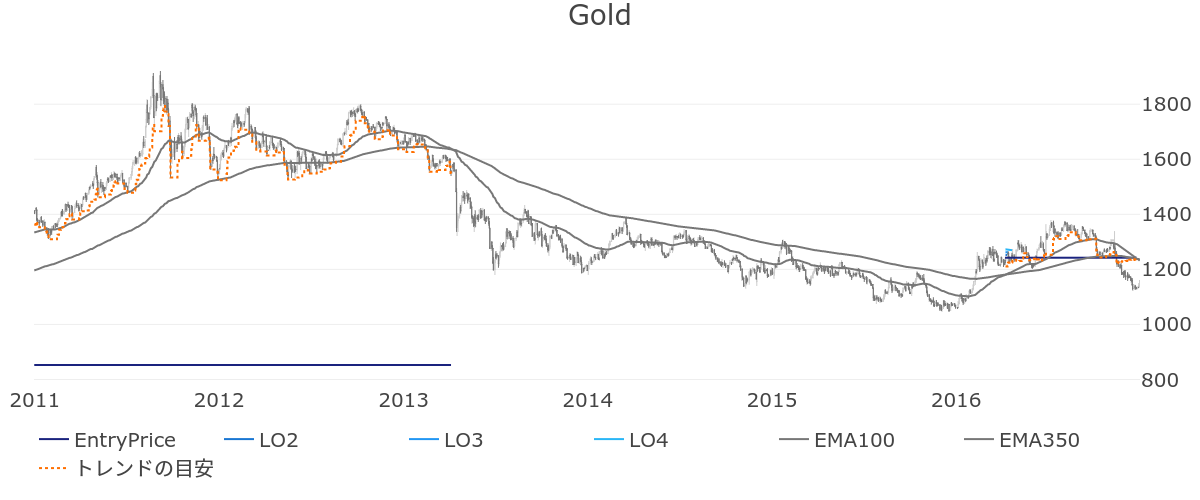

- 2.13 NY金(2011~2016)

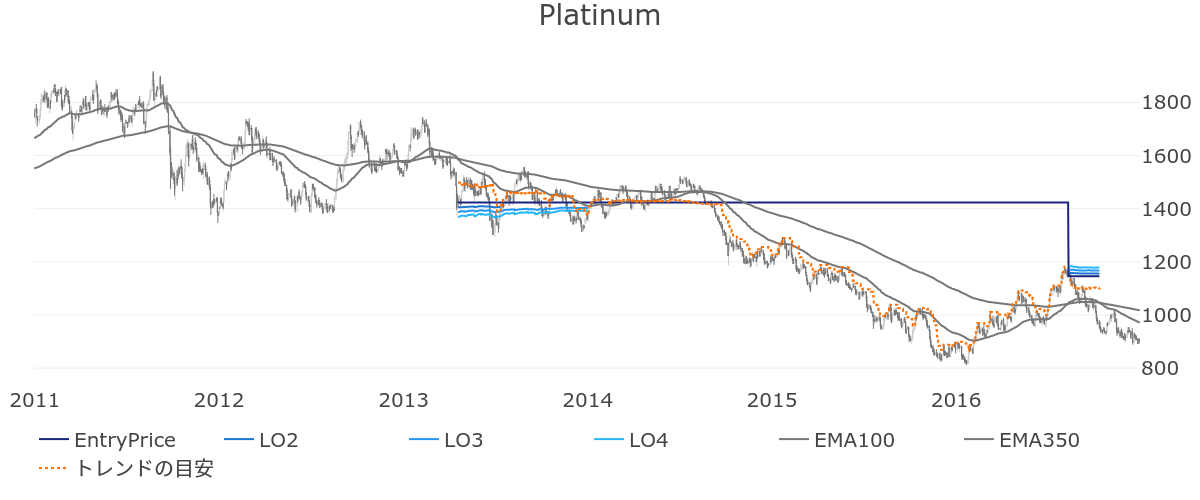

- 2.14 NY白金(2011~2016)

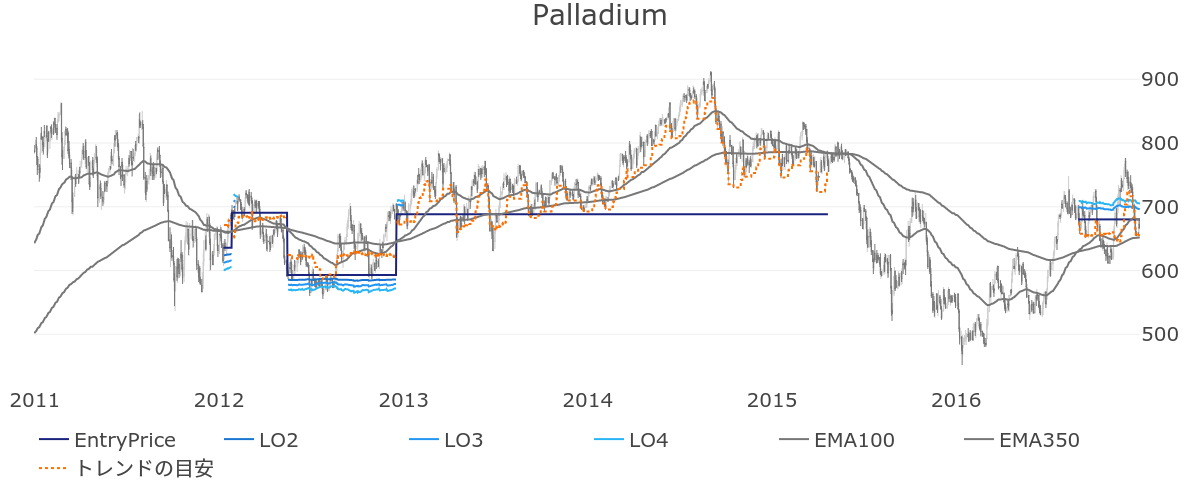

- 2.15 NYパラジウム(2011~2016)

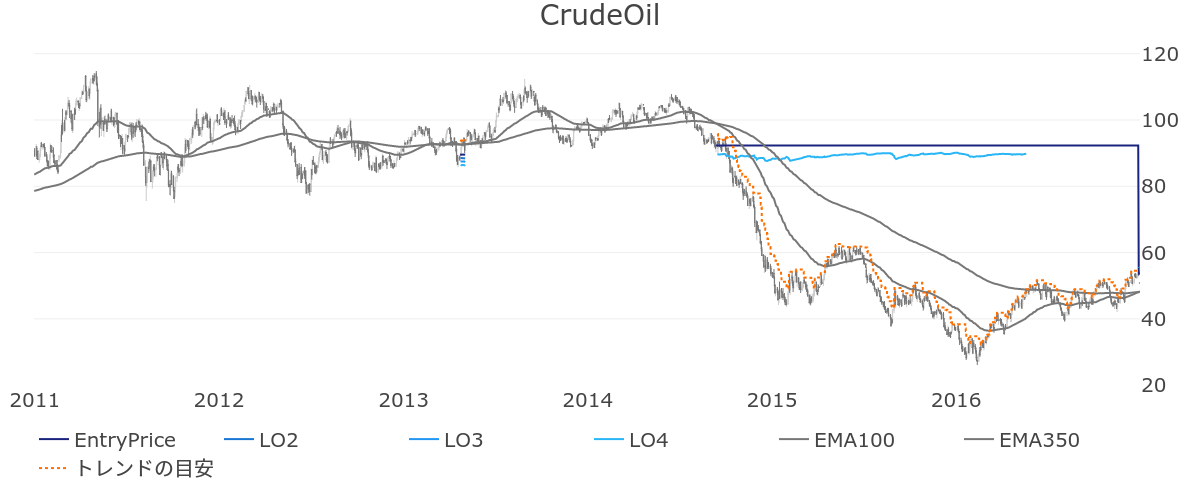

- 2.16 WTI原油(2011~2016)

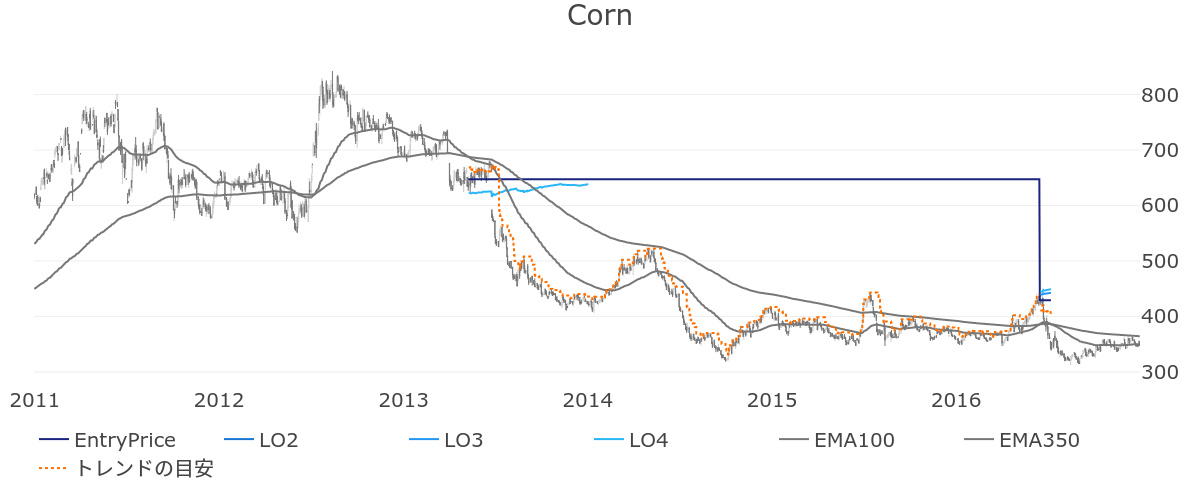

- 2.17 シカゴコーン(2011~2016)

- 3 2011年から2016年の総括

2011年〜2016年の結果

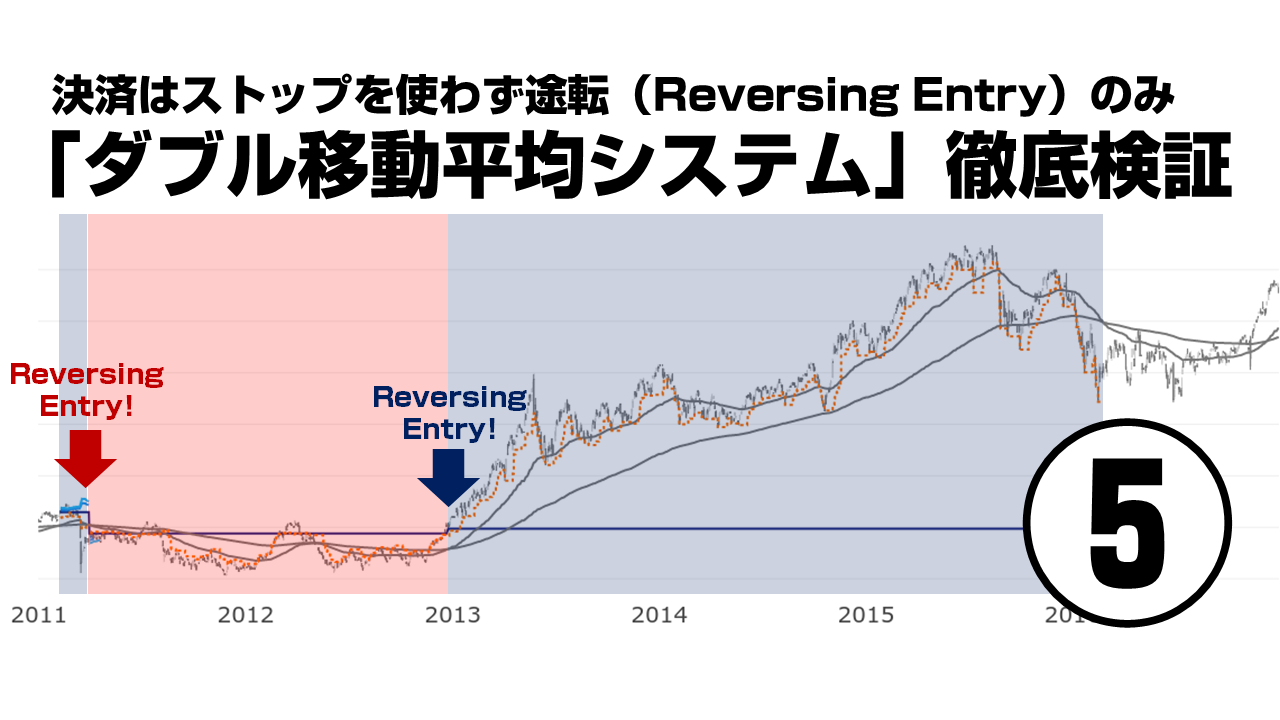

さて、シリーズでお送りしている6つ目の手法、「ダブル移動平均」。「「伝説のトレーダー集団 タートル流 投資の魔術」という本に掲載されているトレード手法の検証結果を再現してみよう!」というコンセプトでお送りしています。16年間16銘柄の検証結果は細かくみていくのに時間がかかるので、記事を分けてお送りしています^^

今回は2011年から6年間のチャートとともに振り返ります!

ダブル移動平均とは――

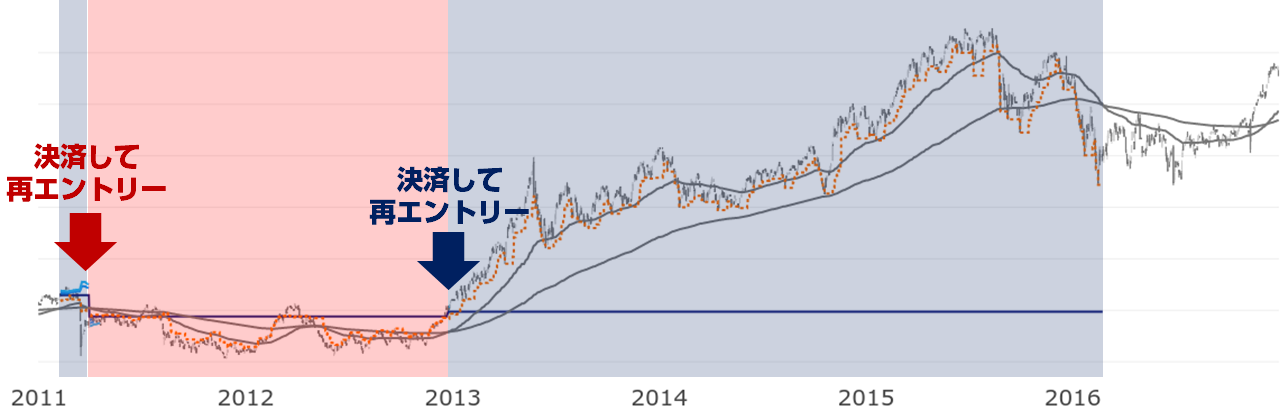

上のチャートは今回の「ダブル移動平均」のエントリーとイグジットを説明するためのものです。今回は、移動平均線のクロスで決済とエントリーを一気に行い、それ以外のストップは一切使用しません。

全体の結果

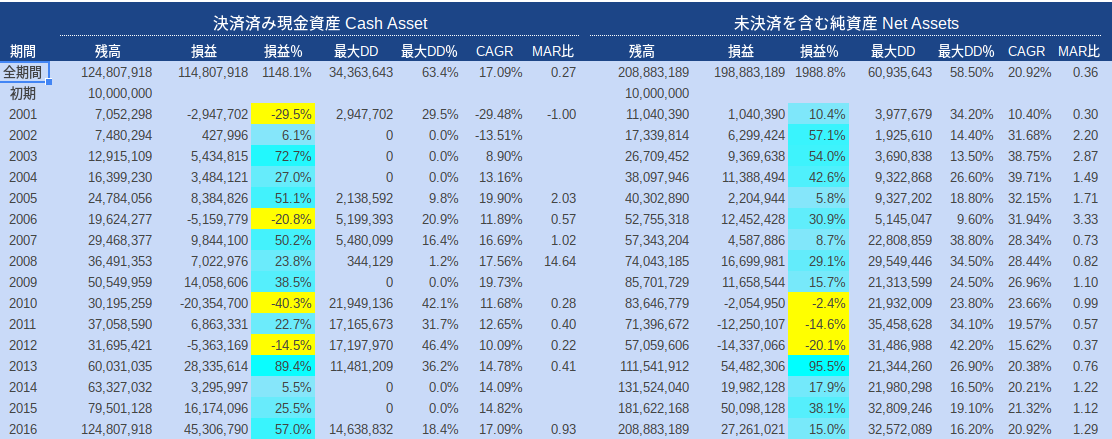

この記事から読み始める方のために、全体の結果も載せておきます。16年で資産が約11倍になった検証結果です。

全体の結果の詳細はコチラの記事で解説しています!

エントリーとイグジットをチャートでみる

手法の全体の雰囲気は、グラフにして「資金の推移」「ドローダウンの推移」「リスクの推移」「資金管理用の数値(N)の価値の推移」(すべて前回の記事に掲載したグラフ)等を見れば分かります。しかし、細かい点で、はたして何が「成果の違い」に影響を与えているのかまでは、分析することができません。かといって、売買履歴とにらめっこして分析するのは非常に効率が悪い。そこで、実際のチャートにエントリーとイグジットを表示させて見比べていくわけですね。

資金の推移(2011~2016)

まずは資金の推移。資金の推移の表を見てもわかりますが、2011年と2012年はあまり状況がよくありませんでした。以降は順調に推移しています。

日経225(2011~2016)

日経225です。アベノミクスをしっかりとっていますね!

参考:掲載しているチャートの見方

掲載している線は以下の通りです。

- EntryPrice: エントリーした価格。ポジションを持っている期間、線が伸びていきます。

- LO2〜3: EntryPriceから算出することができるピラミッティングをする価格。この線は、エントリーすると消えます。分散投資のリスク管理の関係でピラミッティングの水準をプラス方向に抜けてもポジションを増やさないケースがありますが、その場合は線が残ります。

- トレンドの目安:EntryPriceのラインよりも、短期移動平均線と同じ方向にある場合はプラス。短期移動平均線と逆の方向にある場合はマイナスです。

NYダウ(2011~2016)

次にNYダウ。この手法はシグナルが少なく、一度エントリーを逃すと再エントリーの機会が非常に少ない。非常に大きなトレンドであるのに取り逃しています。

ドイツ株価指数(2011~2016)

ドイツ株も良いトレンドを取り逃し。唯一のエントリーはそんで終わっています。

イギリス株価指数(2011~2016)

こちらも損失からの取り逃し。

香港ハンセン指数(2011~2016)

こちらも損失です。ここまで見てきただけでも2011年と2012年が良くなかったのはうなづけますね。

USDJPY(2011~2016)

ドル円はアベノミクスこそ取り逃しているものの、その前の大きな下降トレンドを取っています。

EURUSD(2011~2016)

ユーロは大きくプラスのまま持ち越し。

GBPUSD(2011~2016)

ポンドは持ち越してきたポジションを利確して、持ち合い。

AUDUSD(2011~2016)

豪ドルは利確・途転したポジションも大きく利益のまま持ち越し。

CHFUSD(2011~2016)

売り玉を持ったままスイスフランショックを受けたようです。ATRをもとに計算すると、理屈では耐えられない損失ではないのですが、果たしてその通りのトレードができるかどうか。メンタルが試される場面ですね。。うまく耐えることができたなら利益で持ち越しです。

CADUSD(2011~2016)

カナダドルは持ち越してきたポジションを利確して、その後は下降トレンドを逃しています。

NY金(2011~2016)

金は持ち越してきた上昇トレンドを決済。非常に長い期間、保有していました。

NY白金(2011~2016)

プラチナは下降トレンドを上手くとっています。

NYパラジウム(2011~2016)

パラジウムはちょっとパッとしない感じですが、ちょっとした利益もあったようです。

WTI原油(2011~2016)

記憶に新しい原油の暴落。これはしっかりと取っています。

シカゴコーン(2011~2016)

シカゴコーンもこうみると非常にしっかりとした下降トレンドが。。しっかり取れていますね。

2011年から2016年の総括

さて、ここまでダブル移動平均の検証結果をみてきました。

この手の手法は、「同じ手法を用いている投資家がどのくらいいるのか」が非常に重要になるそうです。ここに、同じ2本の移動平均線のクロスでも、例えば日足で25日50日の組み合わせでは上手くいかず、今回のようなひじょ〜〜〜に長期のクロスだと上手くいく要因があるのかなと考えています。

つまり、普通の人が我慢できないような超・長期や、兼業が手を出せないような短期のトレードに、エッジが残されているのかなと。あくまでも個人的な考えです。

しかし、今回の検証結果は驚きでした。勉強になったなあ。

それでは、こんなところで。

今回も、最後までお読みいただきありがとうございました^^

(仕事人「U」)