目次

- 1 2006年〜2010年の結果

- 2 エントリーとイグジットをチャートでみる

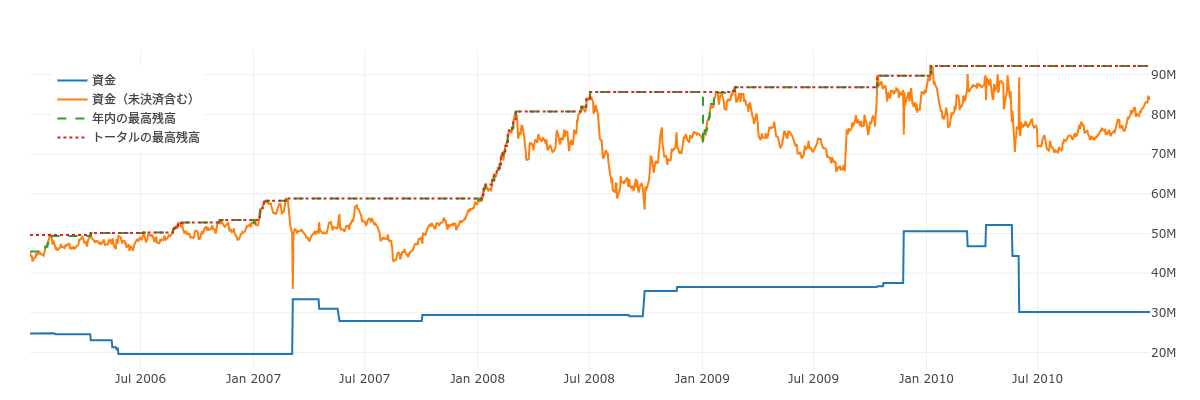

- 2.1 資金の推移(2006~2010)

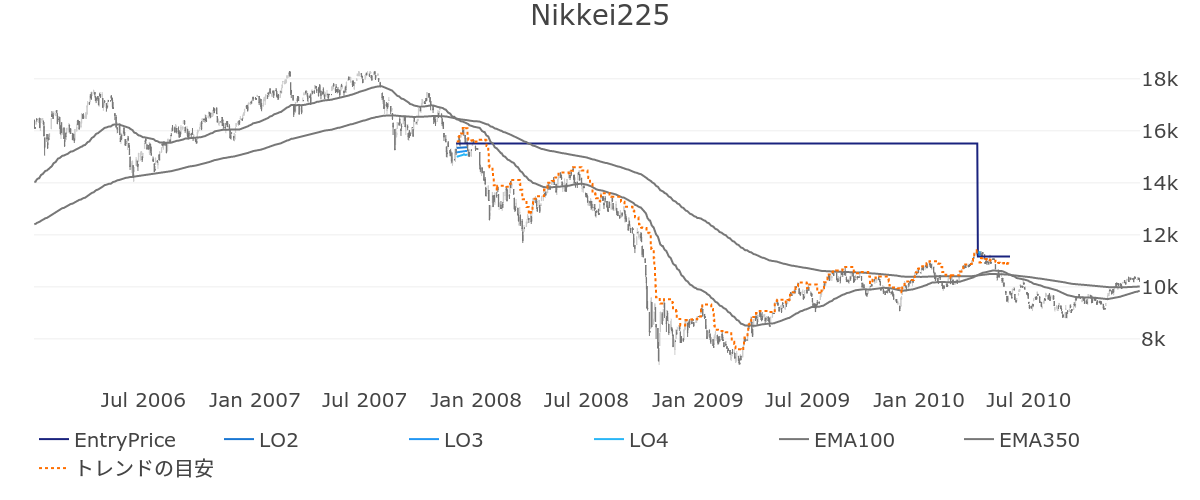

- 2.2 日経225(2006~2010)

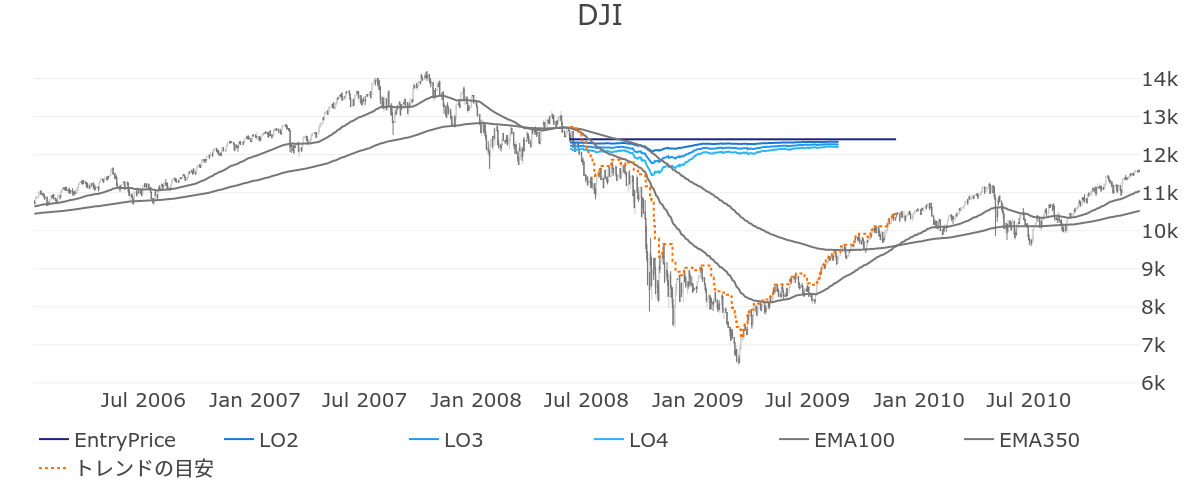

- 2.3 NYダウ(2006~2010)

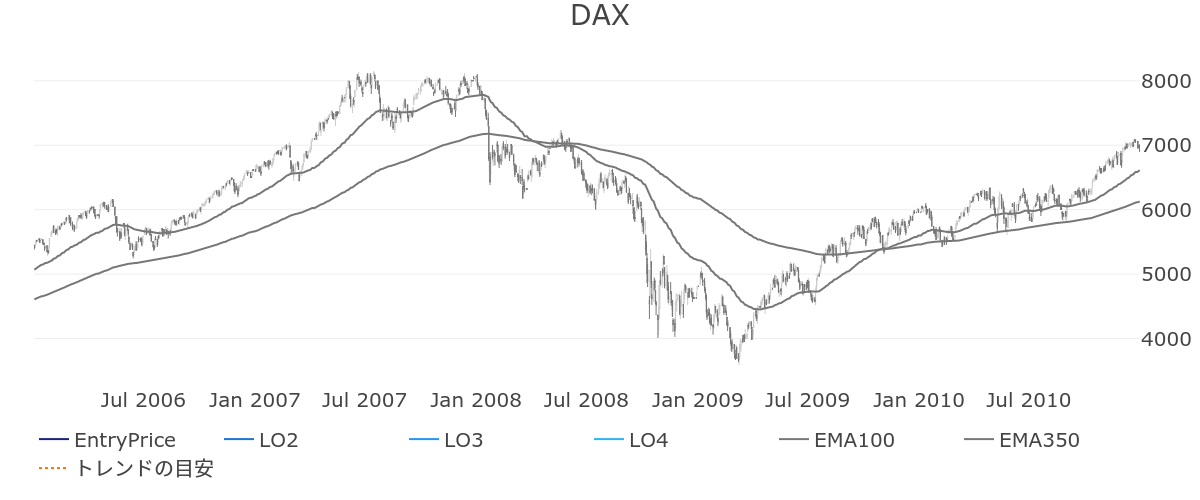

- 2.4 ドイツ株価指数(2006~2010)

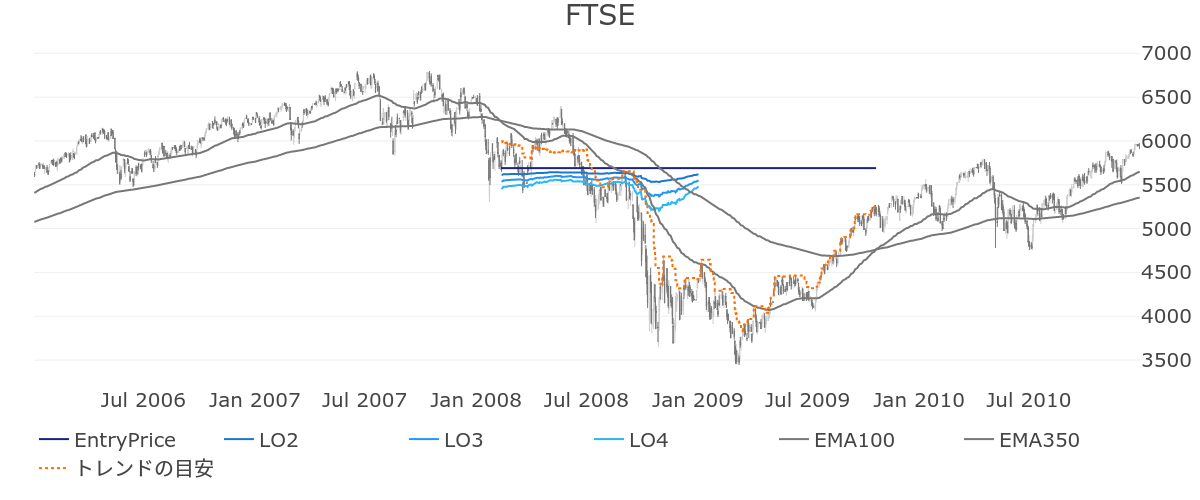

- 2.5 イギリス株価指数(2006~2010)

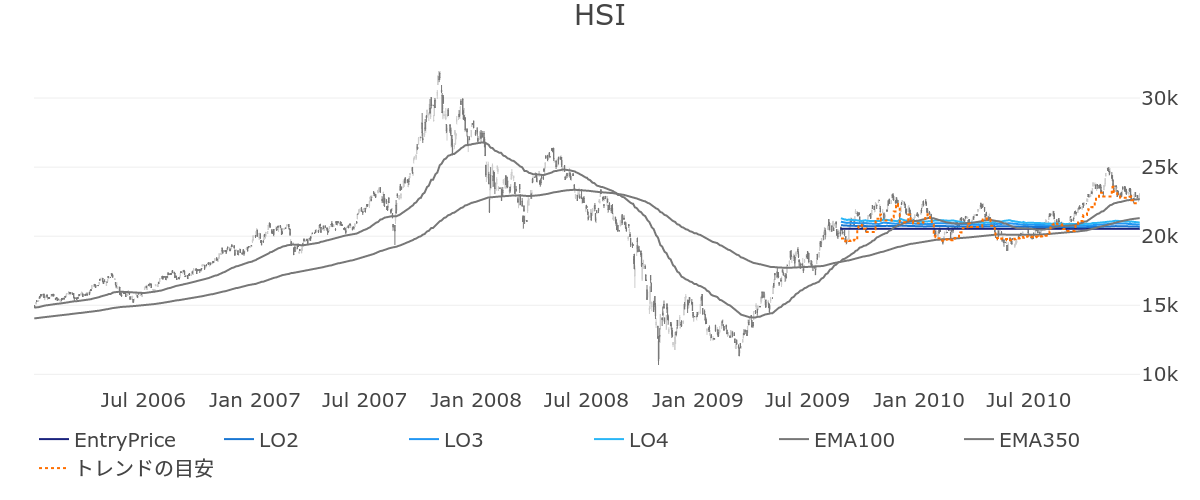

- 2.6 香港ハンセン指数(2006~2010)

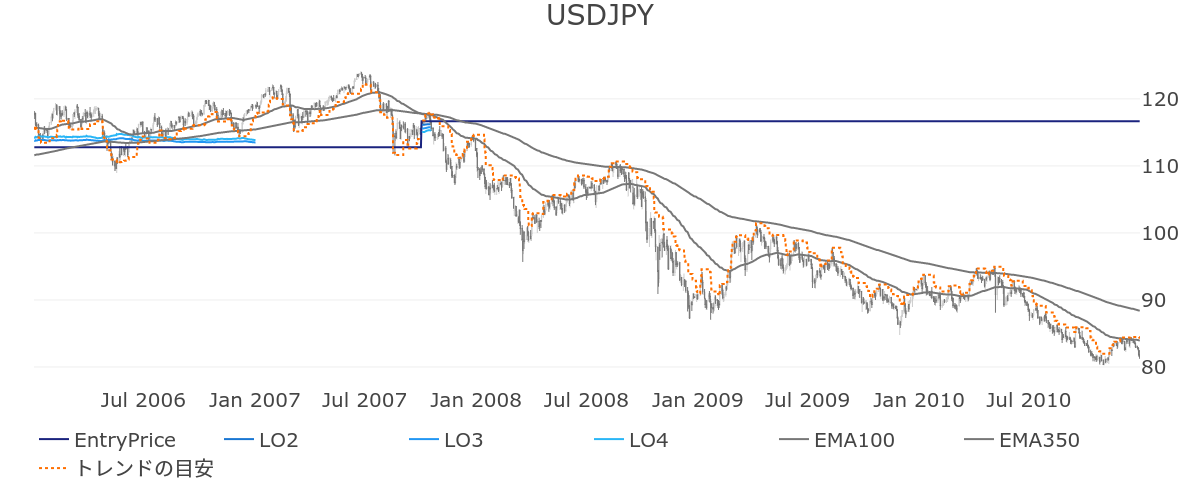

- 2.7 USDJPY(2006~2010)

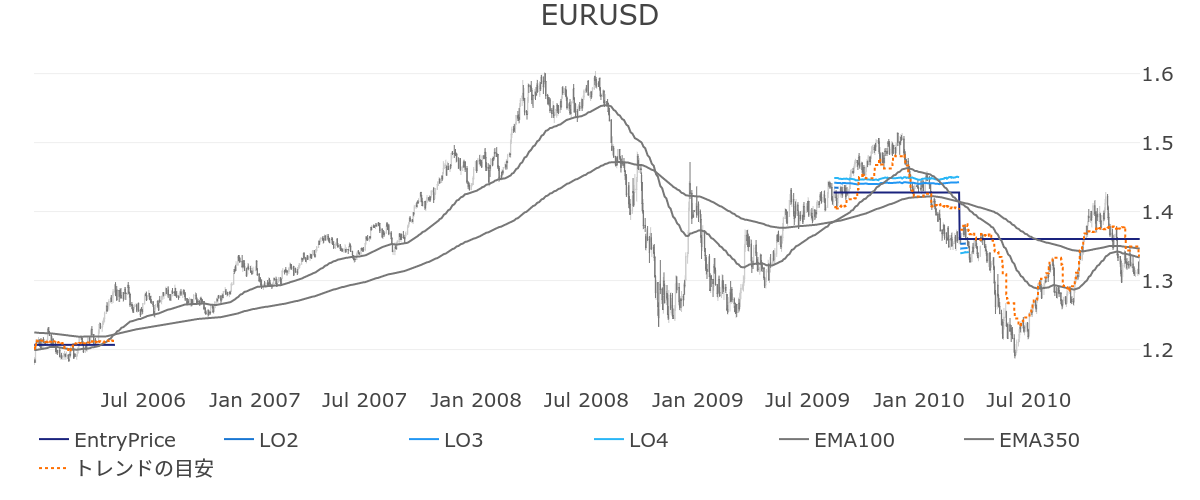

- 2.8 EURUSD(2006~2010)

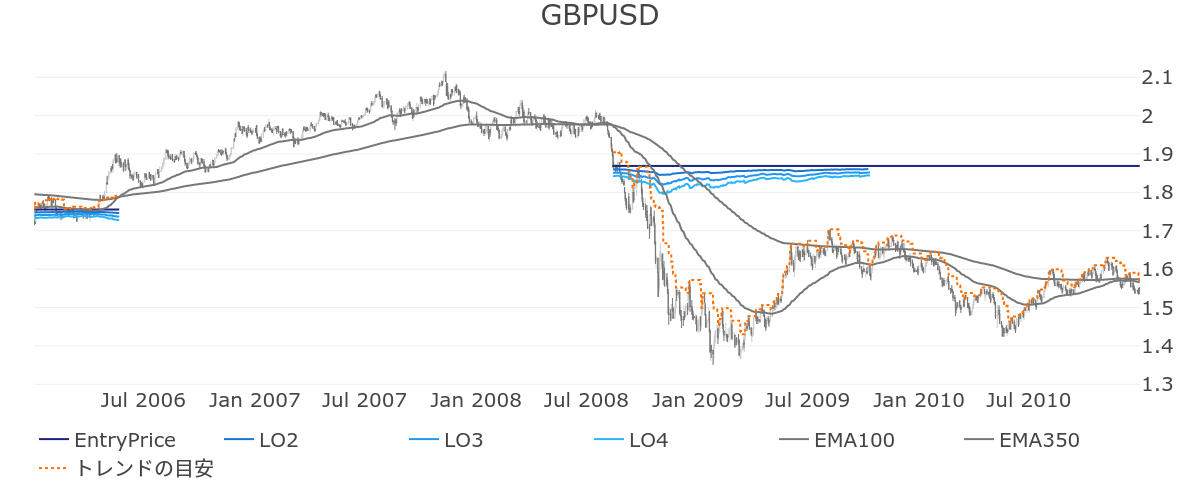

- 2.9 GBPUSD(2006~2010)

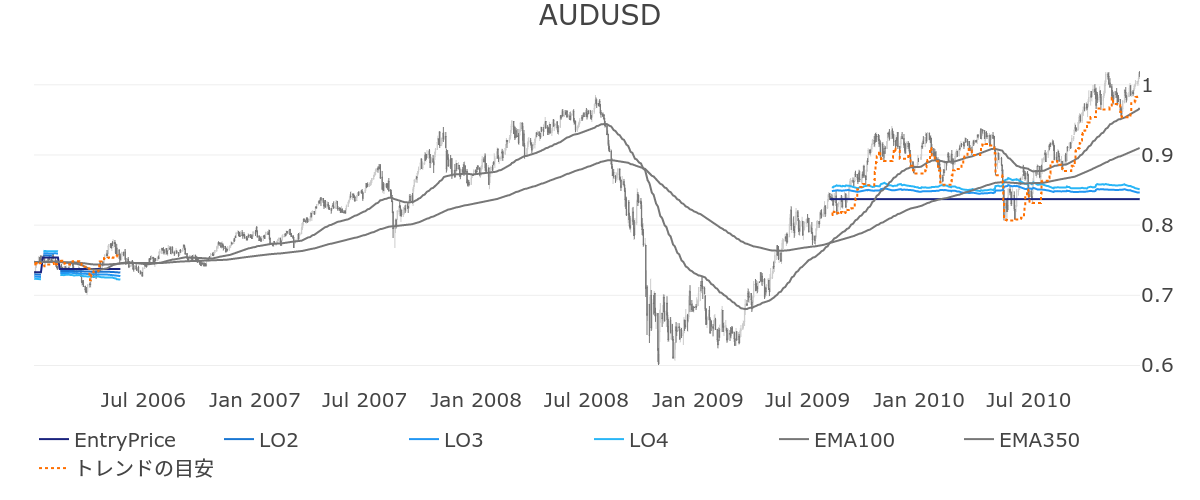

- 2.10 AUDUSD(2006~2010)

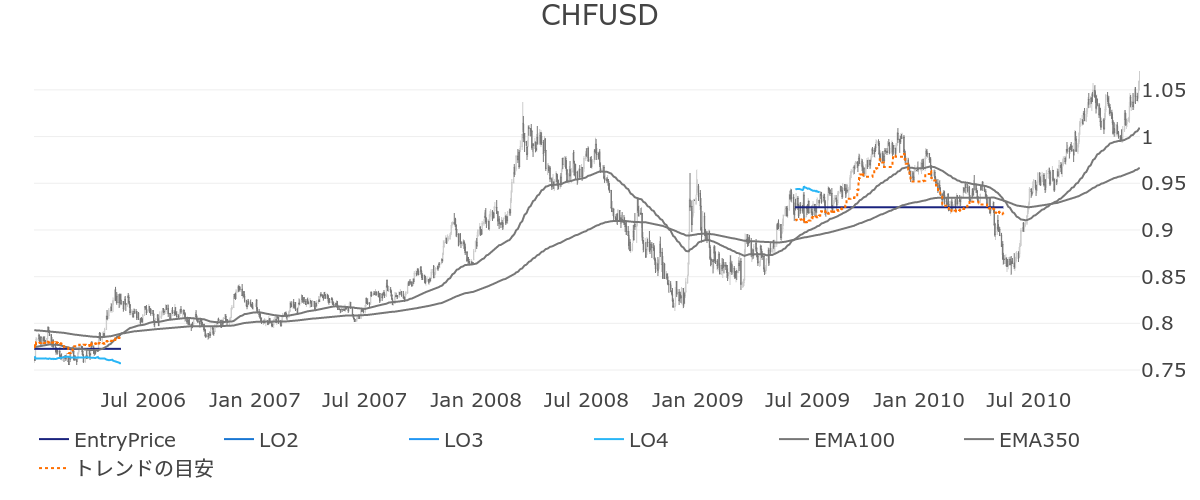

- 2.11 CHFUSD(2006~2010)

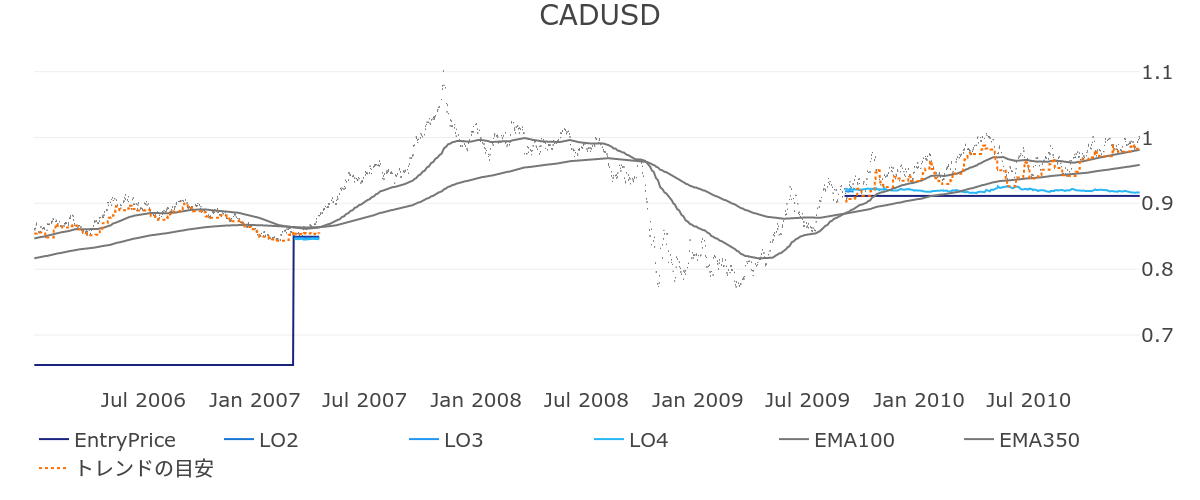

- 2.12 CADUSD(2006~2010)

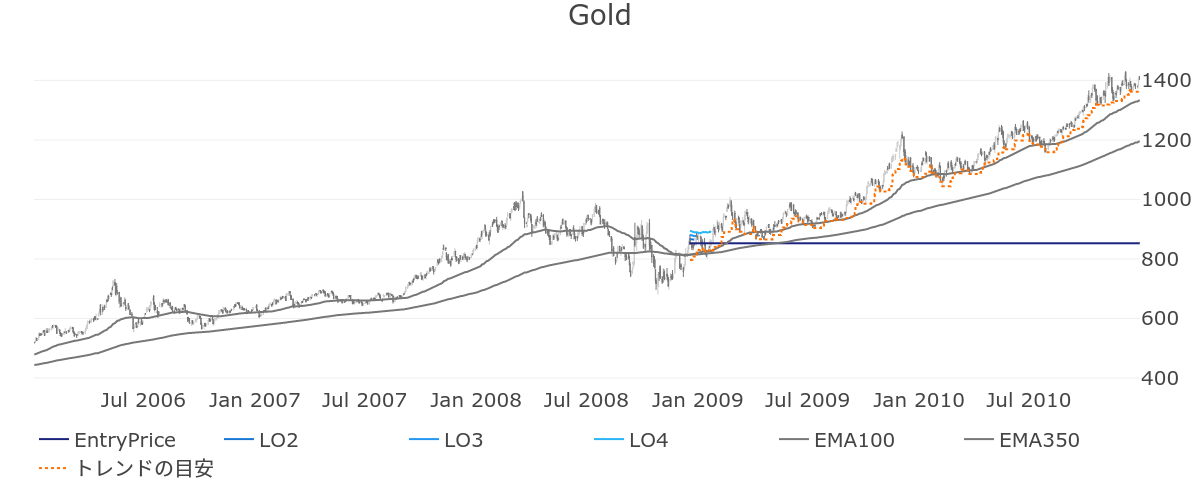

- 2.13 NY金(2006~2010)

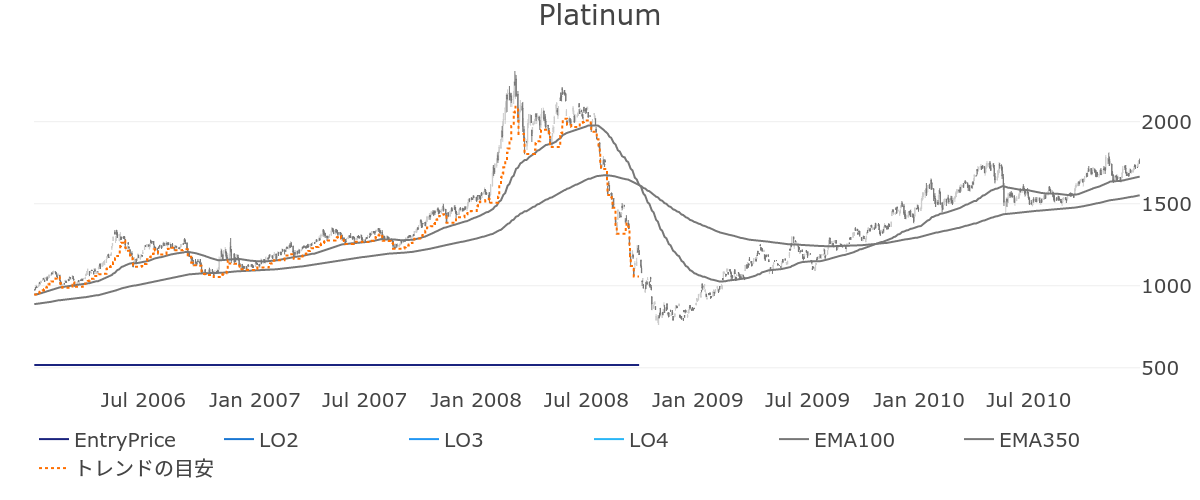

- 2.14 NY白金(2006~2010)

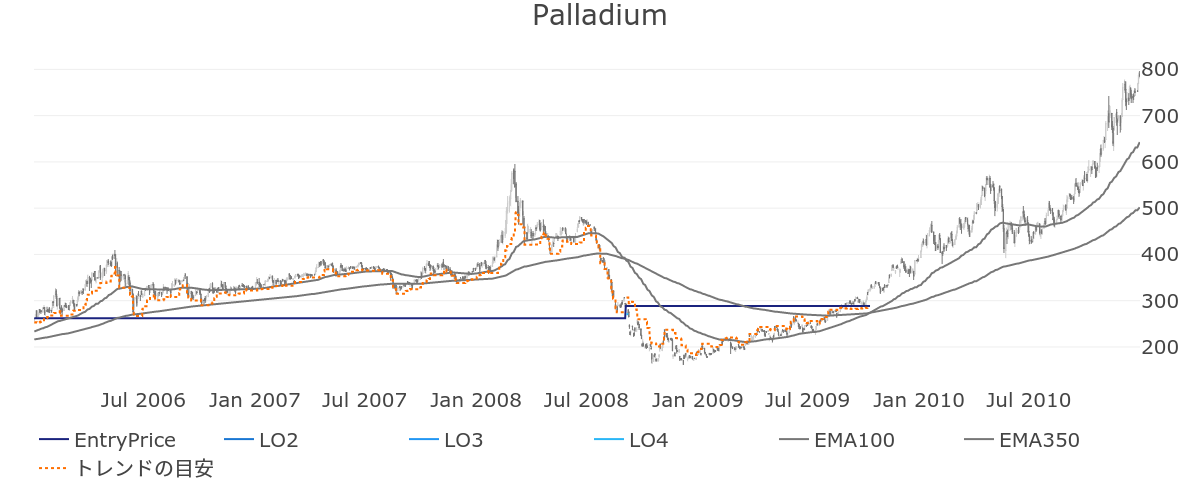

- 2.15 NYパラジウム(2006~2010)

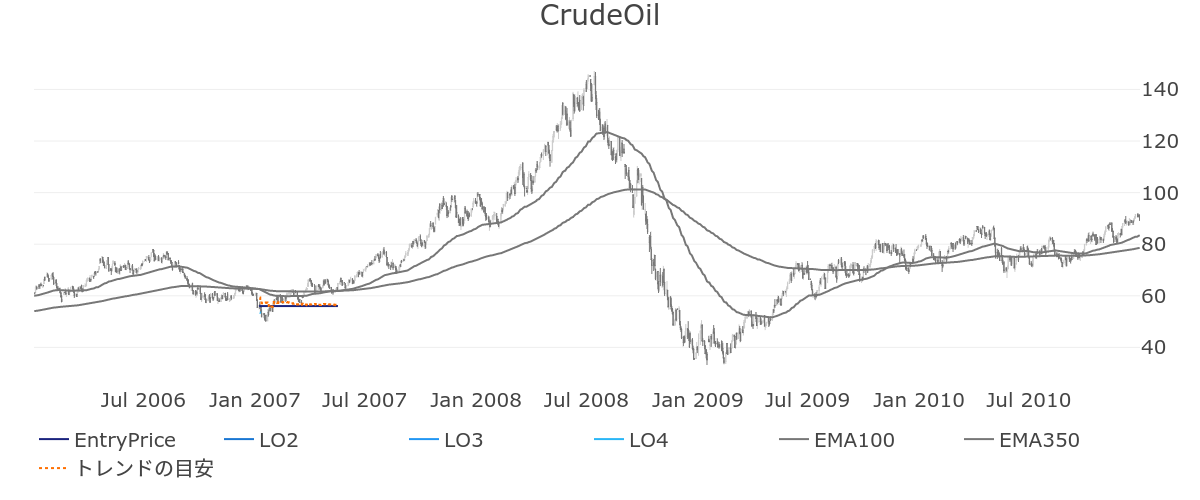

- 2.16 WTI原油(2006~2010)

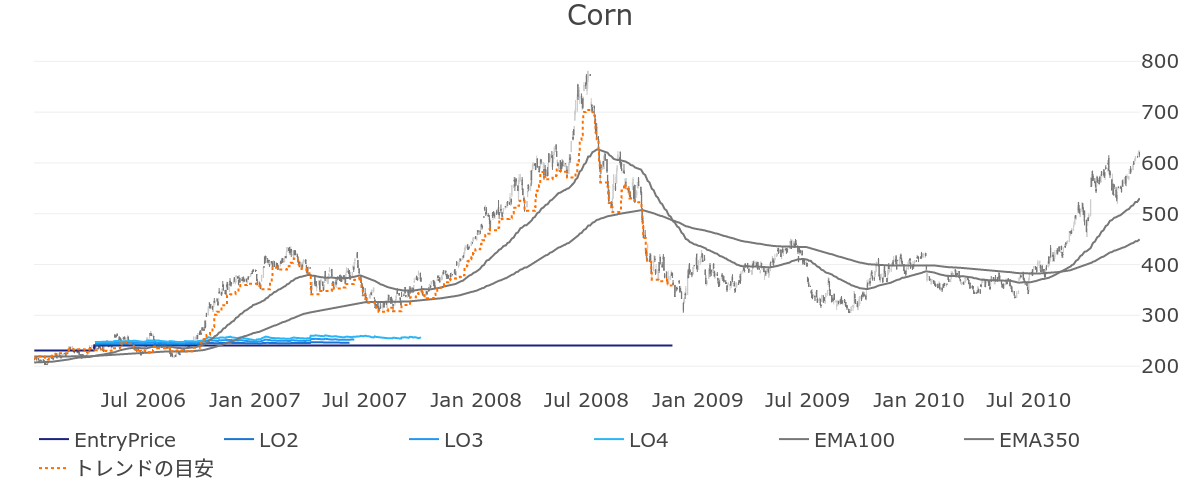

- 2.17 シカゴコーン(2006~2010)

- 3 2006年から2010年の総括

2006年〜2010年の結果

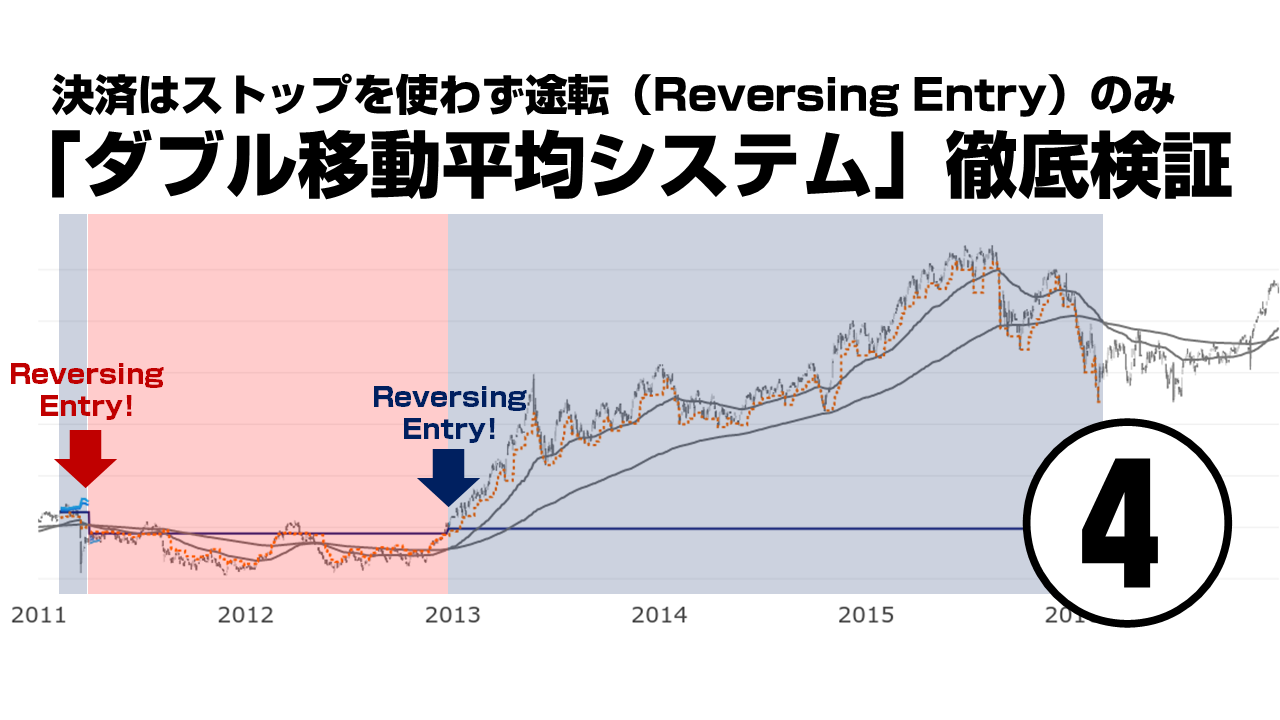

さて、シリーズでお送りしている6つ目の手法、「ダブル移動平均」。「「伝説のトレーダー集団 タートル流 投資の魔術」という本に掲載されているトレード手法の検証結果を再現してみよう!」というコンセプトでお送りしています。16年間16銘柄の検証結果は細かくみていくのに時間がかかるので、記事を分けてお送りしています^^

今回は2006年から5年間のチャートとともに振り返ります!

ダブル移動平均とは――

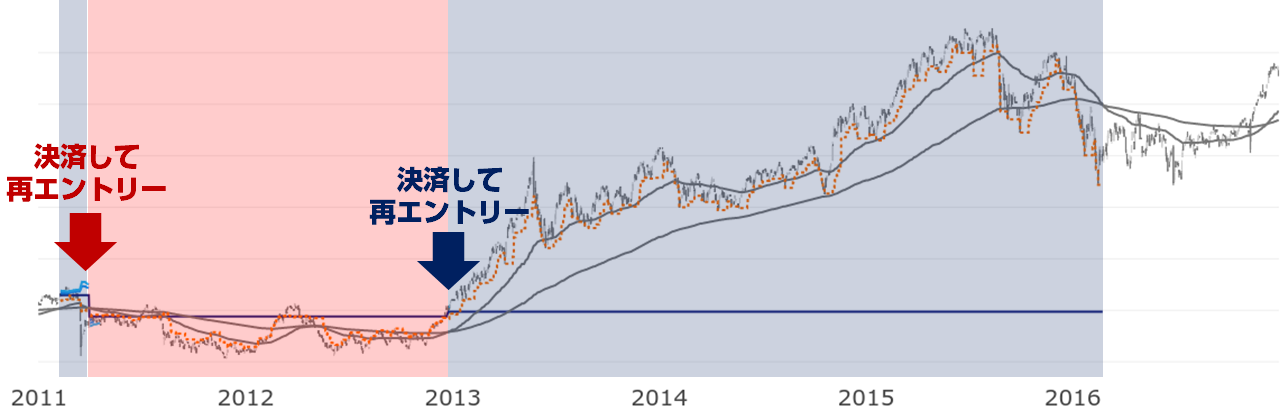

上のチャートは今回の「ダブル移動平均」のエントリーとイグジットを説明するためのものです。今回は、移動平均線のクロスで決済とエントリーを一気に行い、それ以外のストップは一切使用しません。

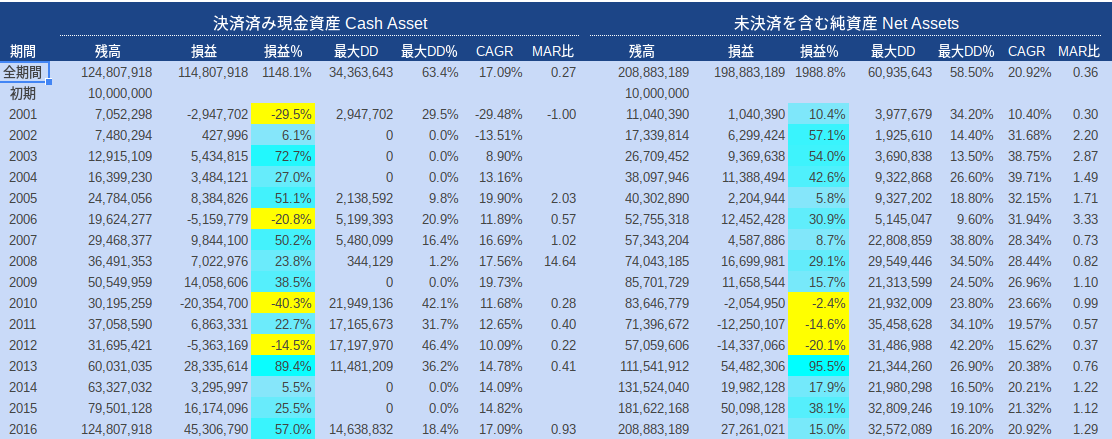

全体の結果

この記事から読み始める方のために、全体の結果も載せておきます。16年で資産が約11倍になった検証結果です。

全体の結果の詳細はコチラの記事で解説しています!

エントリーとイグジットをチャートでみる

手法の全体の雰囲気は、グラフにして「資金の推移」「ドローダウンの推移」「リスクの推移」「資金管理用の数値(N)の価値の推移」(すべて前回の記事に掲載したグラフ)等を見れば分かります。しかし、細かい点で、はたして何が「成果の違い」に影響を与えているのかまでは、分析することができません。かといって、売買履歴とにらめっこして分析するのは非常に効率が悪い。そこで、実際のチャートにエントリーとイグジットを表示させて見比べていくわけですね。

資金の推移(2006~2010)

青いラインの「決済済み現金資産」は決済するタイミングで変動しますので、超・長期の手法で行っている今回の検証では変動する数は少なく一気に大きく動くようになっています。

全体の収益の変動を見るには、オレンジの「未決済を含む純資産」が良いです。爆発的な資金の増加は見られませんが、増減を繰り返しながら着実に資産を増やしていることが見て取れます。

日経225(2006~2010)

まずは日経225。前回はエントリーがありませんでしたが、今回は2回のエントリー。大きな利益が出ています。

まずは日経225。前回はエントリーがありませんでしたが、今回は2回のエントリー。大きな利益が出ています。

参考:掲載しているチャートの見方

掲載している線は以下の通りです。

- EntryPrice: エントリーした価格。ポジションを持っている期間、線が伸びていきます。

- LO2〜3: EntryPriceから算出することができるピラミッティングをする価格。この線は、エントリーすると消えます。分散投資のリスク管理の関係でピラミッティングの水準をプラス方向に抜けてもポジションを増やさないケースがありますが、その場合は線が残ります。

- トレンドの目安: EntryPriceのラインよりも、短期移動平均線と同じ方向にある場合はプラス。短期移動平均線と逆の方向にある場合はマイナスです。

NYダウ(2006~2010)

NYダウは5年間で1エントリーのみ(!)。かなり利益を削られていますが、それなりの利益を上げられていそうです。

ドイツ株価指数(2006~2010)

ドイツ株はエントリーなし。

イギリス株価指数(2006~2010)

イギリス株はNYダウと似たような形でポジションを取ったようです。

香港ハンセン指数(2006~2010)

香港ハンセンは、後半にエントリーしてそのまま持ち越し。

USDJPY(2006~2010)

ドル円は、前回から持ち越したエントリーが微益。その後すぐにエントリーしたポジションを大幅なプラスのまま持ち越し。

EURUSD(2006~2010)

ユーロは、前回持ち越したものがプラマイゼロくらい。期間をあけてマイナスのトレードがあり、その次のエントリーははっきりしない値動きのまま持ち越し。

GBPUSD(2006~2010)

ポンドは大きくプラスのまま持ち越し。これは次回早々に決済されそうです。

AUDUSD(2006~2010)

豪ドルもプラスのまま持ち越し。

CHFUSD(2006~2010)

スイスフランはあんまりパッとしない感じですね。

CADUSD(2006~2010)

カナダドルは前回から持ち越したポジションが大きくプラス。そして、また持ち越しています。

NY金(2006~2010)

NY金は前回、大きなトレンドを逃していましたが、リーマン・ショック以降のトレンドにはうまく乗れたようです。かなり大きな値幅を取っています。

NY白金(2006~2010)

NYのプラチナは面白いですね。リーマン・ショック前のコモディティ相場をガッツリ獲って、その後リーマン・ショックでほとんど吐き出してしまっています。それでも数百ドル獲れているわけですね。う~ん、すごい。

NYパラジウム(2006~2010)

パラジウムはパッとしないですね。ほんのりマイナスで終わっていそうな雰囲気です。

WTI原油(2006~2010)

原油はほぼトレードなし。唯一のトレードはマイナスで終わっています。

シカゴコーン(2006~2010)

シカゴコーンは、NYプラチナと似ています。リーマン・ショック前のコモディティ相場で大きな利益 → リーマン・ショックでほとんど吐き出す。

2006年から2010年の総括

さて、未曾有の金融危機と言われたリーマン・ショックでも、この手法は生き残れました。ただし注意しなくてはならないのは、この検証がバーチャルであるということ。手数料等はしっかりと計算させていますが、肝心要の「運用者の心理」が検証には含まれていません。コモディティ相場で大きく積み上げた利益をリーマン・ショックでほとんど吐き出してしまう――その間、「これはそういうルールだから」と、じっと耐え忍ぶ――想像しただけでシンドイですよね。そのシンドイことができないとこの手法は完成しないわけです。

そもそも、この検証では1トレードのリスクに制限を設けていません。資金管理はしているけどリスク管理は放棄しているとも言える手法です。

検証でどんなに良い結果がでたとしても、それをただ鵜呑みにするのではなく、多角的に考察した上で実践に取り入れて行きたいものです。

それでは、今日はこの辺で。

今回も最後までお読みいただき、ありがとうございました^^

(仕事人「U」)