目次

- 1 2011年〜2016年の結果

- 2 エントリーとイグジットをチャートでみる

- 2.1 資金の推移(2011~2016)

- 2.2 日経225(2011〜2016)

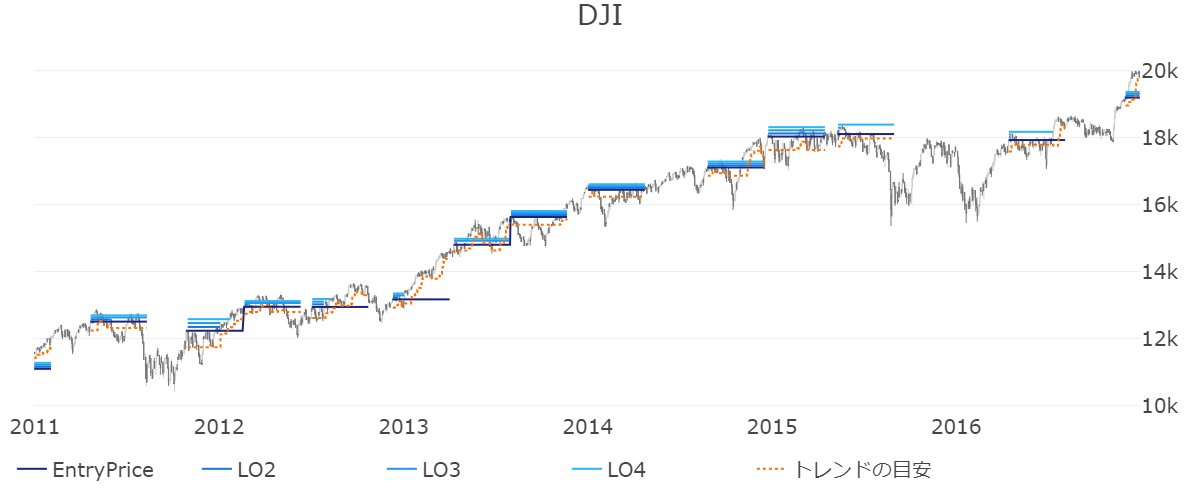

- 2.3 NYダウ(2011〜2016)

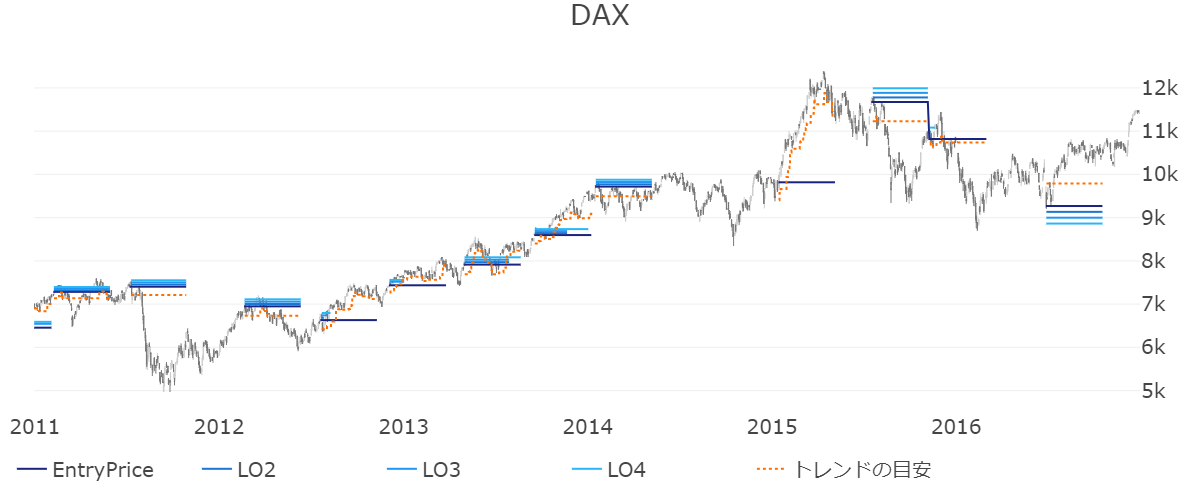

- 2.4 ドイツ株価指数(2011〜2016)

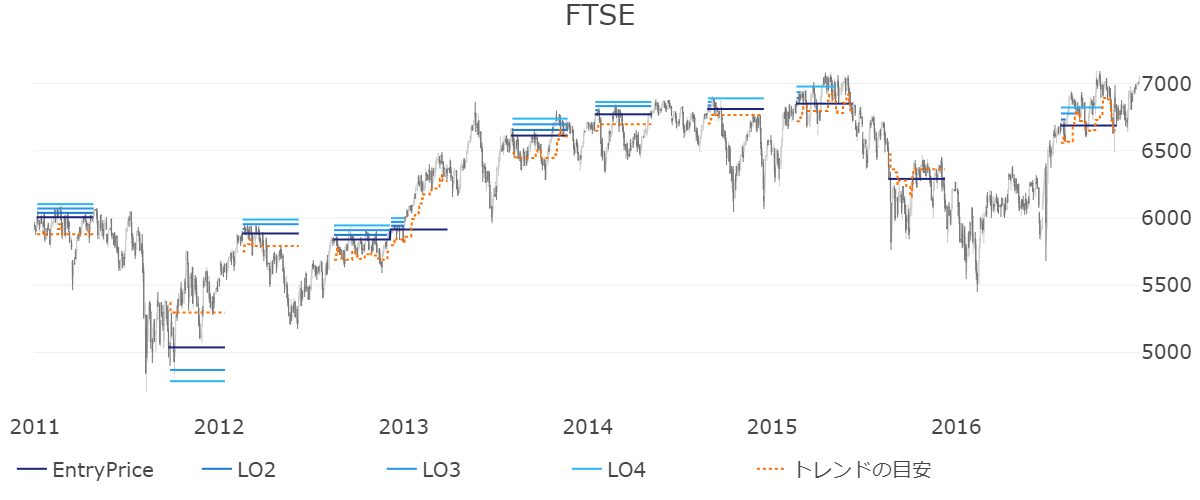

- 2.5 イギリス株価指数(2011~2016)

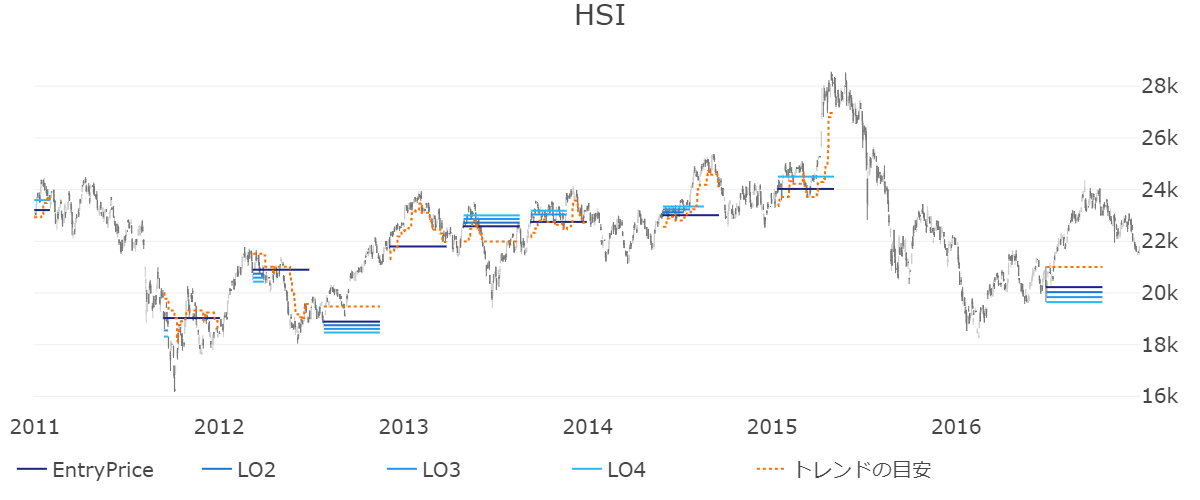

- 2.6 香港ハンセン指数(2011~2016)

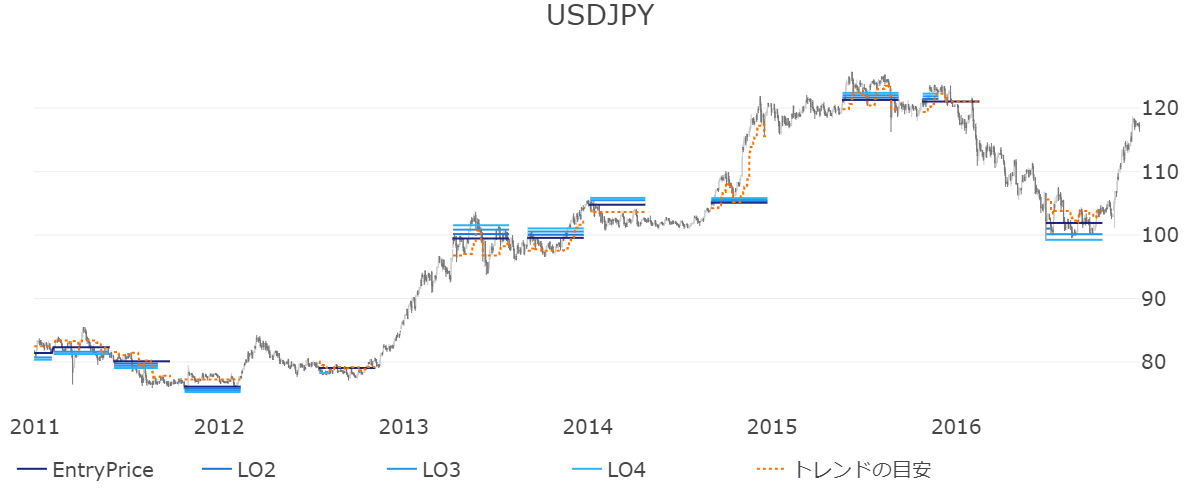

- 2.7 USDJPY(2011〜2016)

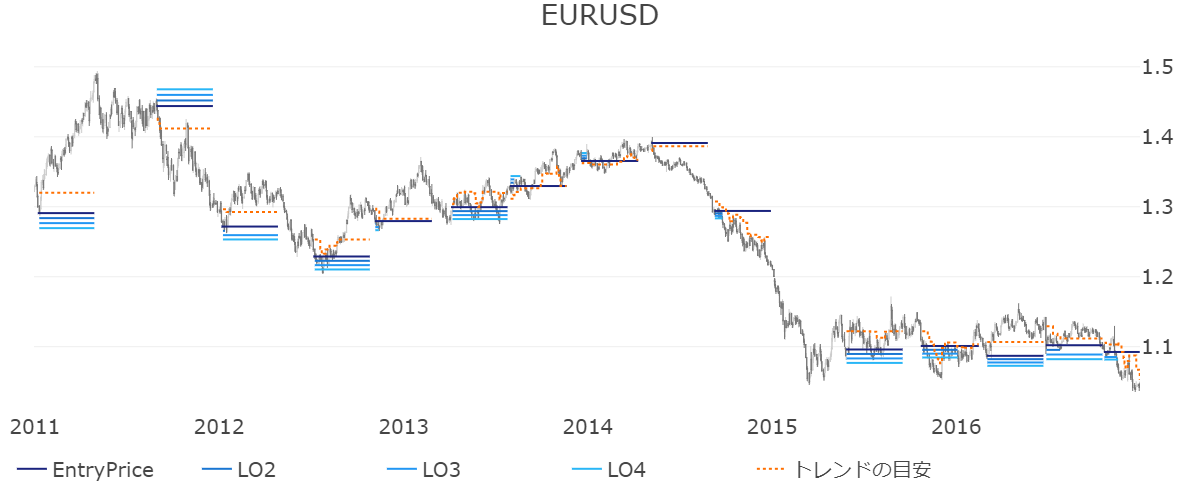

- 2.8 EURUSD(2011〜2016)

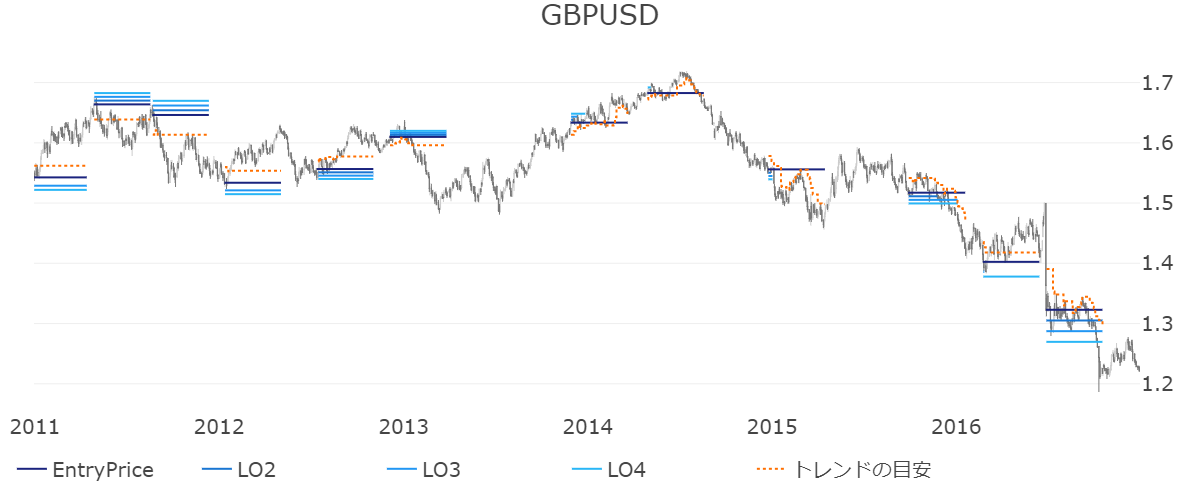

- 2.9 GBPUSD(2011〜2016)

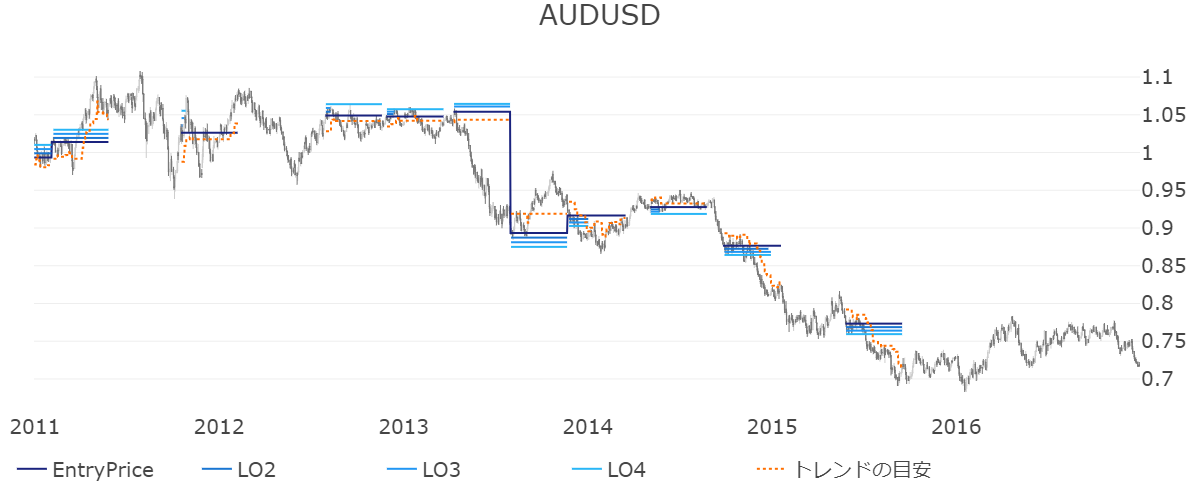

- 2.10 AUDUSD(2011〜2016)

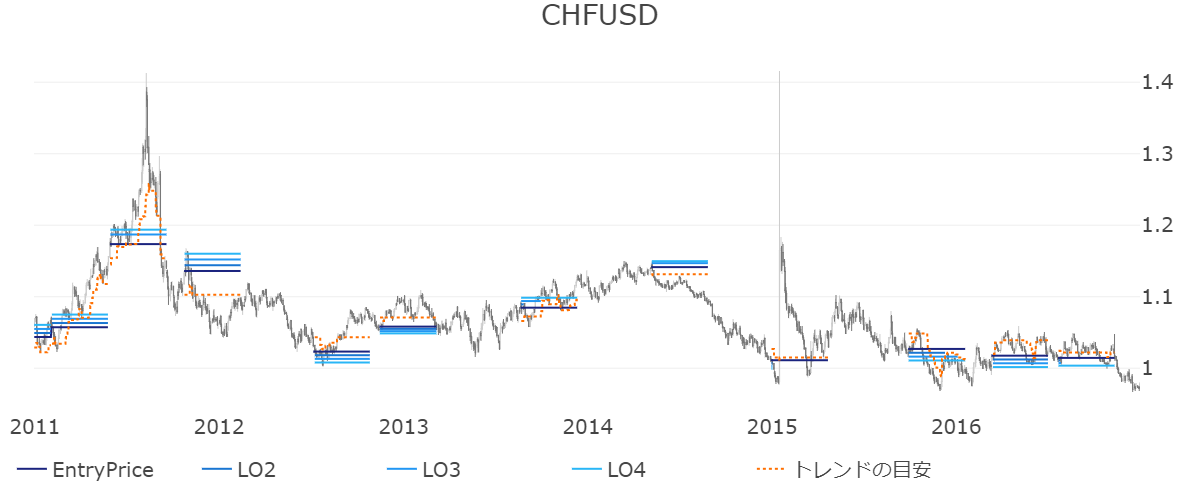

- 2.11 CHFUSD(2011〜2016)

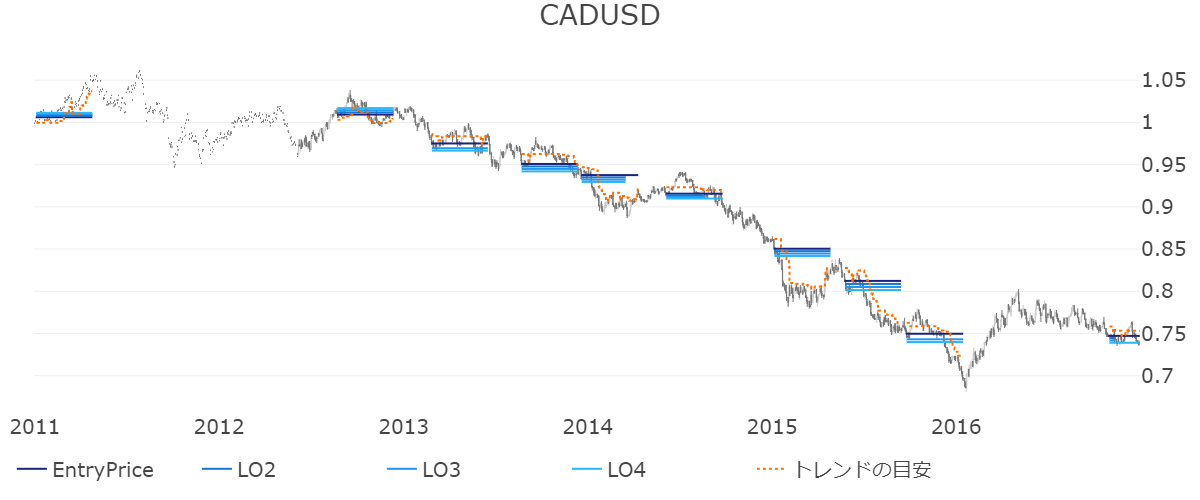

- 2.12 CADUSD(2011〜2016)

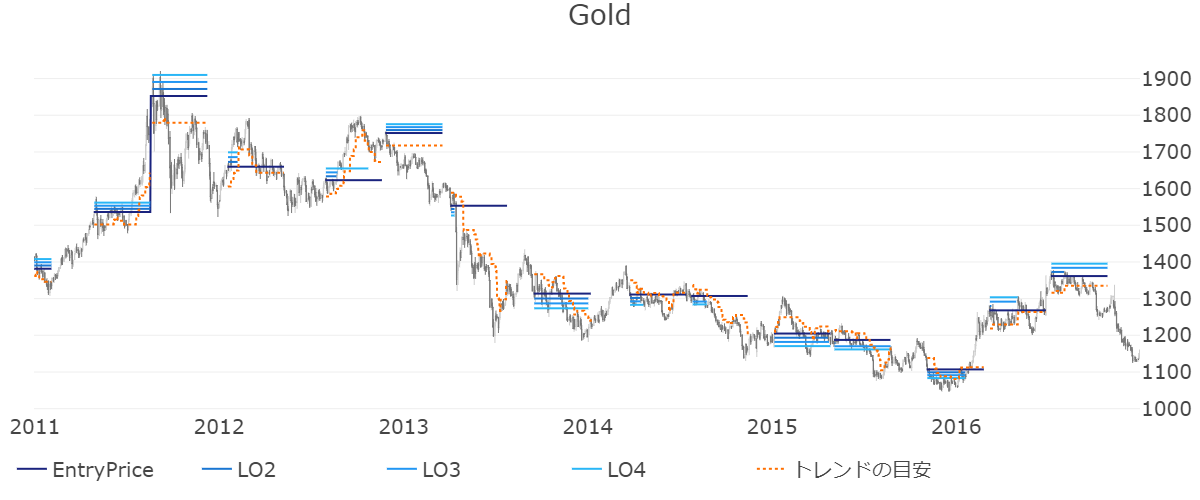

- 2.13 NY金(2011〜2016)

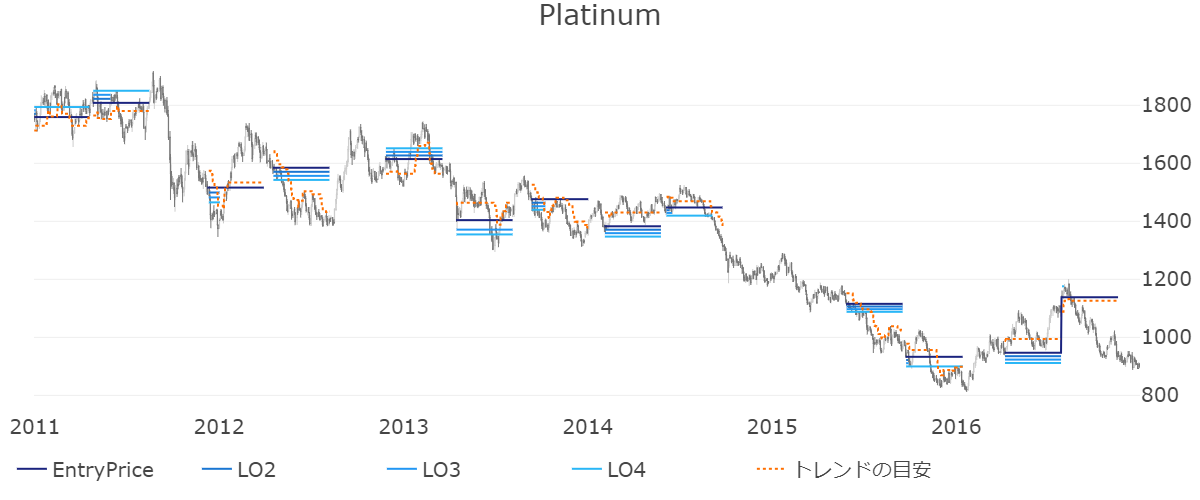

- 2.14 NY白金(2011〜2016)

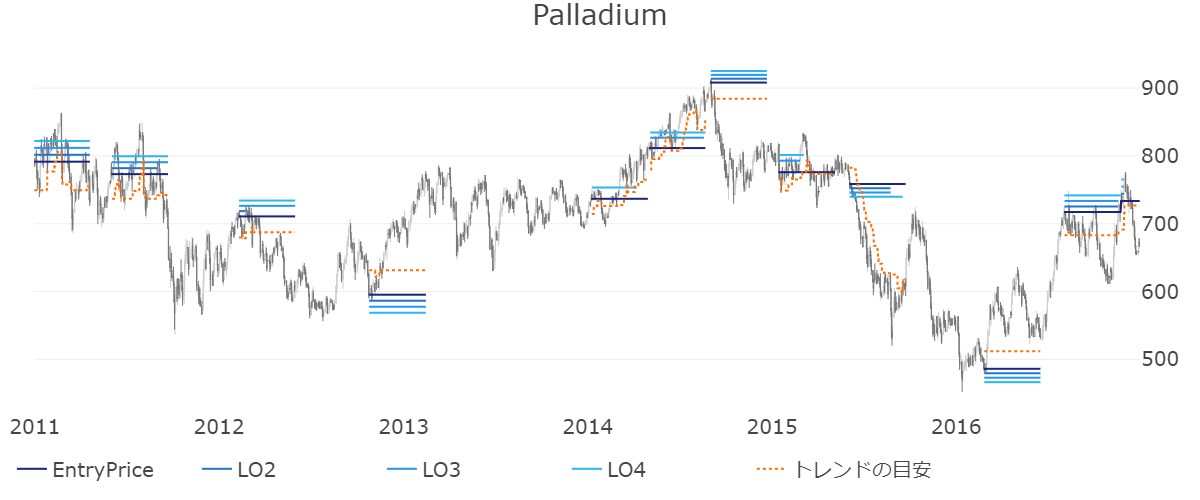

- 2.15 NYパラジウム(2011〜2016)

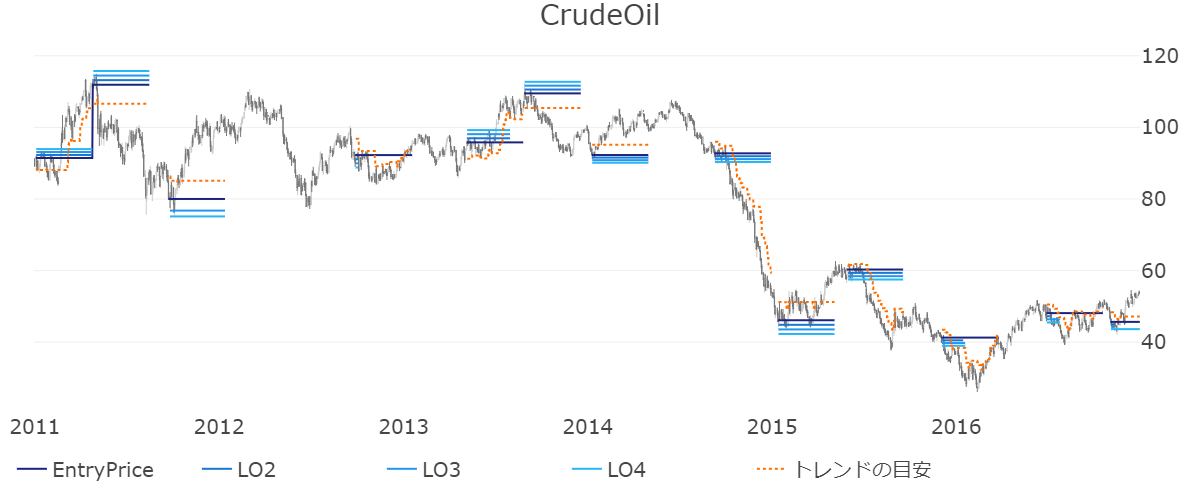

- 2.16 WTI原油(2011〜2016)

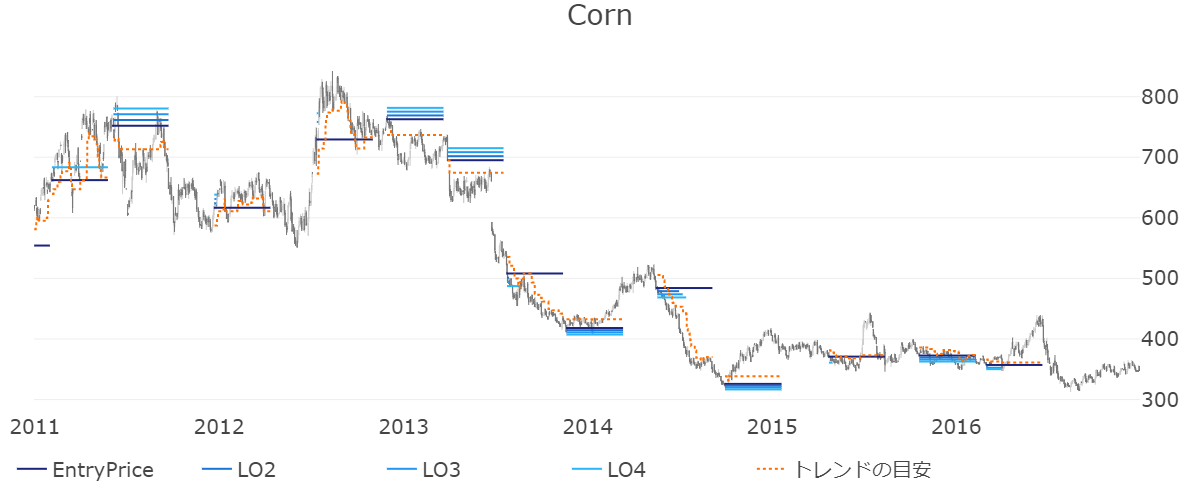

- 2.17 シカゴコーン(2011〜2016)

- 3 2011年から2016年の総括

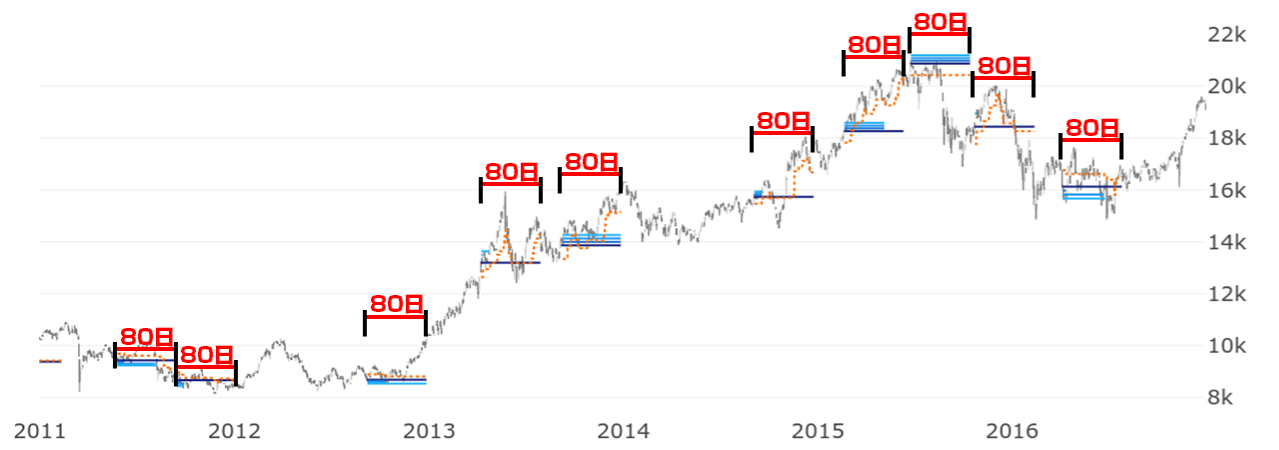

2011年〜2016年の結果

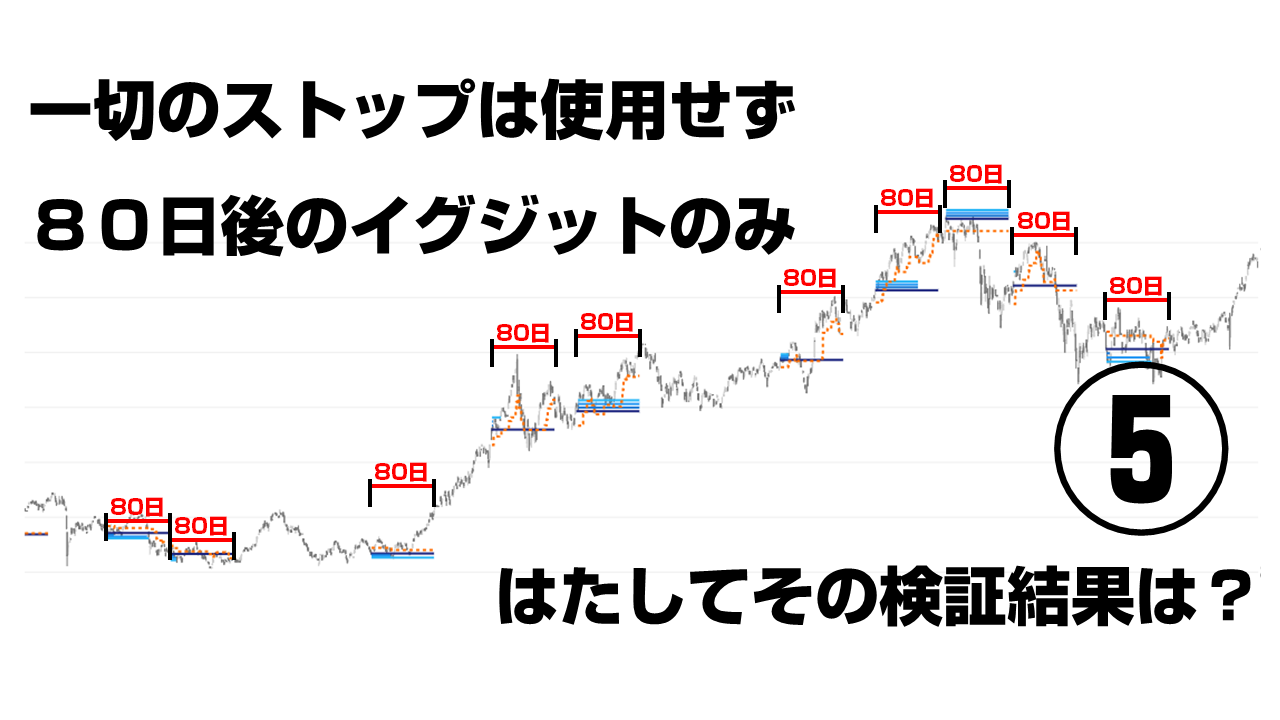

さて、シリーズでお送りしている5つ目の手法「時限式ドンチャン・ブレイクアウト」。「「伝説のトレーダー集団 タートル流 投資の魔術」という本に掲載されているトレード手法の検証結果を再現してみよう!」というコンセプトでお送りしています。16年間16銘柄の検証結果は細かくみていくのに時間がかかるので、記事を分けてお送りしています^^

さて、いよいよ「時限式ドンチャン・ブレイクアウト」も最後です!今回は、2011年から6年間のチャートとともに振り返ります!

時限式ドンチャン・ブレイクアウトとは――

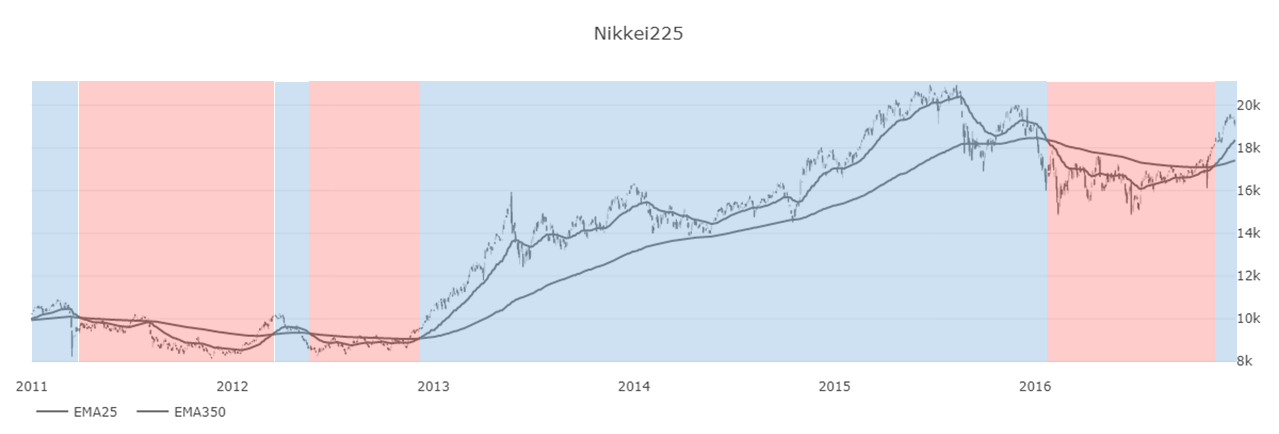

エントリー

まず長期EMA(指数平滑移動平均線)でシグナルをフィルタリングします。EMA350よりもEMA25が上にある状態のときは買いシグナルのみエントリー。EMA25が下にあるときは売りシグナルのみエントリーといった具合です。上記画像の青い期間は買いのみ。赤い期間は売りのみですね。

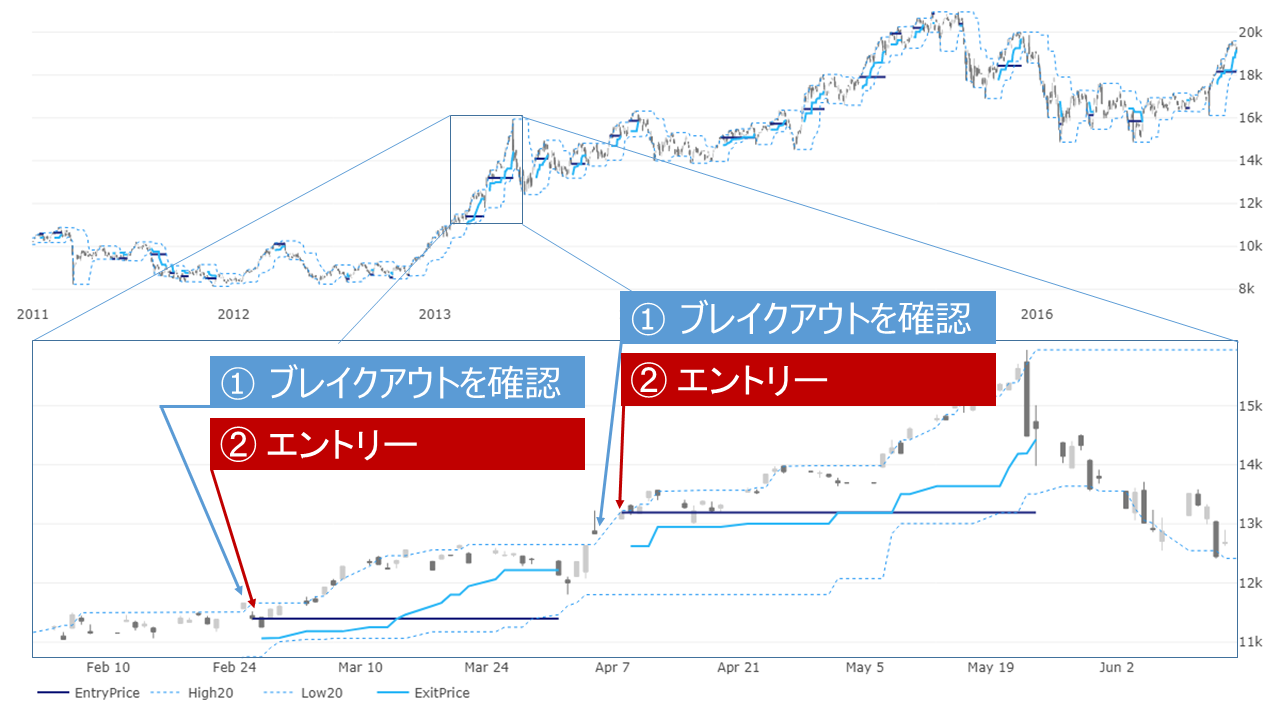

細かいシグナルは20日のドンチャンチャネル(ハイローバンド)のブレイクアウトです。つまり、過去20日間の最高値と最安値のどちらかを抜けたら、その方向にエントリーするということ。非常にシンプルなシグナルです。今回の検証の細かなトレードルールはコチラで解説しています。

イグジット

今回の検証の大きな特徴はイグジットです。ストップは一切使用せず、営業日で80日目の終値でのみ決済します。

全体の結果

この記事から読み始める方のために、全体の結果も載せておきます。16年で資産が57倍になった検証結果です。

全体の結果の詳細はコチラの記事で解説しています!

エントリーとイグジットをチャートでみる

手法の全体の雰囲気は、グラフにして「資金の推移」「ドローダウンの推移」「リスクの推移」「資金管理用の数値(N)の価値の推移」(すべて前回の記事に掲載したグラフ)等を見れば分かります。しかし細かい点で「はたして何が成果の違いに影響を与えているのか」までは分かりません。かといって、売買履歴とにらめっこして分析するのは非常に効率が悪い。そこで、実際のチャートにエントリーとイグジットを表示させて見比べていくわけです。

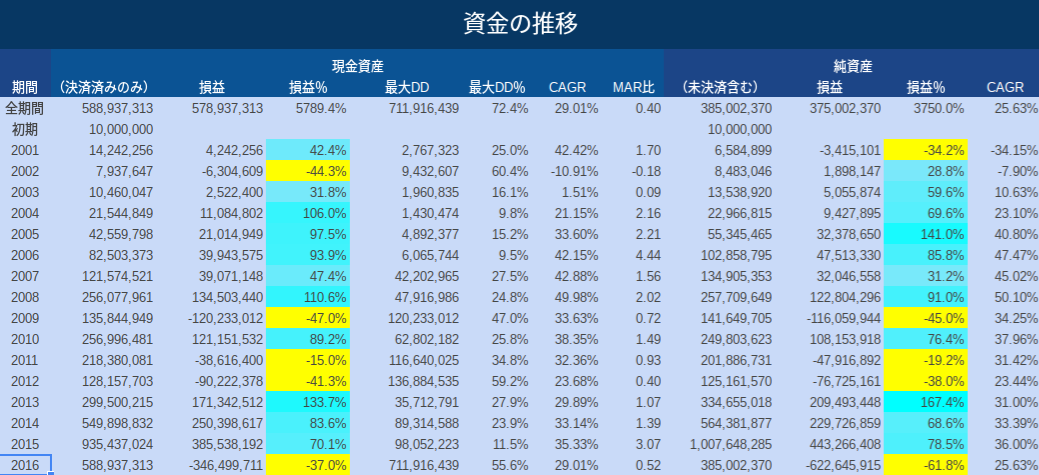

資金の推移(2011~2016)

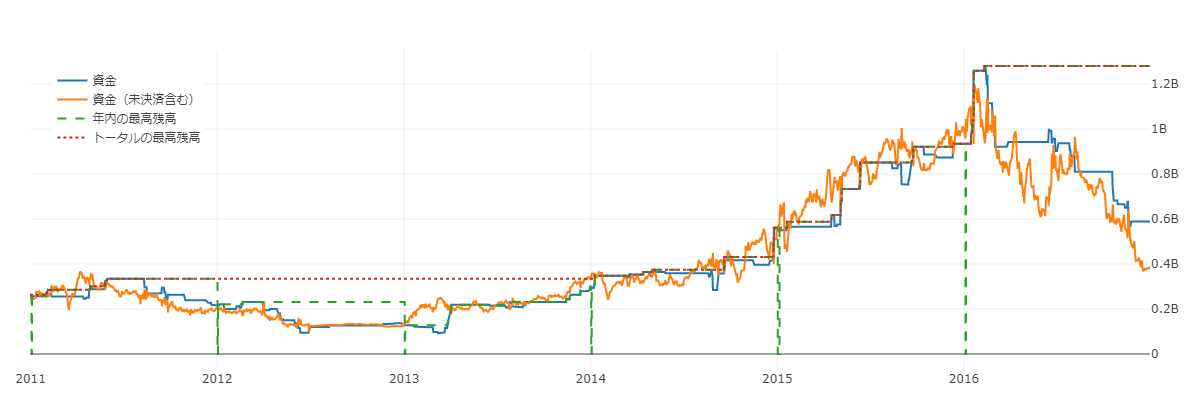

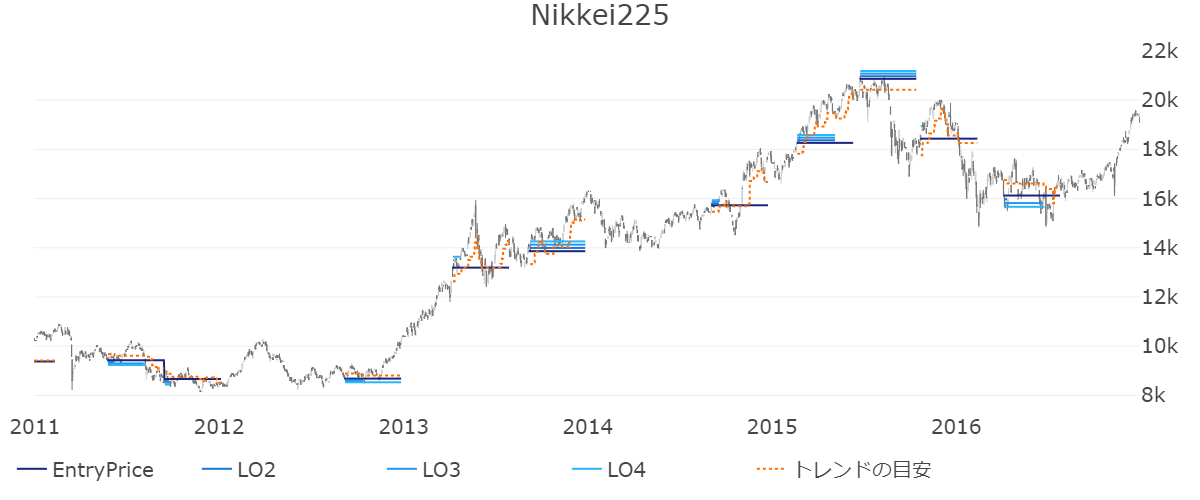

日経225(2011〜2016)

損失方向のビックトレンドが2回。利益が多数。アベノミクスの1波目は見事に取り損ねています。

参考:掲載しているチャートの見方

掲載している線は以下の通りです。

- EntryPrice: エントリーした価格。ポジションを持っている期間、線が伸びていきます。

- LO2〜3: EntryPriceから算出することができるピラミッティングをする価格。この線は、エントリーすると消えます。分散投資のリスク管理の関係でピラミッティングの水準をプラス方向に抜けてもポジションを増やさないケースがありますが、その場合は線が残ります。

- トレンドの目安: チャートに沿って動いて行くとトレンドに乗れていて利益の状態で、横ばいで動きがない場合は損失の状態です。

NYダウ(2011〜2016)

NYダウ自体は長いこと上昇トレンドですが、うまいこと利益が取れない場面も見受けられます。

ドイツ株価指数(2011〜2016)

DAXは2015年の後半以降、調子が悪いですね。

イギリス株価指数(2011~2016)

FTSEははっきりしない値動きが多く、あまり大きな利益を取れている様子がありません。

香港ハンセン指数(2011~2016)

香港ハンセンは全体的に調子が良いですが、2015年後半から一気にエントリーが減りました。

USDJPY(2011〜2016)

ドル円もアベノミクスを取り逃しています・・!それでいて一番成績が良いというのも、にわかには信じがたい。

EURUSD(2011〜2016)

2013年にかけて、ほとんど損切りですね。。ユーロはこの期間、あまりパッとしない感じです。

GBPUSD(2011〜2016)

ポンドもユーロ同様あまりパッとしません。

AUDUSD(2011〜2016)

2013年頃まで値動きもなく、豪ドルもパッとせず。

CHFUSD(2011〜2016)

お、他の通貨があまり調子の良くない2011年、スイスフランはがっつり利益を上げていますね。しかし、それ以降はパッとせず。

そして、忘れてはいけない。スイスフランといえば、2015年のスイスフランショック。さすがにこれは現実的ではないですね。がっつりマイナス方向に引かされています。この前日のATRが約0.0079ドル。スイスフランショックは1日で安値から高値まで0.4371ドル動いている。実に55.3倍の値動き。この手法では1ATRを資金の0.5%としているから、3割弱引かされた瞬間があったことになります。めっちゃビックリしますよね。今後、他の銘柄でも十分あり得ることですからね。。

CADUSD(2011〜2016)

一転、カナダドルは非常に良い感じですね。ホッとします笑

NY金(2011〜2016)

おー、意外や意外。ずっと上昇していた頃の金はあんまりパッとしなかったのに、上昇が一服した後の金は非常に良い感じです。意外です。

NY白金(2011〜2016)

プラチナは普通な感じです。

NYパラジウム(2011〜2016)

パラジウムは目立つ大きな利益を1〜2回取っていますね。良い感じです。

WTI原油(2011〜2016)

おおお!原油の暴落はしっかり取っています!いいタイミングでエントリーできていますね!

シカゴコーン(2011〜2016)

シカゴコーンは他のトレンドフォローだとあんまりパッとしないイメージなのですが、この手法は良い感じです。ノイズが多くて利確のラインに引っかかりやすい銘柄にとって、ラインを設けず80日で決済というルールは意外と良いのかもしれません。その代わりに背負うリスクも非常に大きいですが。。

2011年から2016年の総括

3回に分けて「時限式ドンチャン・トレンド」のエントリーとイグジットを見てきました。正直、思っていた以上に良かったです。良すぎてビックリしました。

確かに「80日間何があっても決済しない」というのはとんでもないリスクですが、それを踏まえたポジションサイジングさえできればメリットも多いように思います。しかしやっぱり実践に投入するのは勇気がいりますね。こわいこわい。

あと念のためですが、この検証結果は決して損切りを設定しないことを推奨するものではありません。あしからず。

さて、次回はまた別の手法に入ります! 長期の移動平均線2本使い。これもシンプルだけどちょっと特殊です。お楽しみに^^

それでは、今回も最後までお読みいただき、ありがとうございました!

(仕事人「U」)