目次

- 1 2006年〜2010年の結果

- 2 エントリーとイグジットをチャートでみる

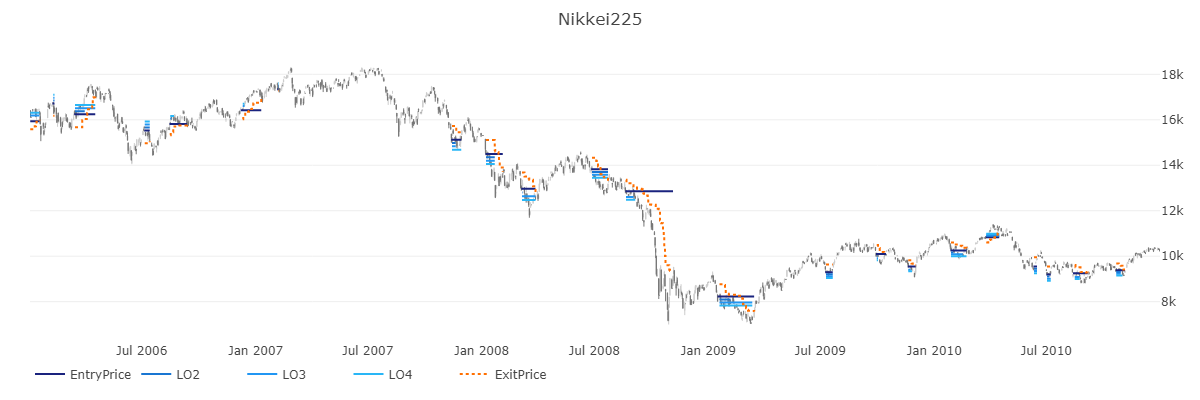

- 2.1 日経225(2006〜2010)

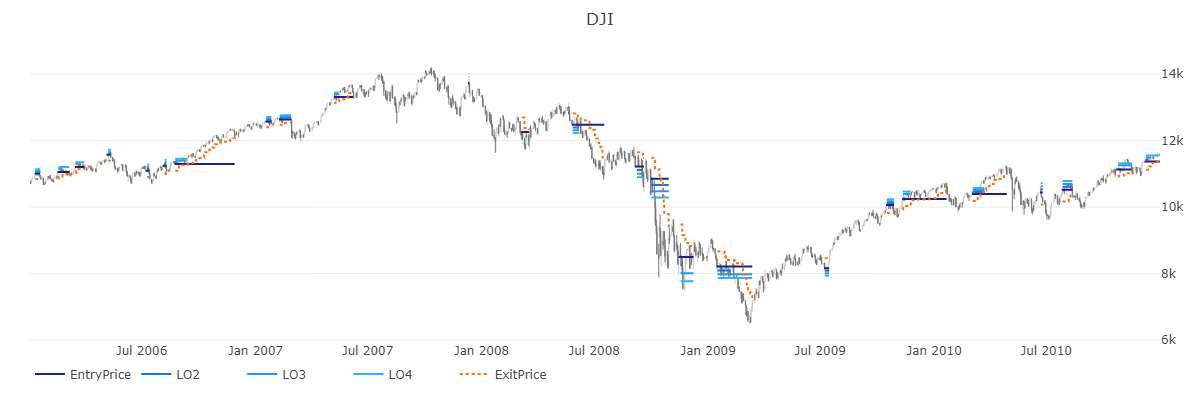

- 2.2 NYダウ(2006〜2010)

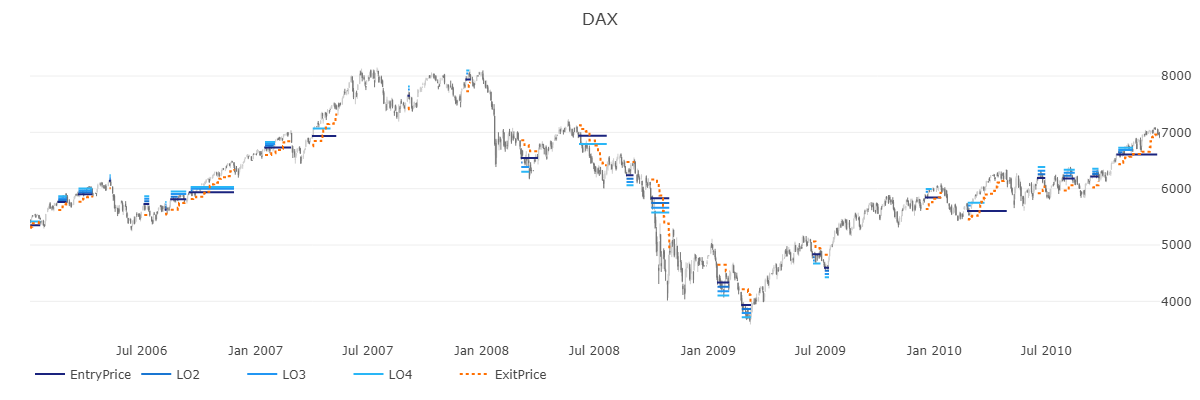

- 2.3 ドイツ株価指数(2006〜2010)

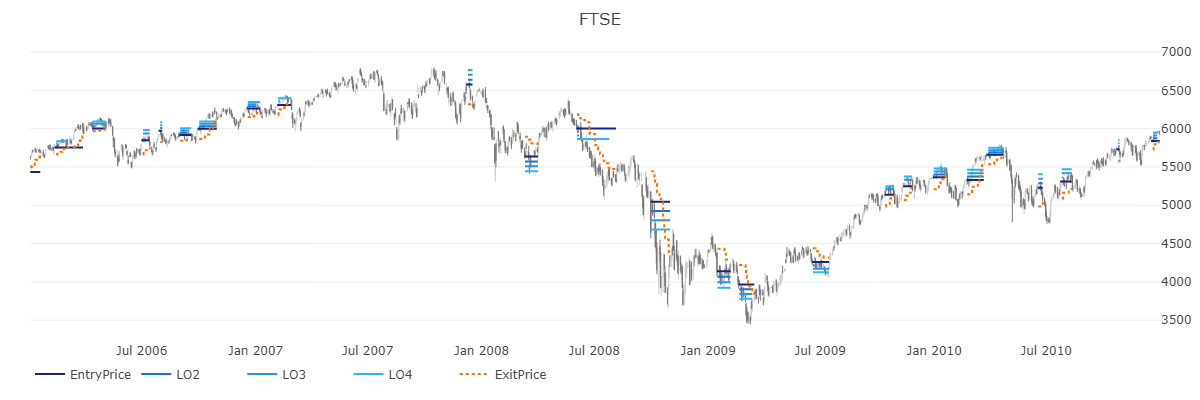

- 2.4 イギリス株価指数(2006~2010)

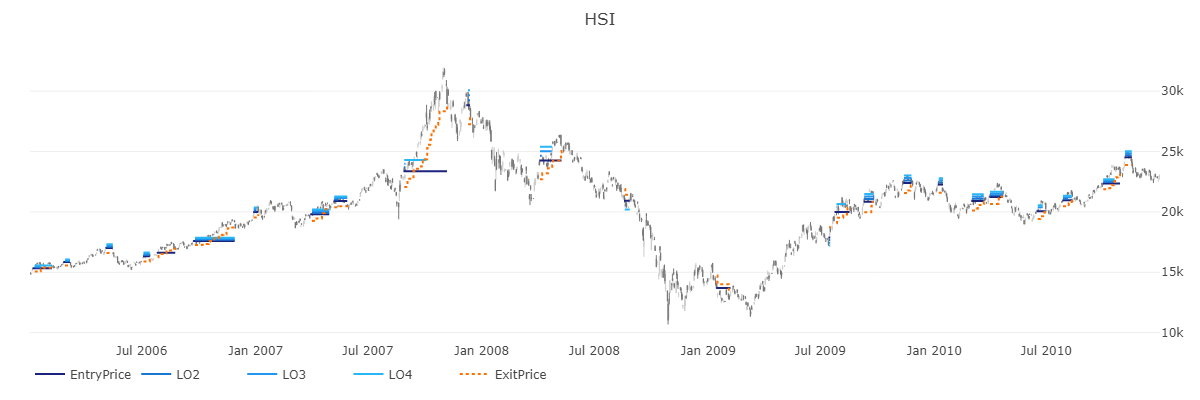

- 2.5 香港ハンセン指数(2006~2010)

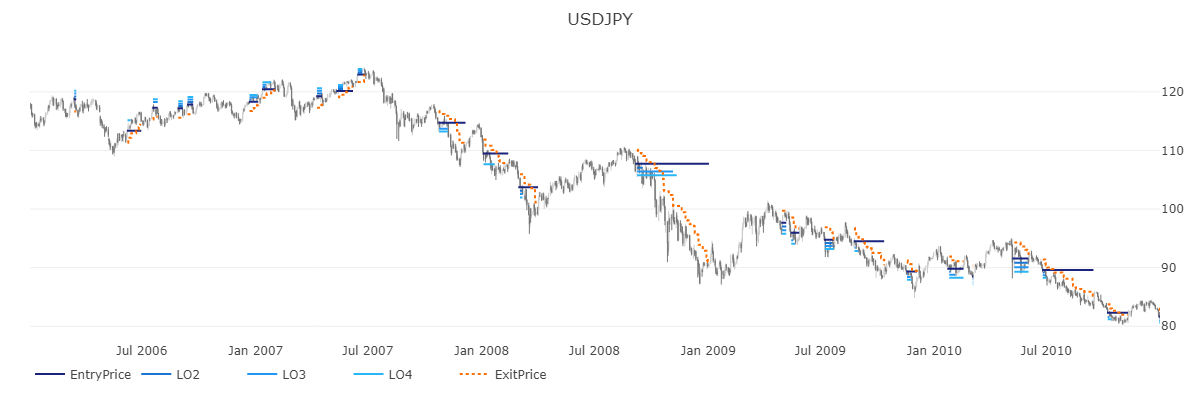

- 2.6 USDJPY(2006〜2010)

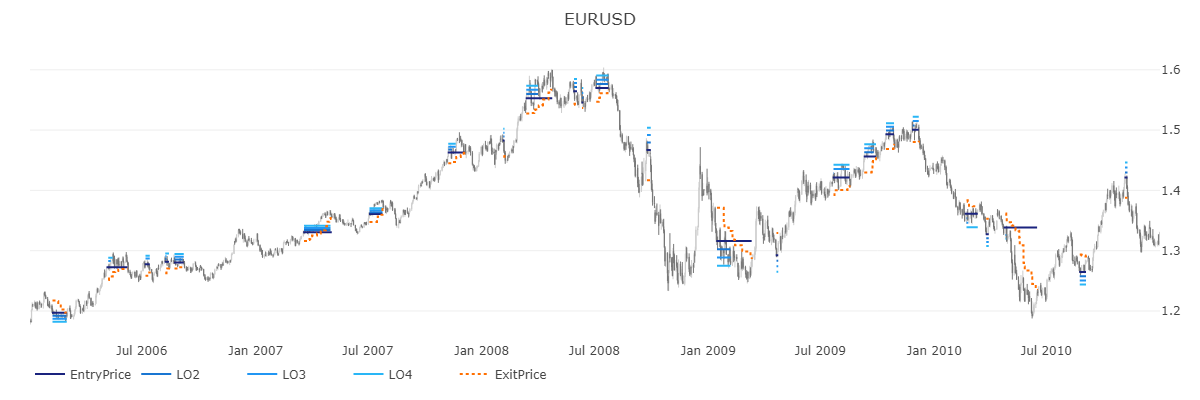

- 2.7 EURUSD(2006〜2010)

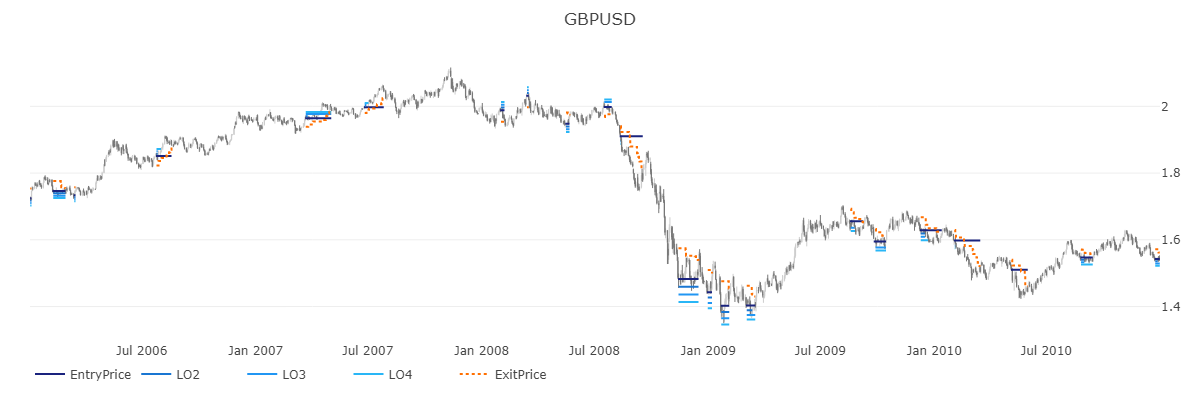

- 2.8 GBPUSD(2006〜2010)

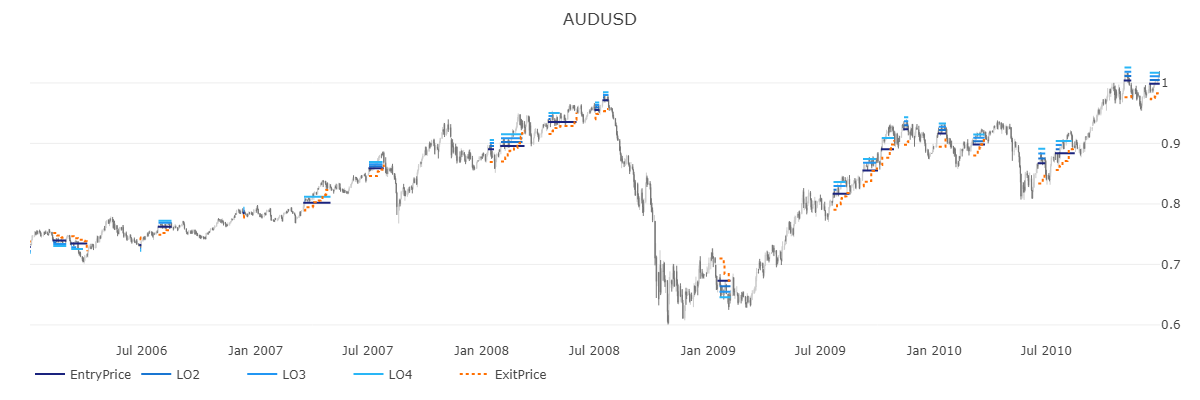

- 2.9 AUDUSD(2006〜2010)

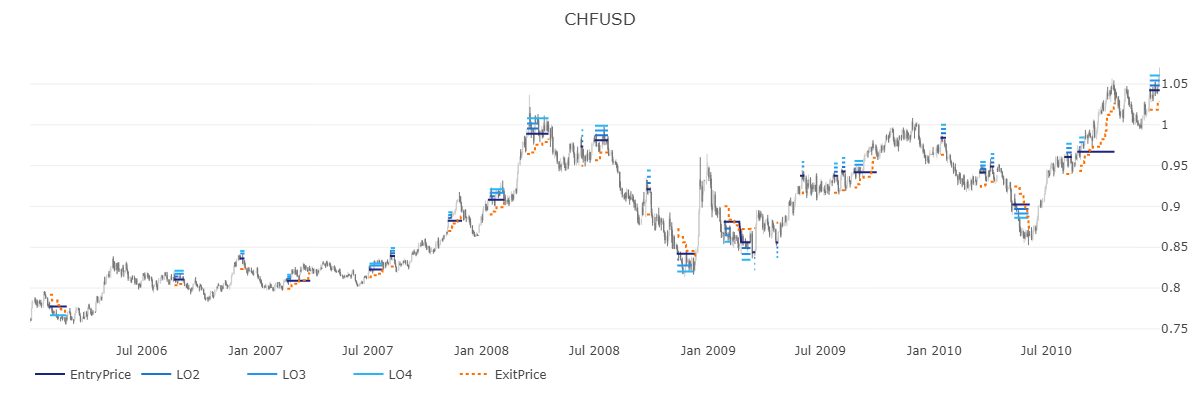

- 2.10 CHFUSD(2006〜2010)

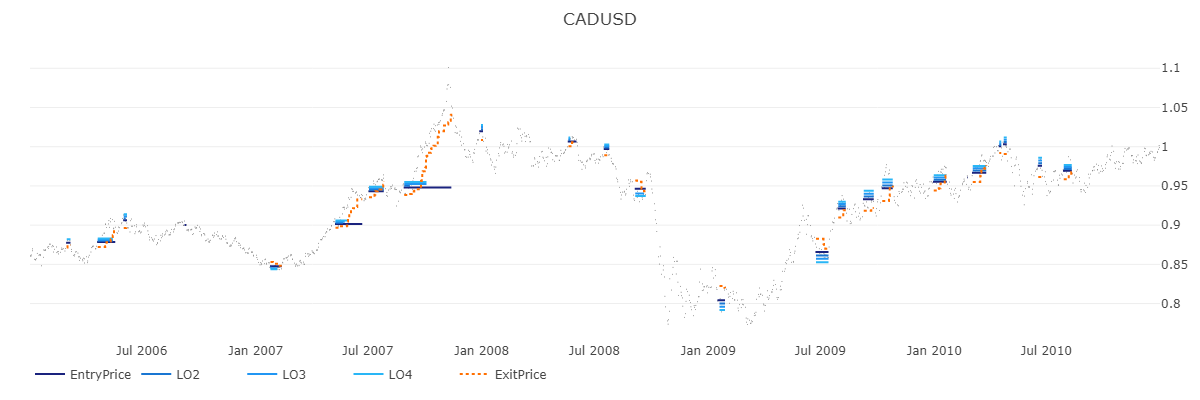

- 2.11 CADUSD(2006〜2010)

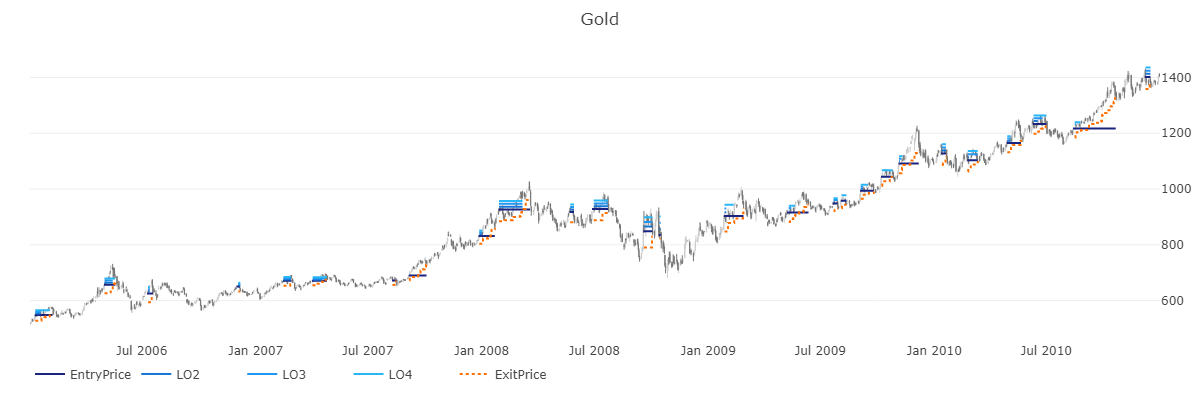

- 2.12 NY金(2006〜2010)

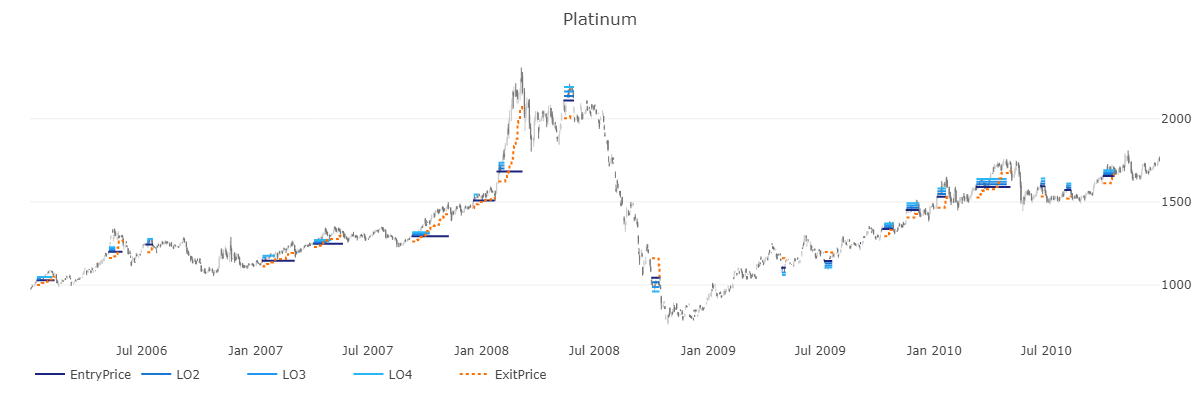

- 2.13 NY白金(2006〜2010)

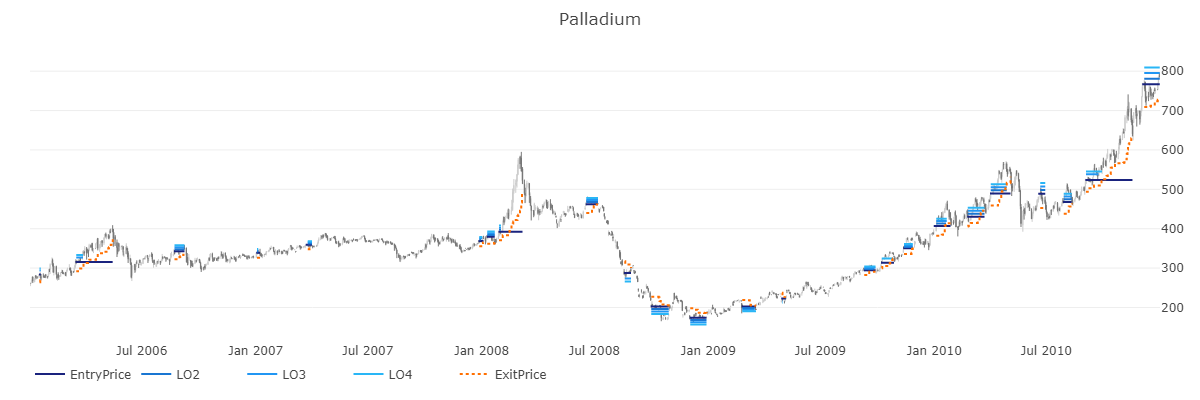

- 2.14 NYパラジウム(2006〜2010)

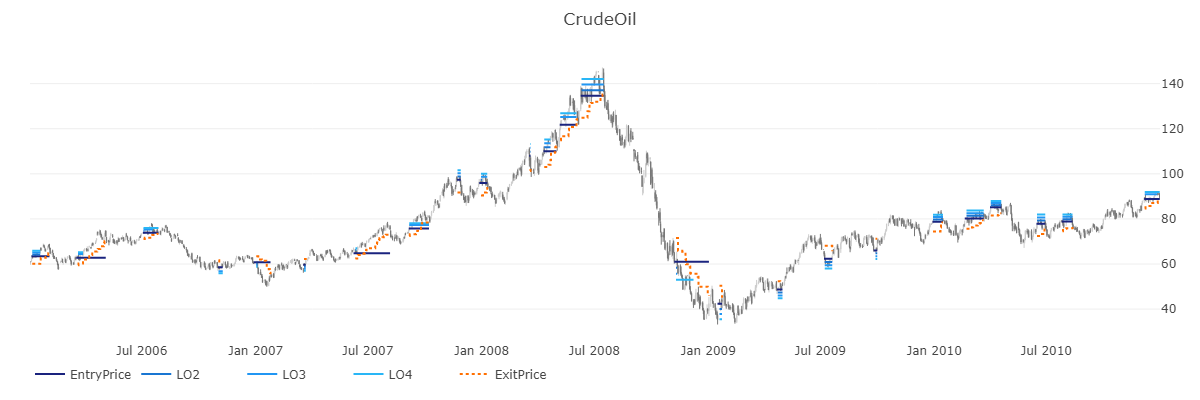

- 2.15 WTI原油(2006〜2010)

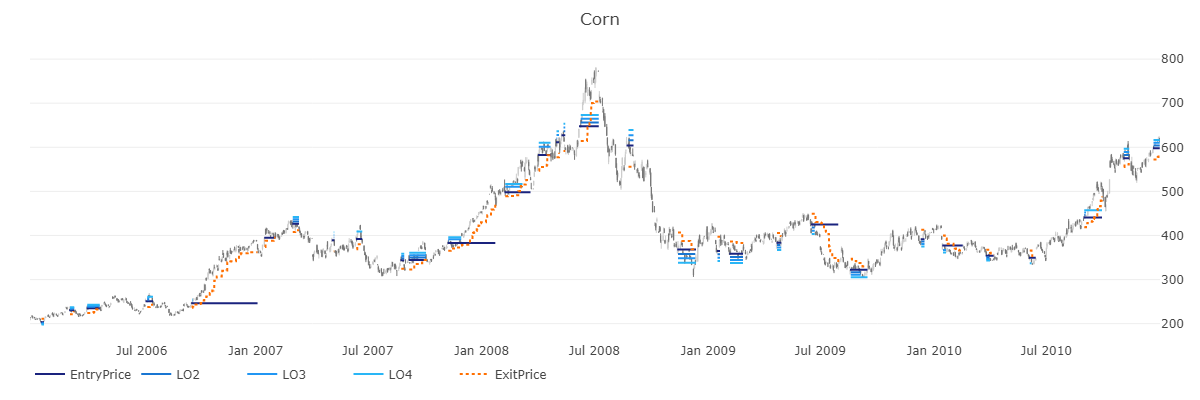

- 2.16 シカゴコーン(2006〜2010)

- 3 2006年から2010年の総括

2006年〜2010年の結果

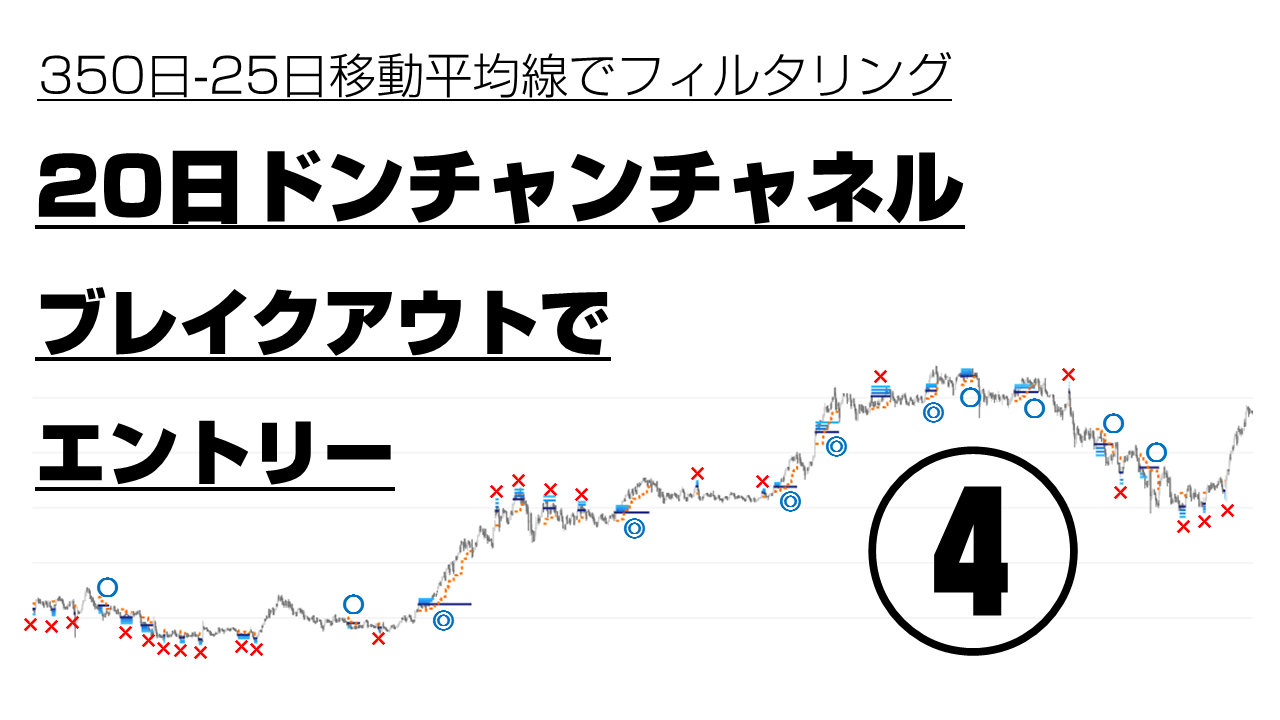

さて、シリーズでお送りしている4つ目の手法、改良版ドンチャン・ブレイクアウト。

「伝説のトレーダー集団 タートル流 投資の魔術」という本に掲載されているトレード手法の検証結果を再現してみよう!というコンセプトでお送りしています。

16年間、16銘柄の検証結果は細かくみていくのに時間がかかるので、記事を分けてお送りしています^^

今回は2006年からの5年間をチャートとともに振り返ります!

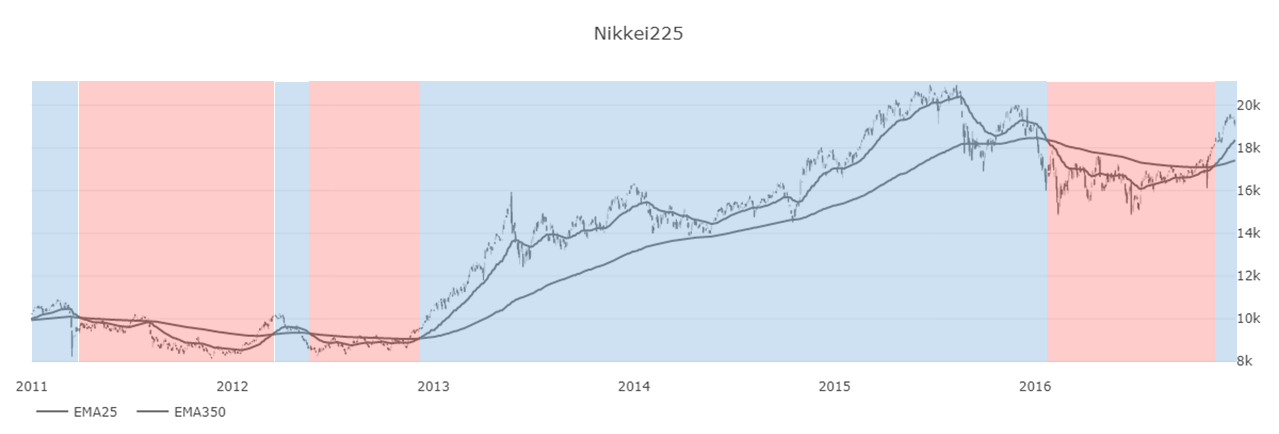

改良版ドンチャン・ブレイクアウトとは――

まず長期EMA(指数平滑移動平均線)でシグナルをフィルタリングします。EMA350よりもEMA25が上にある状態のときは買いシグナルのみエントリー。EMA25が下にあるときは売りシグナルのみエントリーといった具合です。上記画像の青い期間は買いのみ。赤い期間は売りのみですね。

この350と25という計算値が「改良版」の大きな目玉です。(もとは300と50だった)

細かいシグナルは20日のドンチャンチャネル(ハイローバンド)のブレイクアウトです。つまり、過去20日間の最高値と最安値、どちらかを抜けたら、その方向にエントリーするということ。非常にシンプルなシグナルです。

今回の検証の細かなトレードルールはコチラで解説しています。

全体の結果

この記事から読み始める方のために、全体の結果も載せておきます。

前回、紹介したことですが、16年で資産が10倍になった検証結果です。正直、成果としては大したことがないですが、「儲かる手法であることには変わりない」「儲かる手法との違いをみる」という観点から、しっかり結果を見ていこうと思います。

全体の結果の詳細はコチラの記事で解説しています!

エントリーとイグジットをチャートでみる

手法の全体の雰囲気は、グラフにして「資金の推移」「ドローダウンの推移」「リスクの推移」「資金管理用の数値(N)の価値の推移」(すべて前回の記事に掲載したグラフ)等を見れば分かります。

しかし、細かい点で、はたして何が「成果の違い」に影響を与えているのかーー、例えば今回の改良版ドンチャン・ブレイクアウトは改良する前のものと比べて成績が悪いですが、「どこがどのように悪かったのか」までは、分析することができません。

かといって、売買履歴とにらめっこして分析するのは非常に効率が悪い。そこで、実際のチャートにエントリーとイグジットを表示させて見比べていくわけですね。

お読みのあなたも、ぜひ、改良前のグラフと見比べてみてください^^

改良前の手法の記事はコチラ。

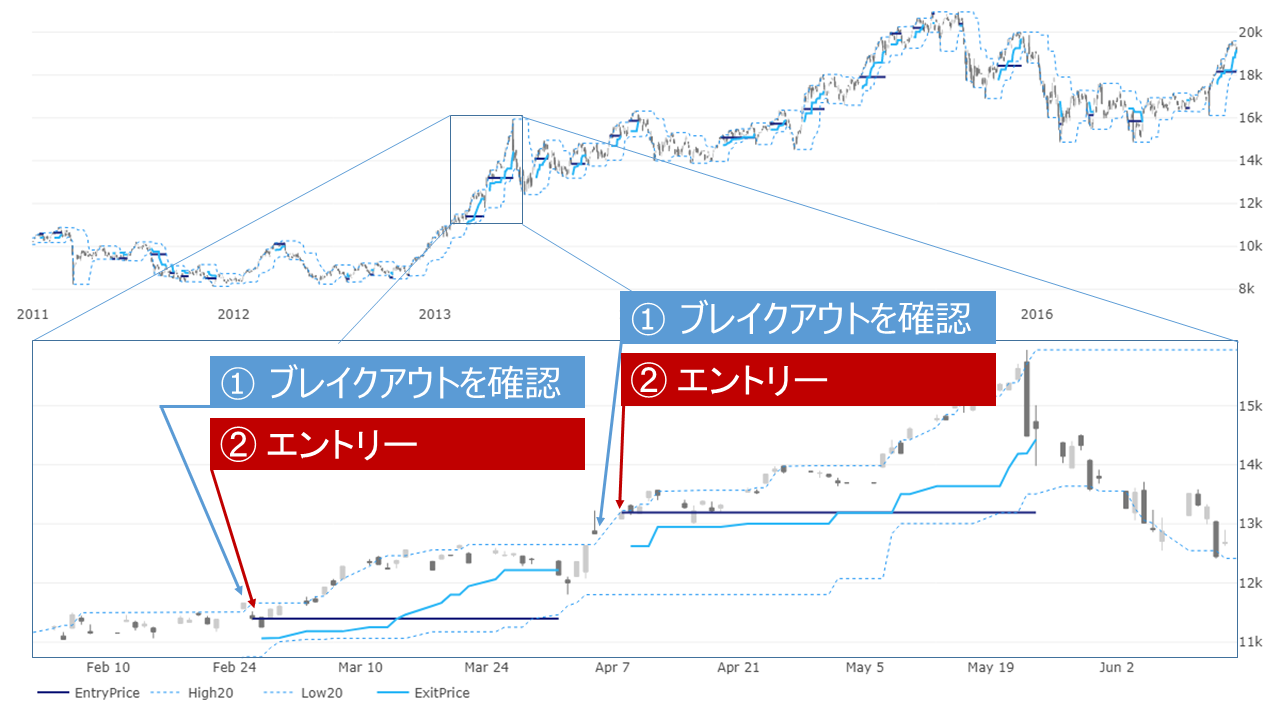

日経225(2006〜2010)

ちらほらとエントリーの違いが見受けられます。微々たる違いですが、積もれば大きいもの。改良前のグラフ←クリック!

参考:掲載しているチャートの見方

掲載している線は以下の通りです。

- EntryPrice: エントリーした価格。ポジションを持っている期間、線が伸びていきます。

- LO2〜3: EntryPriceから算出することができるピラミッティングをする価格。この線は、エントリーすると消えます。分散投資のリスク管理の関係でピラミッティングの水準をプラス方向に抜けてもポジションを増やさないケースがありますが、その場合は線が残ります。

- ExtiPrice: エントリー後、このラインをマイナス方向に抜けると決済です。

NYダウ(2006〜2010)

改良前のグラフと比較すると2007~2008にかけて大きなトレンドが切り替わる時期のエントリーが控えられた感じです。大きなトレンドを逃しているような感じは受けません。

ドイツ株価指数(2006〜2010)

ドイツ株も些細な違いはありますが、大きな利益を逃しているような感じはしません(改良前のグラフ)。ふ〜む。

イギリス株価指数(2006~2010)

こちらも改良前の損で終わったトレードが控えられている印象。

香港ハンセン指数(2006~2010)

香港ハンセン指数もですね。

USDJPY(2006〜2010)

2008年の下降トレンドは、改良前が最大限までピラミッティングしているのに対して、改良後は2ユニットまで。これは、大きな違いですね。要因は何なのか。

EURUSD(2006〜2010)

改良前と比較して、利益のトレードを1つ逃しています。

GBPUSD(2006〜2010)

ポンドは、あまり大きな違いが見受けられません。

AUDUSD(2006〜2010)

豪ドルは2010年の大きな利益のトレードを逃していますね。これは大きい。

CHFUSD(2006〜2010)

スイスフランは、利益のトレードを1つ逃して、改良後でのあらたな利益のトレードが1つ。

CADUSD(2006〜2010)

カナダドルには、大きな違いはありません。

NY金(2006〜2010)

金も改良前の方が良い感じですね。

NY白金(2006〜2010)

白金は利益を1つ逃しています。

NYパラジウム(2006〜2010)

パラジウムは、細かなトレードの違い。

WTI原油(2006〜2010)

原油も細かな違いです。

シカゴコーン(2006〜2010)

シカゴコーンは細かいのばかりですけど、違う点が多めですね。

2006年から2010年の総括

さて、改良の前と後で比較してみます。

まずは損益。「改良版(改良前)」と表記します。

2006年:+53.4%(+102.1%)

2007年:+84.8%(-10.4%)

2008年:+106.2%(+109.7%)

2009年:-22.5%(-2.8%)

2010年:+28.3%(+48.1%)

けっこうガッツリと違いが出てきました。

次に勝率とリスクリワード。

2006年:52.8% 1.72(51.8% 2.39)

2007年:48.6% 1.98(46.4% 1.04)

2008年:55.7% 2.4(55.5% 2.39)

2009年:34.8% 1.34(39.5% 1.48)

2010年:45.5% 1.56(45.5% 1.88)

トータルすると、「ほんのり改良後の方が弱い」くらいのイメージでしょうか。目をみはるほどの大きな違いはありません。しかしながら、ちょっとした違いが長期のトレードには大きな影響を及ぼします。

次は取引回数。勝ちと負けに分けて見てみます。

2006年:勝93回・負83回(勝99回・負92回)

2007年:勝84回・負89回(勝91回・負105回)

2008年:勝98回・負78回(勝91回・負73回)

2009年:勝65回・負122回(勝73回・負112回)

2010年:勝92回・負110回(勝86回・負103回)

回数だけで見ると、必ずしも改良後が悪いという感じはしないですね。

さて、今日はこのあたりで^^

最後までお読みいただき、ありがとうございました!

(仕事人「U」)