目次

- 1 2011年〜2016年の結果

- 2 エントリーとイグジットをチャートでみる

- 2.1 日経225(2011〜2016)

- 2.2 NYダウ(2011〜2016)

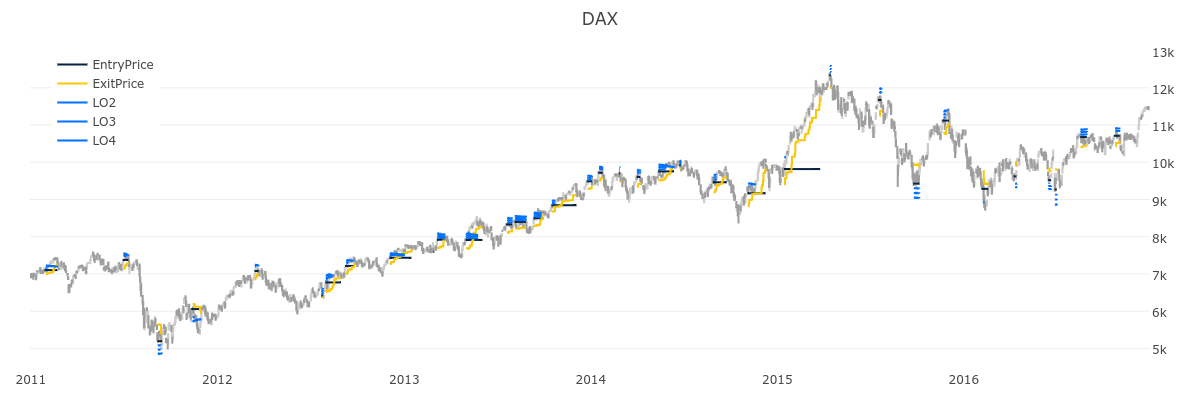

- 2.3 ドイツ株価指数(2011〜2016)

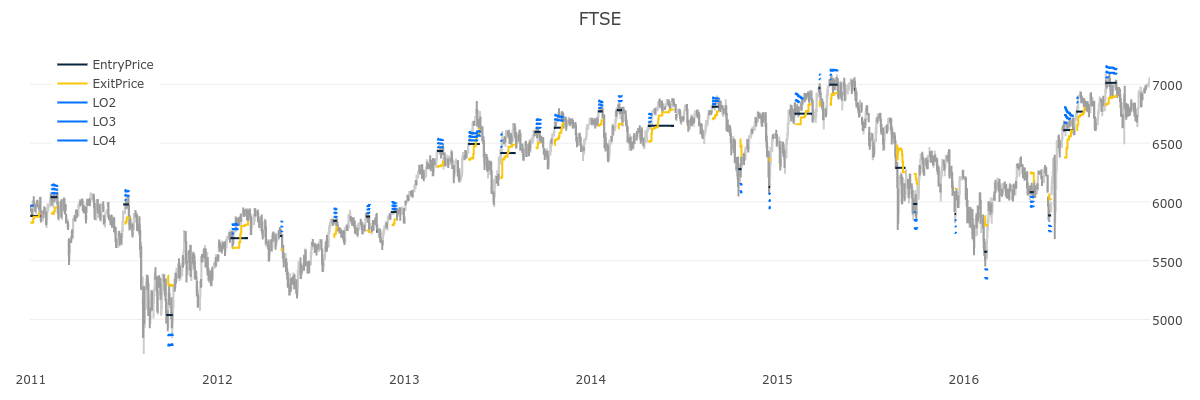

- 2.4 イギリス株価指数(2011〜2016)

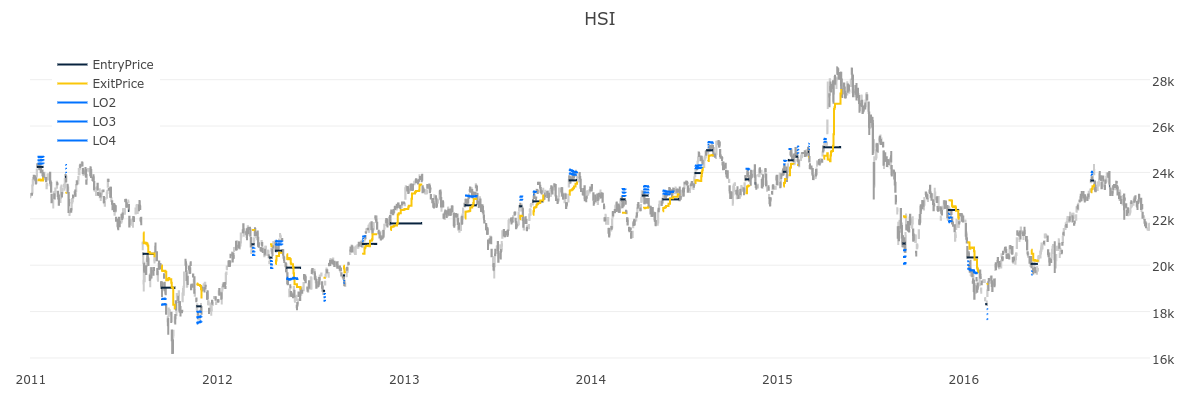

- 2.5 香港ハンセン指数(2011〜2016)

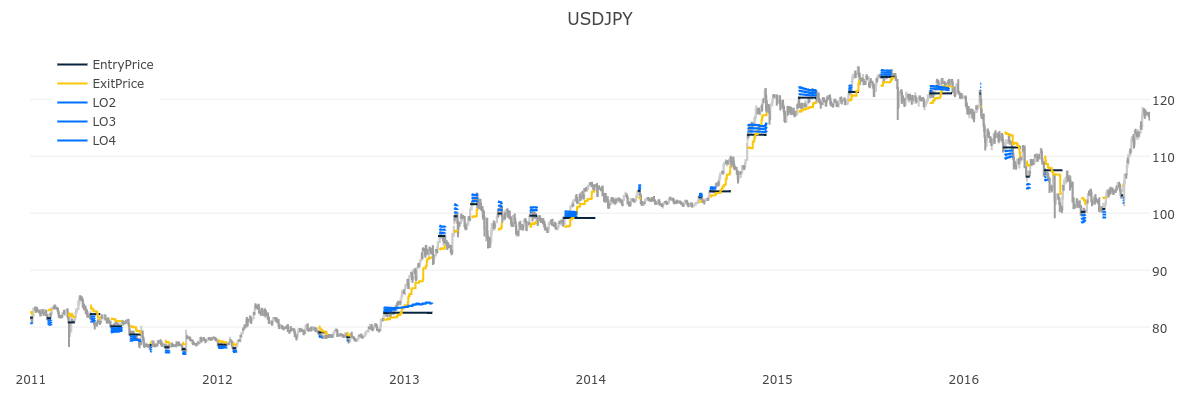

- 2.6 USDJPY(2011〜2016)

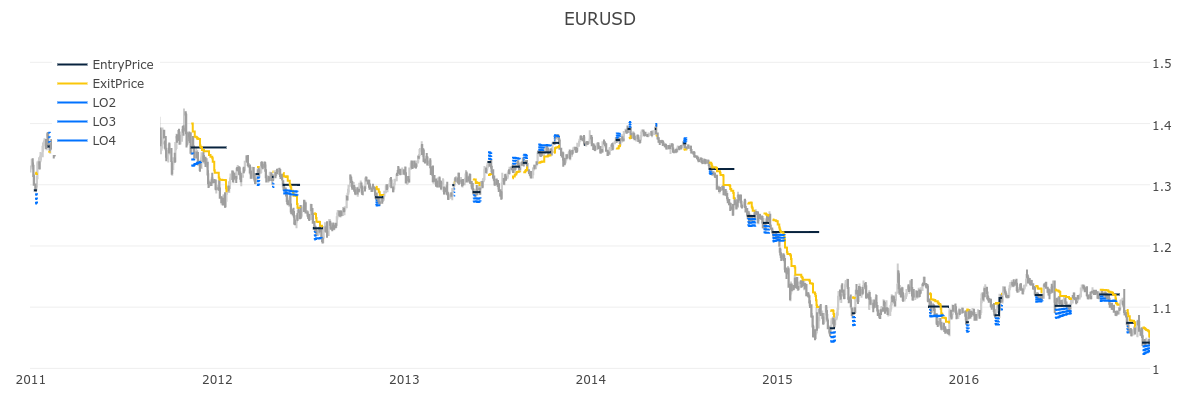

- 2.7 EURUSD(2011〜2016)

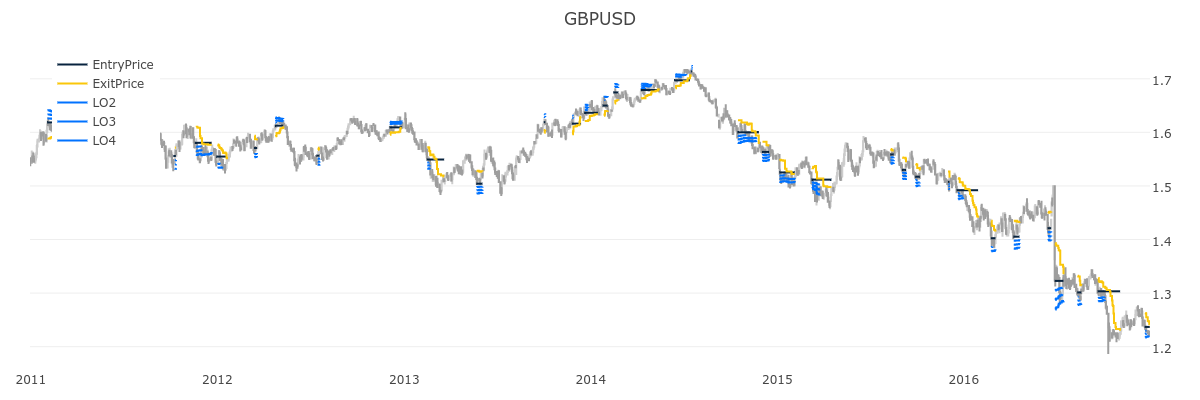

- 2.8 GBPUSD(2011〜2016)

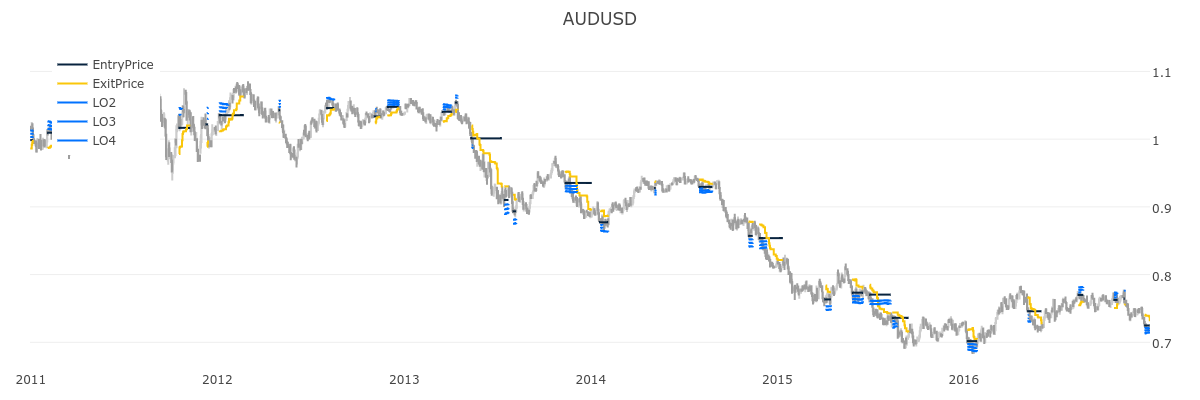

- 2.9 AUDUSD(2011〜2016)

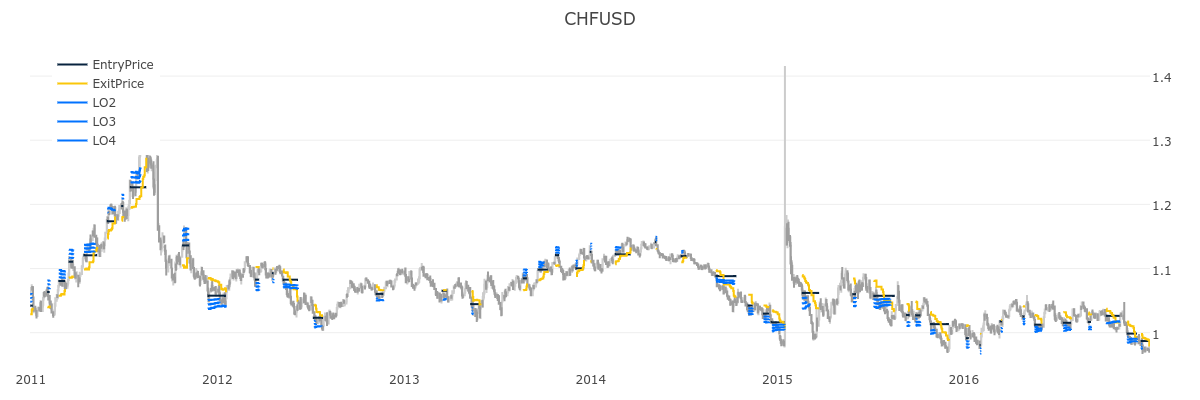

- 2.10 CHFUSD(2011〜2016)

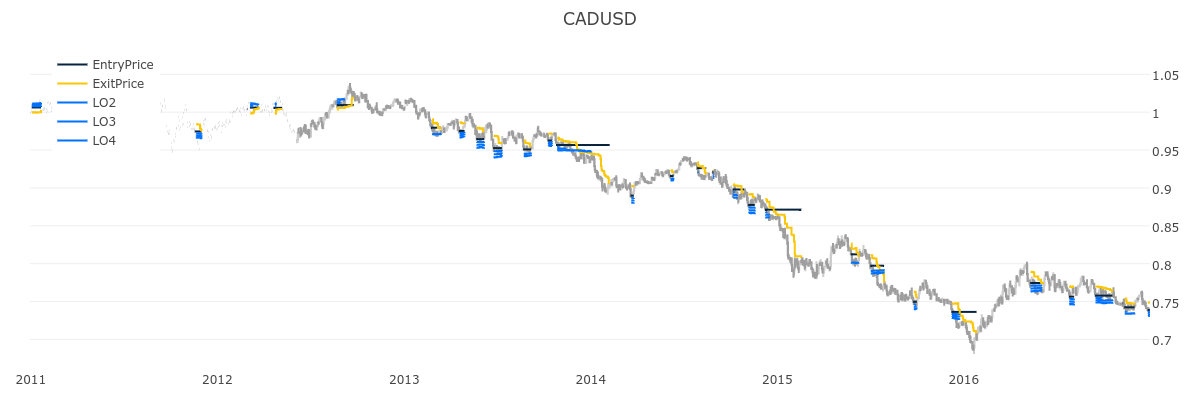

- 2.11 CADUSD(2011〜2016)

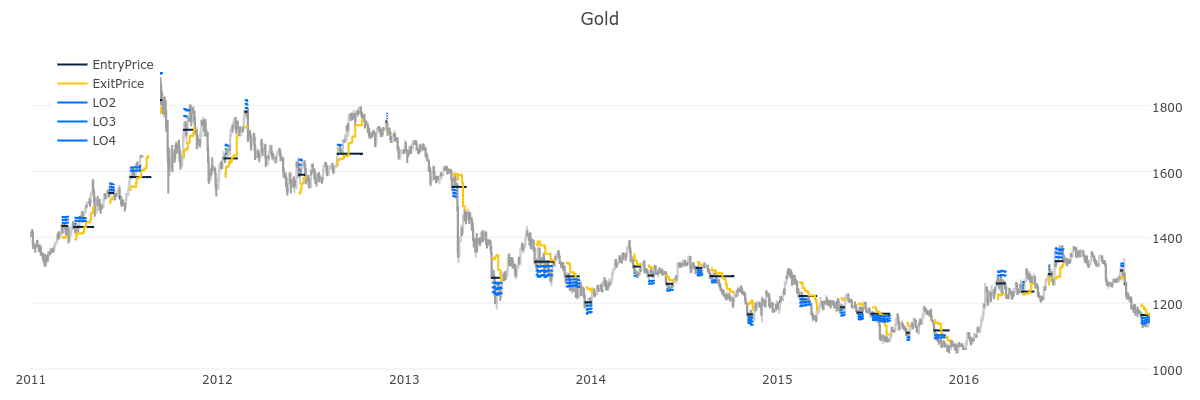

- 2.12 NY金(2011〜2016)

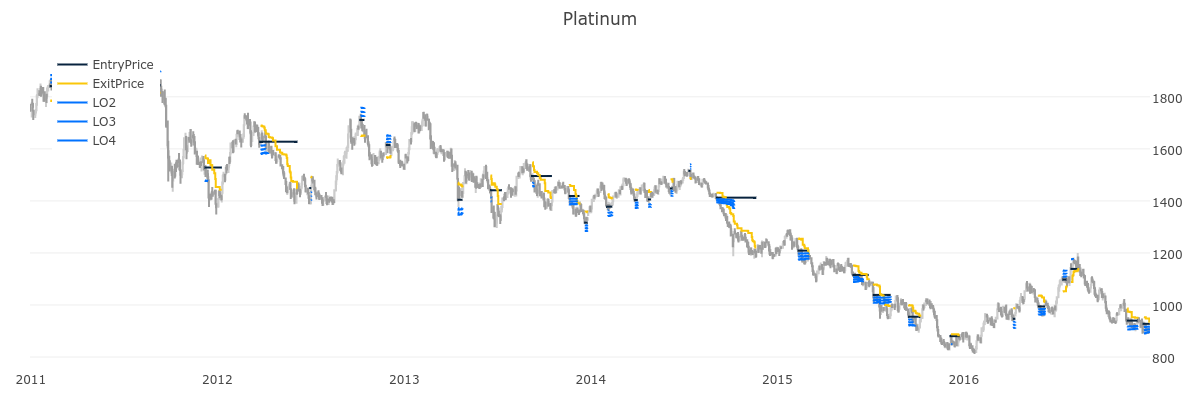

- 2.13 NY白金(2011〜2016)

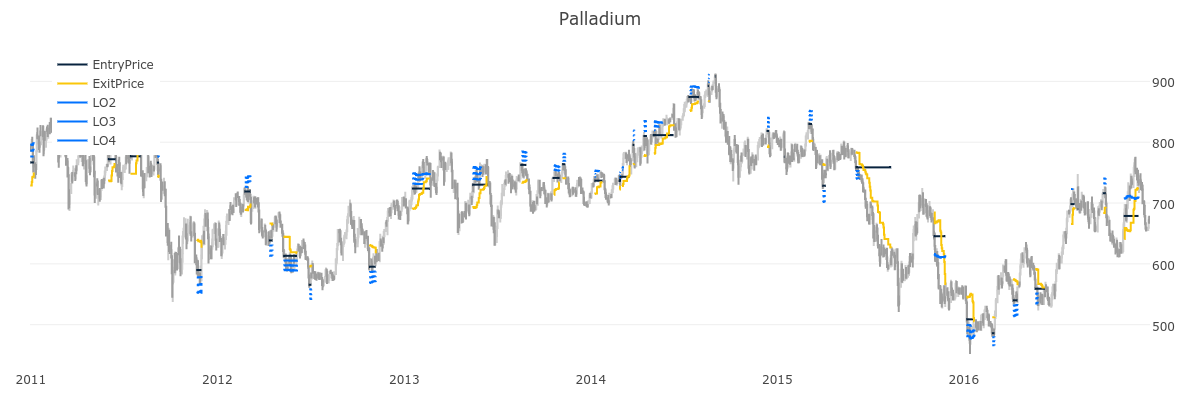

- 2.14 NYパラジウム(2011〜2016)

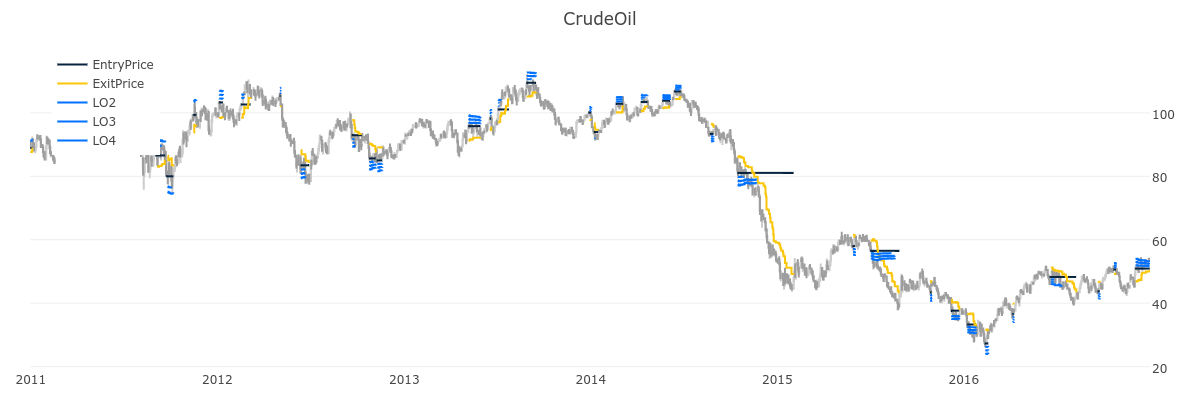

- 2.15 WTI原油(2011〜2016)

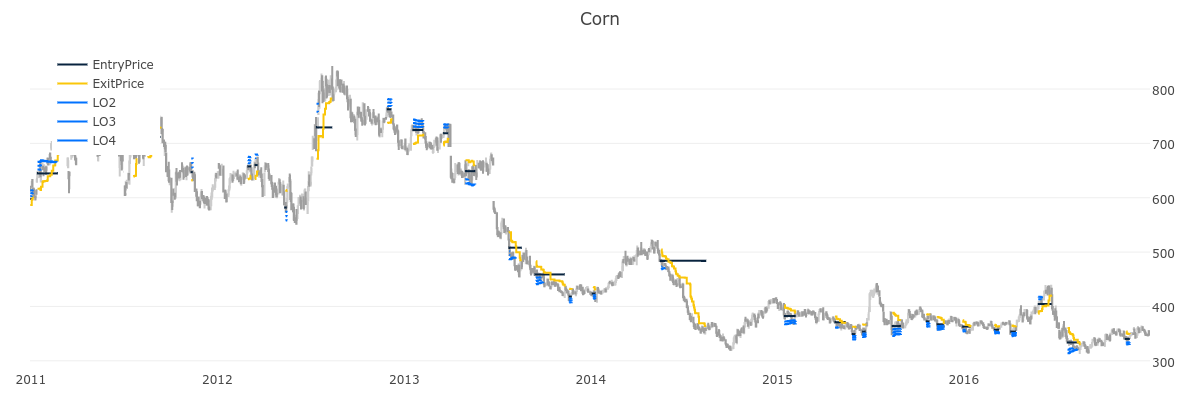

- 2.16 シカゴコーン(2011〜2016)

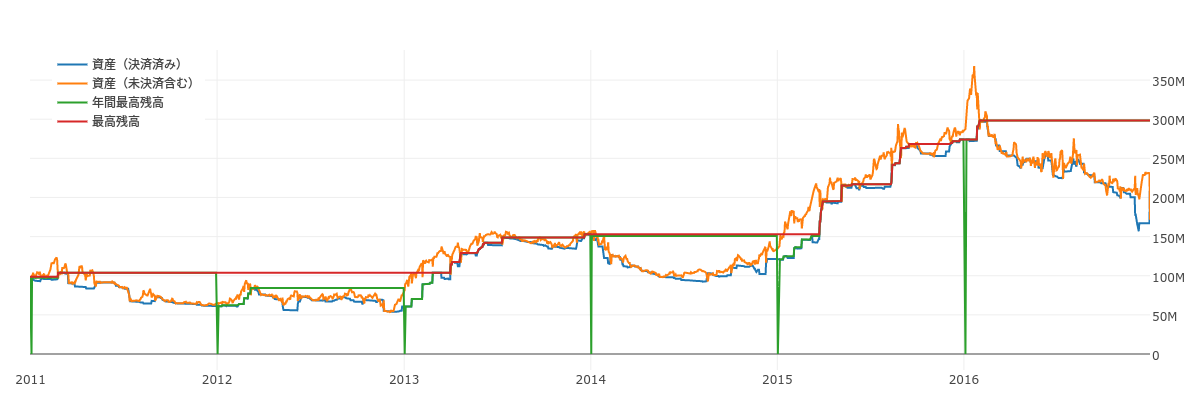

- 3 資産の推移をグラフでみる

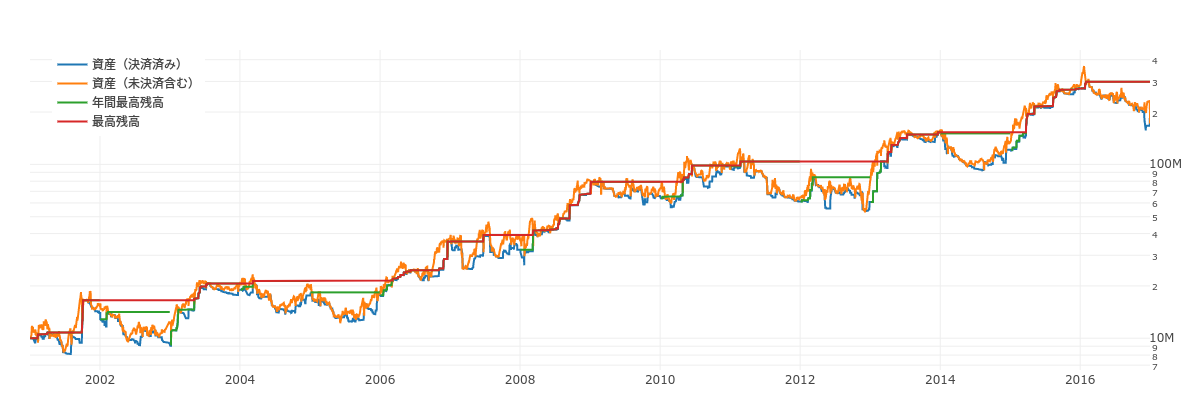

- 4 2001年から推移を対数目盛のグラフでみてみる

- 5 総括

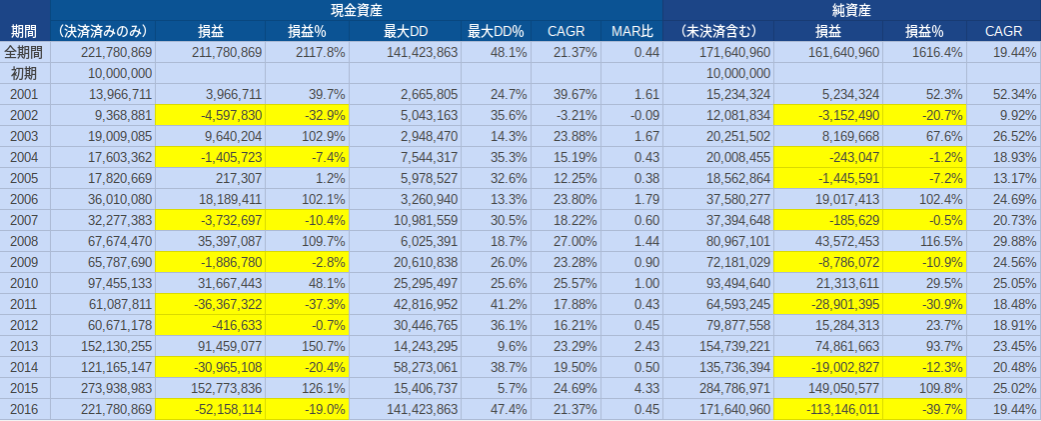

2011年〜2016年の結果

シリーズでタートルズの手法の検証結果をお送りしています。いよいよ最終回!2011年から、今回は6年間をチャートとともに振り返ります!

この記事から読み始める方のために全体の結果も載せておきますね^^

参考:資産の推移(表)

これは、16年間で資産が21倍になった検証結果です。

詳細はこちらの記事をご覧ください^^

エントリーとイグジットをチャートでみる

どんなチャートのときにエントリーしてイグジットするのかは、画像つきで紹介したこちらの記事をご覧ください^^

前回も書きましたが、ここでお伝えしたいのは、「タートルズの手法はしっかり通用するんだよ」ってことです。

損小利大の一例をみてもらって、「これを日足でなくて時間足でやったらスゴイじゃないか!!」みたいなことが伝わればうれしいです^^

つらつらと書きましたが、要はEntryPriceよりもExitPriceがプラス方向に伸びていれば儲かったということです^^!

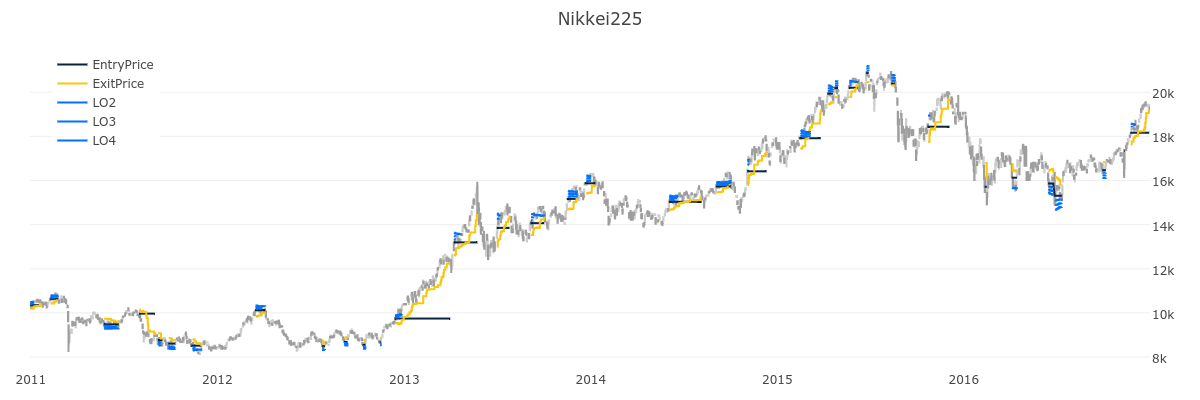

日経225(2011〜2016)

やはりアベノミクスはガッツリとれてますね! トレンドがない期間が厳しいことも読み取れます。

参考:掲載しているチャートの見方

掲載している線はテクニカル分析ではありません。エントリーやイグジットの価格です。

EntryPriceはエントリーした価格です。ポジションを持っている期間、線が伸びていきます。

それに対してLO2〜3はEntryPriceから算出することができるピラミッティングをする価格です。この線は、エントリーすると消えます。分散投資のリスク管理の関係でピラミッティングの水準をプラス方向に抜けてもポジションを増やさないケースが多々ありますが、その場合は線が残っています。

ExtiPriceは、日毎の損切りや利益確定の水準です。「このラインをマイナス方向に割れたら決済するよ」っていう価格を毎日算出させています。これは価格の動きやピラミッティングの状況で変わります。

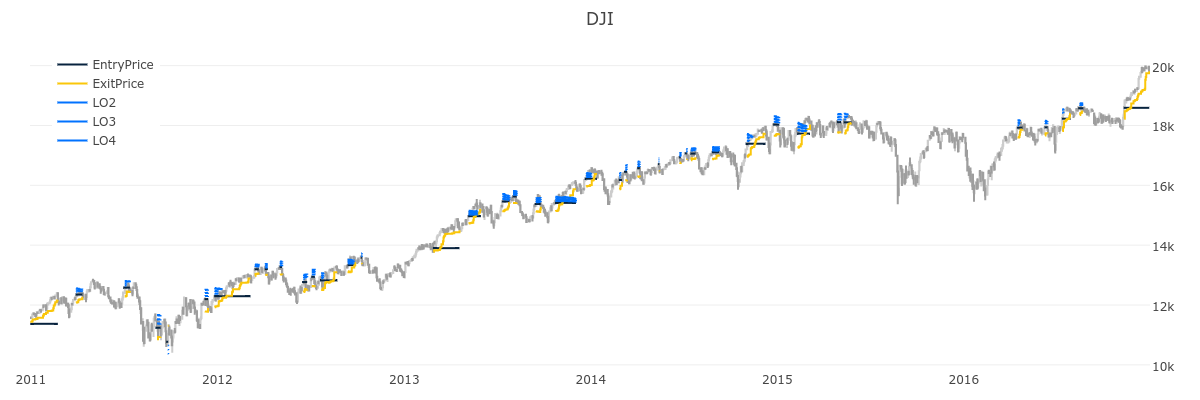

NYダウ(2011〜2016)

NYダウは「上昇し続けている」というイメージがあるのですが、ブレイクアウトの手法ではなかなか取りづらい相場なようです。それでもチラホラ取れている場面もあるようですが。

ドイツ株価指数(2011〜2016)

ドイツ株も煮え切らない動きが多いですね。2015年のトレンド以外はこまかなトレードが多いです。高値も安値も切り上げているトレンドのように見えますが、少々ノイズが大きいようです。

イギリス株価指数(2011〜2016)

イギリス株はさらにノイズがありますね。これほど上下に振れながら上昇していったのは、個人的にちょっとびっくりです。こういうこともあるのだと勉強になりました。

あまり利益もでてなさそうですね。

香港ハンセン指数(2011〜2016)

香港ハンセンは、そこそこ取れていそうです。2015年の上昇をとって、その後の下降相場は300日と50日のEMAのフィルターの関係で見逃しています。大循環分析のような分析にすれば、上昇も下降もどっちも取れそうですね。

USDJPY(2011〜2016)

言わずと知れたドル円。日経225よりも利益を取りやすい形が多いですね。比較的、素直なわかりやすい値動きであったように見えます。(最近のドル円は、よくわからない相場が多いですが)

EURUSD(2011〜2016)

ユーロドルも素直な値動きが多いですね。ノイズのような値動きが少ないです。2014年から15年にかけての下降トレンドで、かなり利益を伸ばしたと思われます。

GBPUSD(2011〜2016)

ポンドはさすがに値動きが粗いようです。とはいえ、各国の株価指数の値動きに比べると、ポンドの方がノイズは少ないような印象です。

AUDUSD(2011〜2016)

各通貨を比べてみていくと、それぞれ大きく取れた年はそれなりにあるのですが、「同じタイミング、色んな銘柄で大きく利益を取った」というようなものは少ないです。つまり、ここ数年の為替における銘柄の分散はかなり有効だったと言えそうです。

CHFUSD(2011〜2016)

さてさて、問題のスイスフラン。このバックテストでは、売りのポジションをもっていたところから暴騰。損切りのラインで決済された想定で計算されています。しかし、実際にポジションを持っていたら、(この日に限っては特に)損切りラインで済まされていない可能性がひじょーーーーに高いです。

数十年に一度の値動きかもしれませんが、相場と長く付き合っていくと、予想もつかない値動きと出会うことが間々あります。そんなときでも破産することがない。そんなリスク・資金管理が必要です。

CADUSD(2011〜2016)

カナダドルはなかなか素直ですね。大きなトレンドを多数つかまえています。

NY金(2011〜2016)

NY金は最高値をつけて以降、パッとしない値動きが多いですね。

NY白金(2011〜2016)

プラチナもあまりぱっとしません。最近では、すっかり金よりも安い貴金属になってしまっています。

NYパラジウム(2011〜2016)

パラジウムは、意外とトレンドがよくでる銘柄です。ここ最近だと、貴金属のなかでは一番良い銘柄かもしれません。

WTI原油(2011〜2016)

原油はなんといっても、シェールオイルの台頭による暴落相場です。トレンドフォローなら、この相場は絶対に抑えておきたいところでした。この暴落が起きるまで横ばいの期間が長く、下げて早々にエントリーしていますね。

シカゴコーン(2011〜2016)

シカゴコーンは近年豊作が続いていた影響で、とくに2015年、16年はさえない値動きが多い年でした(2017年は大きく値段が動いています)。しかし、商品の特性上、値動きが出てくると傾きの大きいトレンドが多いように思います。

資産の推移をグラフでみる

2011年から16年までの資産の推移はこんな感じでした。利益を上げたのは6年間のうち2年だけ。しかし、いずれの年も資産が倍近くになっています。それ以外の年は、大きく減らさないように耐え忍んでいる感じですね。これを日足ではなく、もっと短い時間足で実現できれば、年単位で毎年利益をだしていくことも十分可能であると考えています。

2001年から推移を対数目盛のグラフでみてみる

さて、資金の推移を等間隔のY軸で表すと、指数関数的な増え方をしているので初期の頃の増減がわかりづらいグラフになってしまいます。その対策として使われるのが対数目盛です。詳細は割愛しますが、このようにグラフを表すことで増減のわかりやすいグラフになります。

年単位で損失の年も多いですが、数年おきに資産が着実に増えていっていることがわかります。

総括

トレード徹底検証、タートルズ編はこれにて終了です。

わかりやすい記事になるようグラフやチャートを多用して書きましたが、どうしても盛りだくさんになってしまいますね。

さて、「相場で勝つために大数の法則が不可欠である」ならば、「ある手法の勝率やリスクリワード比率を導き出すためのバックテストは大変有用である」とボクは考えています。それも銘柄の数が多ければ多いほど、検証期間が長ければ長いほど、その検証のトレード回数が多ければ多いほど、「大数の法則」として信用に足る数字を導きだせます。

その「大数の法則的な数字」があれば、「相場に挑むときの心境も随分と違うものだ」と、ボクは実感しています。ぜひ、この検証結果を日々のトレードに活用してください。お役に立てれば幸いです^^

ではでは! またお会いしましょう!

次は何の検証にしようかなあ。

(仕事人「u」)