目次

- 1 2006年〜2010年の結果

- 2 エントリーとイグジットをチャートでみる

- 2.1 日経225(2006〜2010)

- 2.2 NYダウ(2006〜2010)

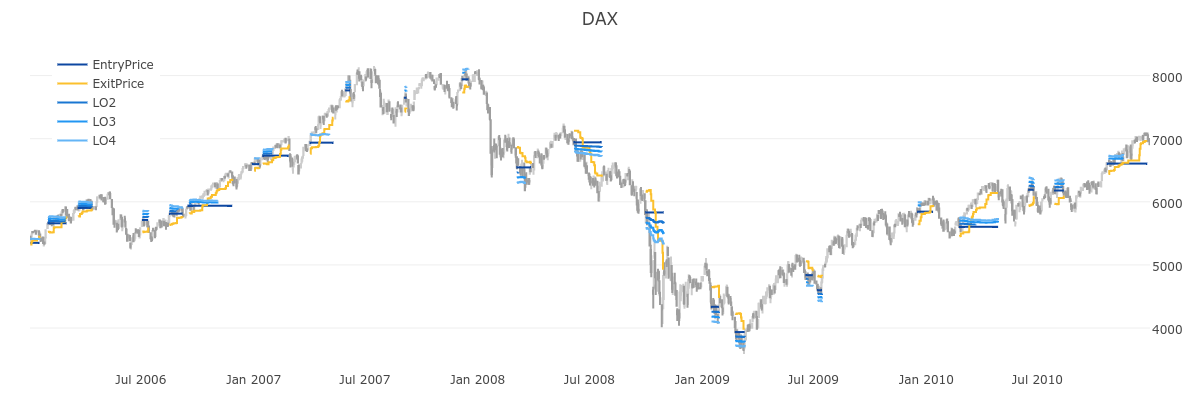

- 2.3 ドイツ株価指数(2006〜2010)

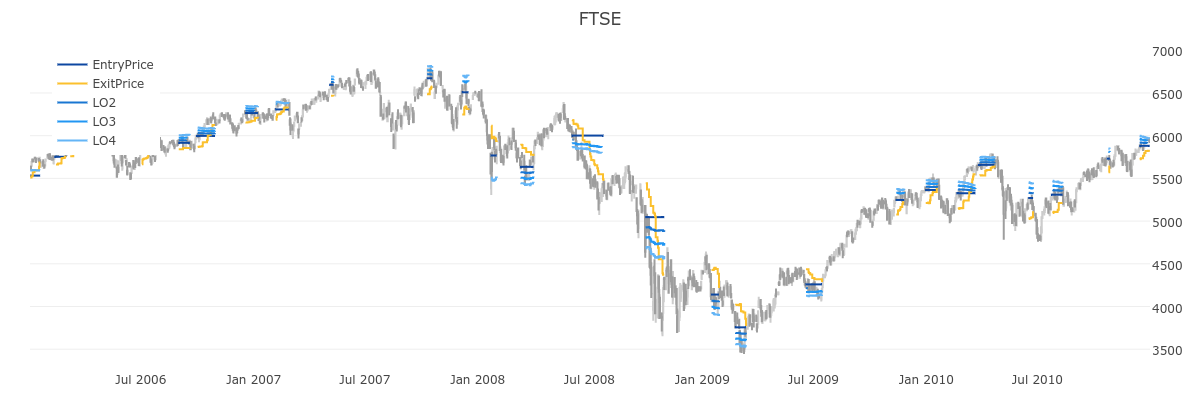

- 2.4 イギリス株価指数(2006〜2010)

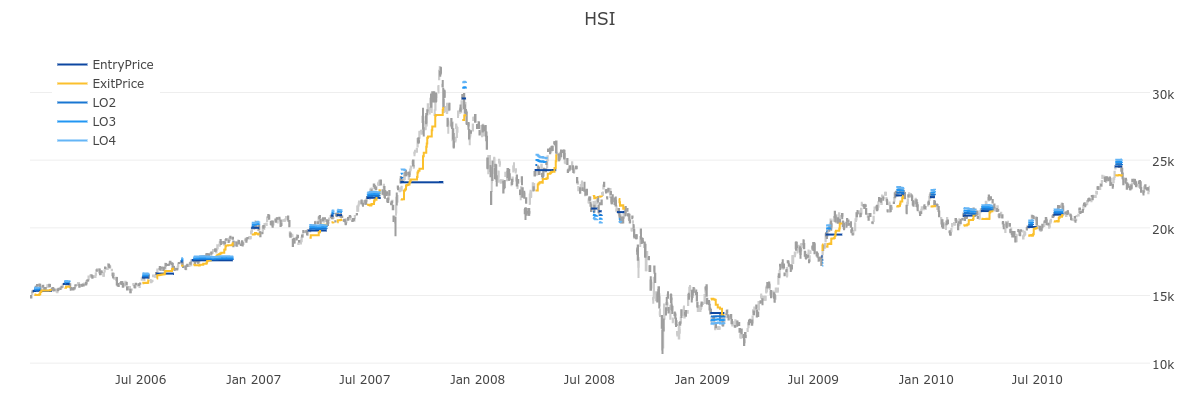

- 2.5 香港ハンセン指数(2006〜2010)

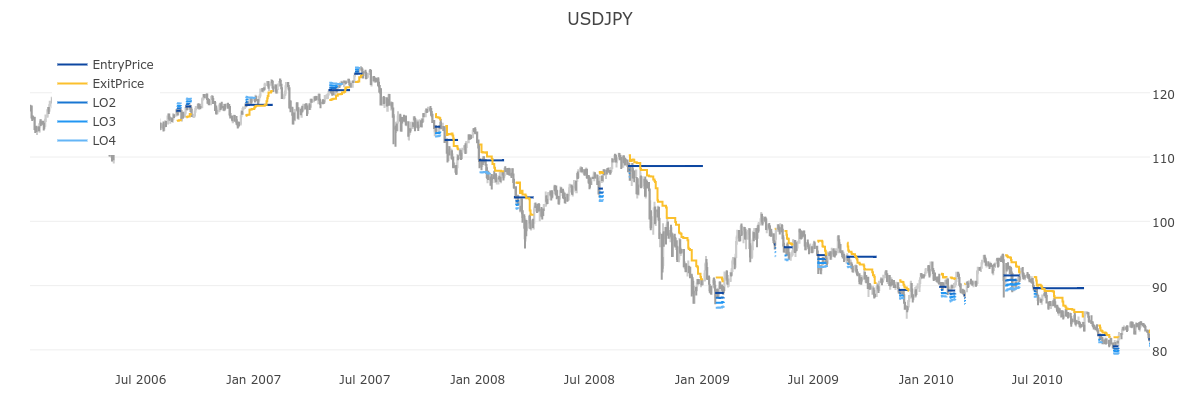

- 2.6 USDJPY(2006〜2010)

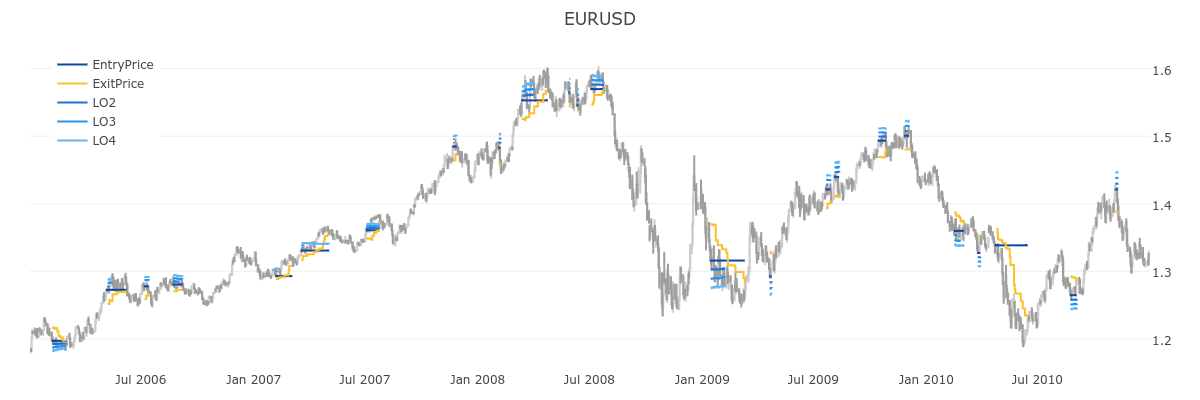

- 2.7 EURUSD(2006〜2010)

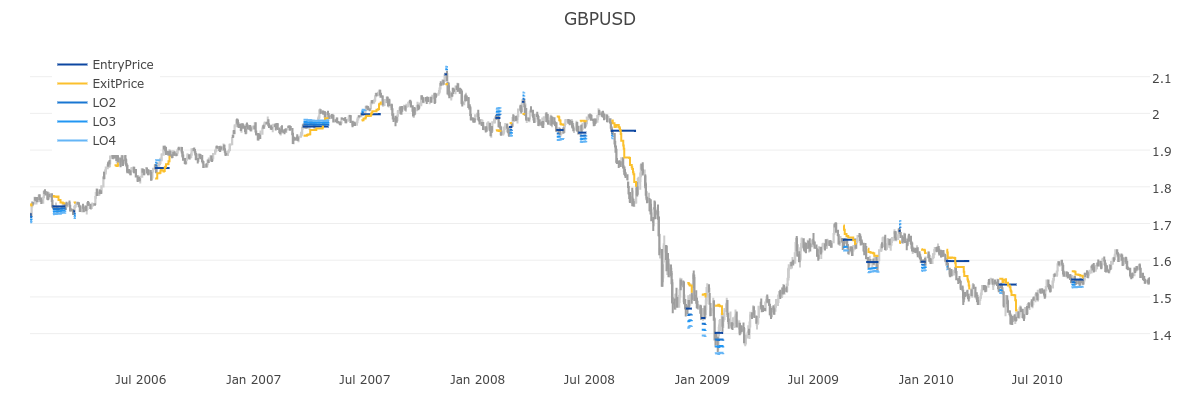

- 2.8 GBPUSD(2006〜2010)

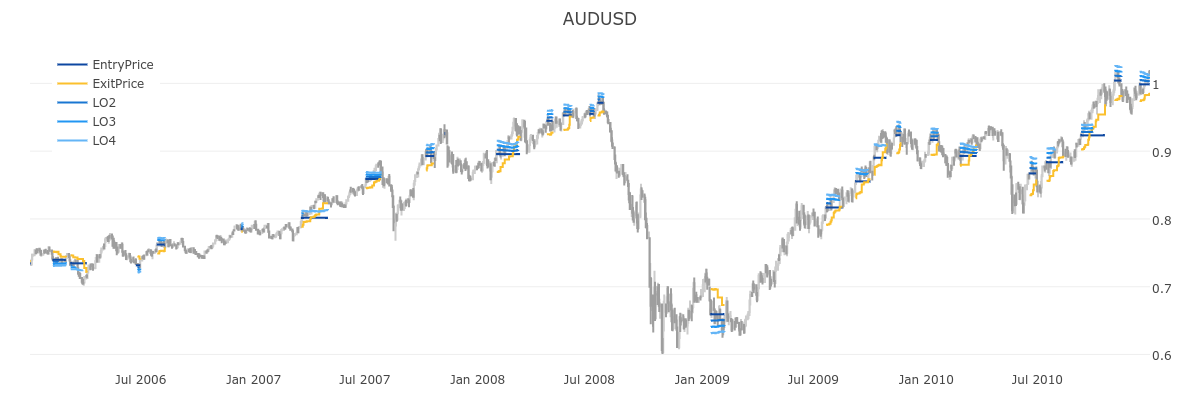

- 2.9 AUDUSD(2006〜2010)

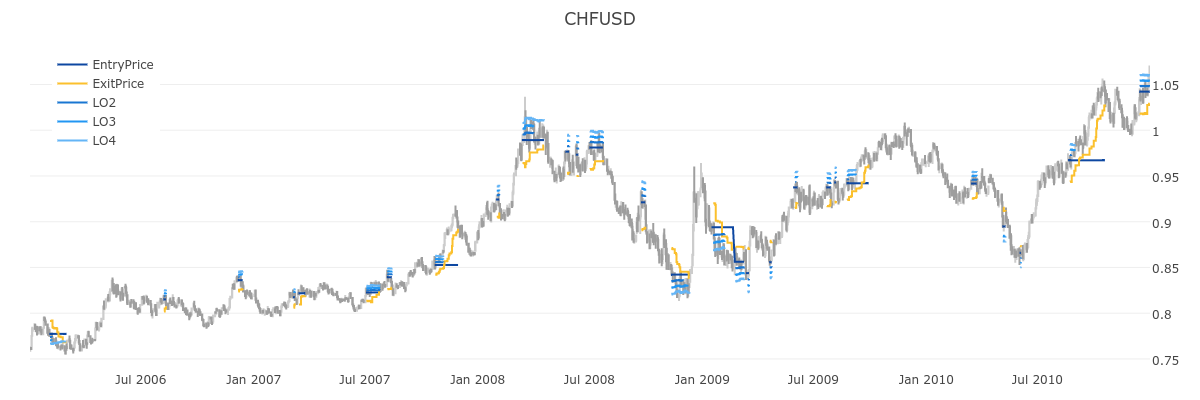

- 2.10 CHFUSD(2006〜2010)

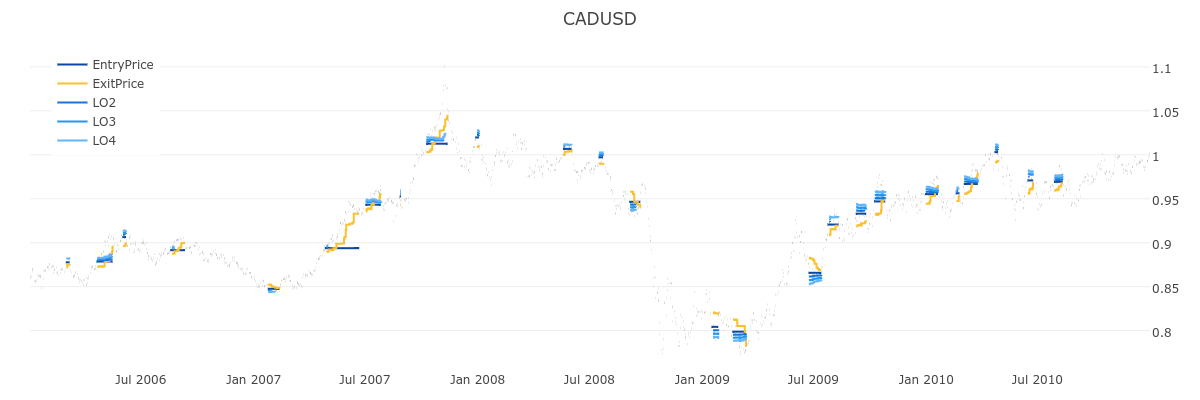

- 2.11 CADUSD(2006〜2010)

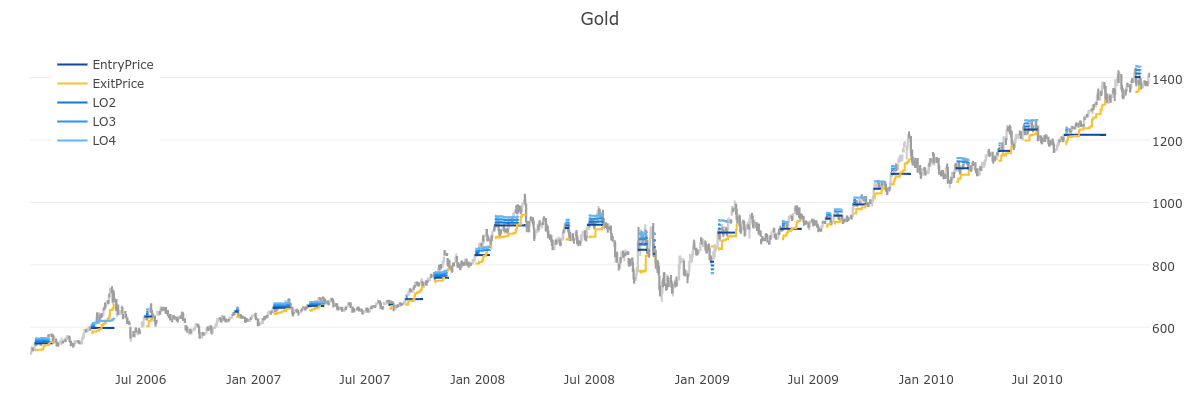

- 2.12 NY金(2006〜2010)

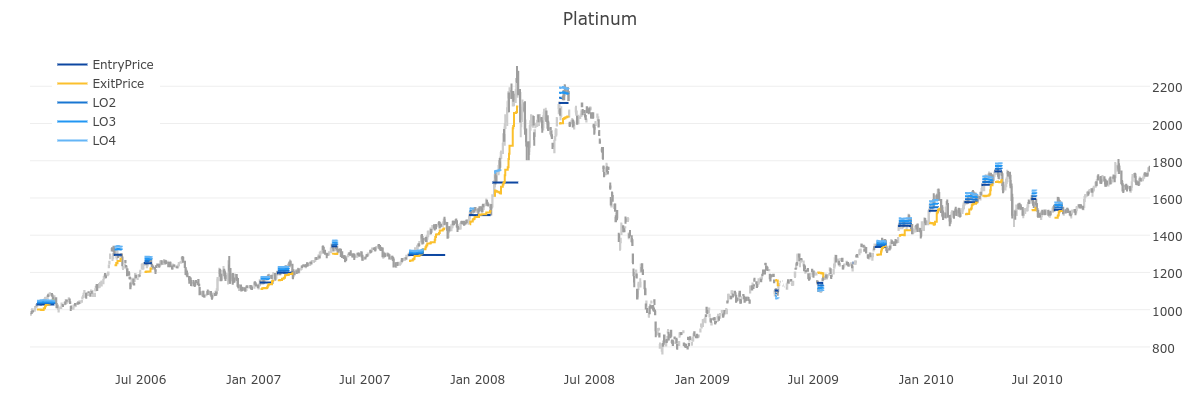

- 2.13 NY白金(2006〜2010)

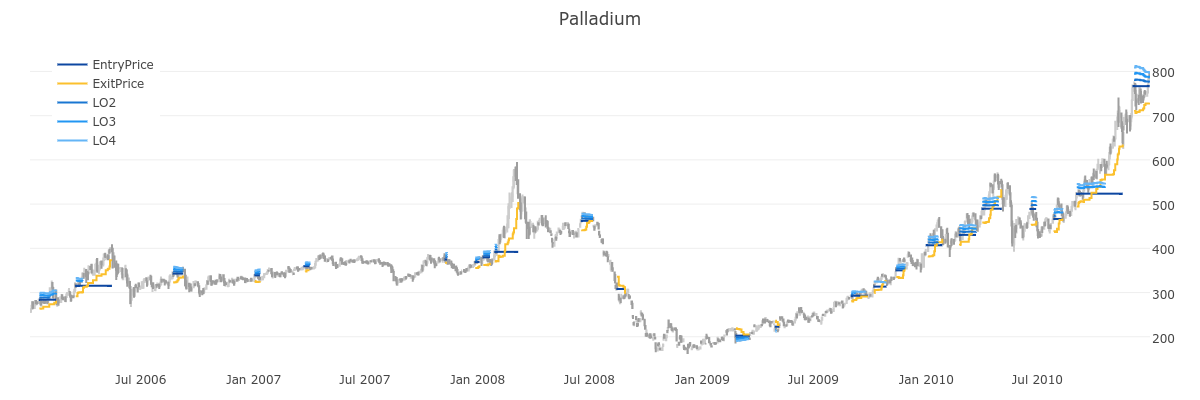

- 2.14 NYパラジウム(2006〜2010)

- 2.15 WTI原油(2006〜2010)

- 2.16 シカゴコーン(2006〜2010)

- 3 資金の推移をグラフでみる

- 4 総括

2006年〜2010年の結果

シリーズでタートルズの手法の検証結果をお送りしています。今回は2006年からの5年間をチャートとともに振り返ります!

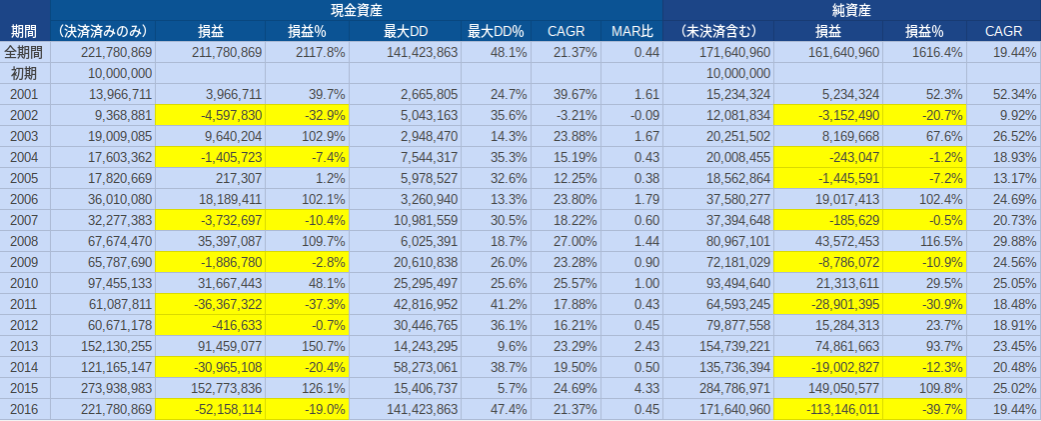

この記事から読み始める方のために全体の結果も載せておきますね^^

参考:資産の推移(表)

これは、16年間で資産が21倍になった検証結果です。

詳細はこちらの記事をご覧ください^^

エントリーとイグジットをチャートでみる

どんなチャートのときにエントリーしてイグジットするのかは、画像つきで紹介したこちらの記事をご覧ください^^

前回も書きましたが、ここでお伝えしたいのは、「タートルズの手法はしっかり通用するんだよ」ってことです。

損小利大の一例をみてもらって、「これを日足でなくて時間足でやったらスゴイじゃないか!!」みたいなことが伝わればうれしいです^^

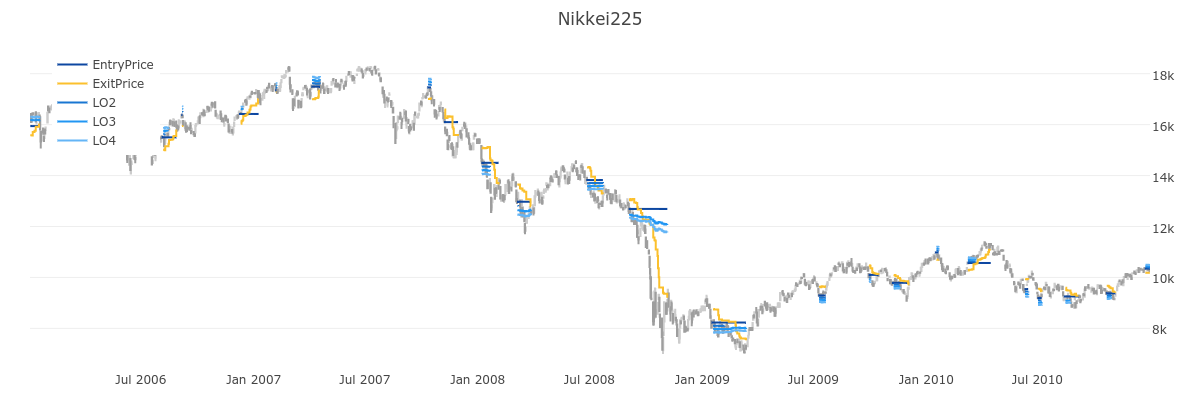

日経225(2006〜2010)

さてさて、2007〜08年といえばリーマン・ショックがあった頃ですね。その頃タートルズの手法でトレードしていたらどうなっていたのか?!

2007〜08年の日経225のエントリーはすべて利益っぽいですね。リーマン・ショックのようにある程度の期間をかけての暴落は、つまるところ下げのトレンドですから、トレンドフォローの得意とするところです。

参考:掲載しているチャートの見方

掲載している線はテクニカル分析ではありません。エントリーやイグジットの価格です。

EntryPriceはエントリーした価格です。ポジションを持っている期間、線が伸びていきます。

それに対してLO2〜3はEntryPriceから算出することができるピラミッティングをする価格です。この線は、エントリーすると消えます。分散投資のリスク管理の関係でピラミッティングの水準をプラス方向に抜けてもポジションを増やさないケースが多々ありますが、その場合は線が残っています。

ExtiPriceは、日毎の損切りや利益確定の水準です。「このラインをマイナス方向に割れたら決済するよ」っていう価格を毎日算出させています。これは価格の動きやピラミッティングの状況で変わります。

つらつらと書きましたが、要はEntryPriceよりもExitPriceがプラス方向に伸びていれば儲かったということです^^!

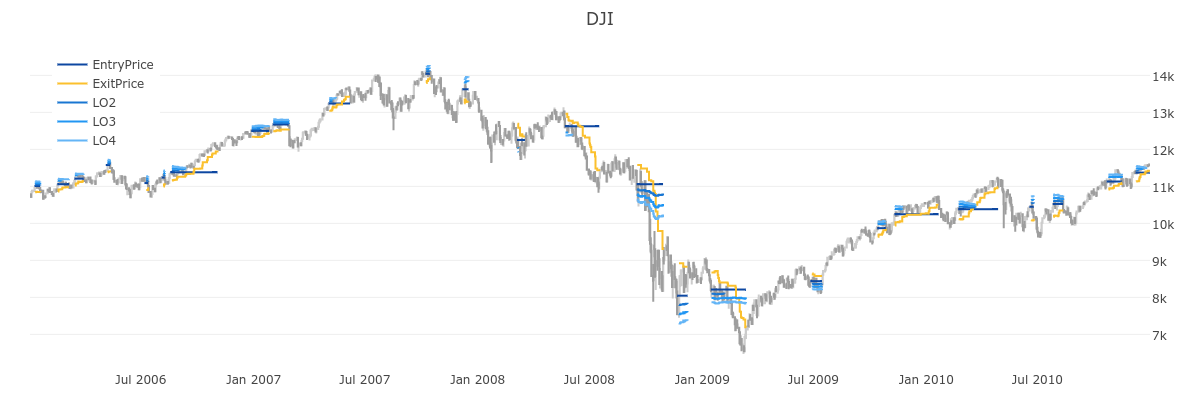

NYダウ(2006〜2010)

NYダウもリーマン・ショックの下げをしっかり取っていますね。この頃のNYダウはノイズのような動きが少ないように見えます。

ドイツ株価指数(2006〜2010)

ドイツ株価指数も似たような感じでしょうか。NYダウに比べるとノイズのような値動きが多く、あまり利益はとれていないような感じですね。

イギリス株価指数(2006〜2010)

イギリス株も似たような動き。各国の株の相関はかなり高かったようです。

香港ハンセン指数(2006〜2010)

香港ハンセン指数はリーマン・ショック時の下げではエントリーしていないようですね。シグナルのタイミングが遅かったか、他の銘柄の方が値動きが強いと判断してか。

似たような動きの同方向のエントリーは、反対方向に動いたときのリスクがあります。

USDJPY(2006〜2010)

ちょっと値動きの感じが変わりましたね。円高に歯止めがかからなかったようです。利益もしっかり出ている様子。特に2008年から09年にかけての下げはかなりの利益になっていそうです。

EURUSD(2006〜2010)

ユーロのリーマン・ショック後は、これまた極端な値動きがあったのですね! 特にリーマン・ショック後の上昇→下落は圧巻です!はじめて知りました。個人的にちょっとびっくりです。

しかし、利益はあまり上がっていなさそうです。

GBPUSD(2006〜2010)

ポンドも(リーマン・ショック以外)煮え切らない値動きが多いですね。トレンドフォローが苦手な値動きです。

AUDUSD(2006〜2010)

豪ドルのリーマン・ショック後は強いトレンドのように見えますが、エントリーしなかったようです。

2009年以降はノイズのような動きが多く、細かく決済させられていますね。

タートルズの手法は、最初のエントリーで資金の1%のリスクを取ります。そして、その後プラス方向に一定間隔動くたびにピラミッティング(LO2〜3)を行うのですが、細かく決済すると、せっかくマックスまで取ったポジションがまた1からになってしまいます。利益が伸びづらいパターンです。

CHFUSD(2006〜2010)

スイスフランはパッとしないですね。リーマン・ショック時もさほど大きく動かなかったような印象です。

ここまで見てきて、リーマン・ショックのような暴落がトレンドフォローにとってむしろ追い風であることは伝わっているかと思いますが、スイスフランの暴落(次回掲載分かな?)のような値動きは避けようがありません。

そして、何よりも恐ろしいのは、スイスフランのような暴落は損切りの価格が設定値よりも圧倒的に悪い水準になってしまうケースがあることです。

そんな自体に陥っても破産しないリスク・資金管理。これが何よりも重要です。

CADUSD(2006〜2010)

さてさて、カナダドルはこの頃もまだ市場が機能していなかったのでしょうか。軽く調べてみてもあまり出てきませんね。価格データの取得元をみてもこの通りですね。果たして何があったのか。。

あっ、今回の検証結果への悪影響はありませんので、あしからず^^

NY金(2006〜2010)

NY金が一番特殊な値動きかもしれません。リーマン・ショック前後を見ると、有事の金とは良くいったものだなと。

しかし意外とノイズが多いようですね。長期でがっつり利益という場面は少ないように見えます。この辺はトレードエッジ次第ですので、もっと良いエッジを取り入れることで改善の可能性は大いにあります。が、ひとつの銘柄に固執したトレードエッジは百害あって一利なし(他の銘柄で利益が上がらなくなる可能性がある)なので、注意が必要です。

NY白金(2006〜2010)

白金はリーマン・ショックの前後が非常に良いですね。最高の形です。そして、それ以降がパッとしない。

NYパラジウム(2006〜2010)

パラジウムは意外と良いようです。

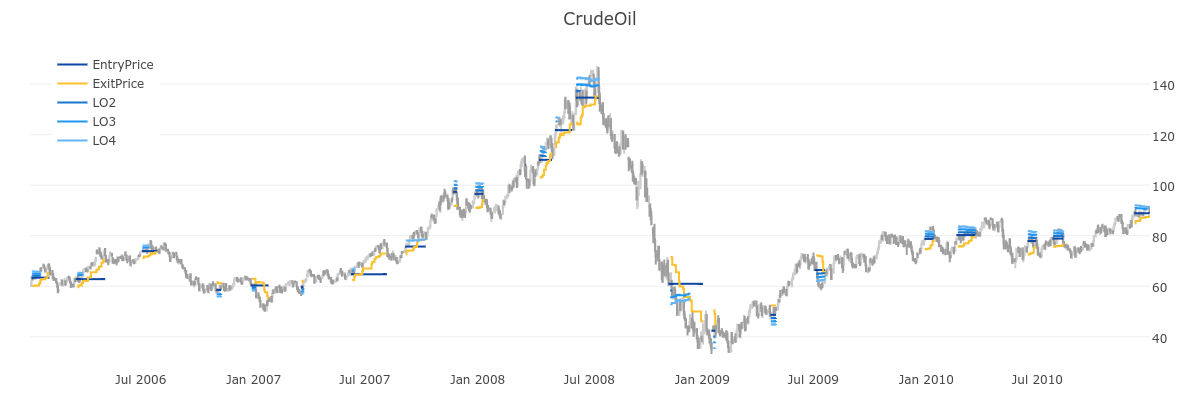

WTI原油(2006〜2010)

原油も煮え切らない値動きが多いですね。

投資をする上で流動性は最重要項目のひとつですが、いろんな利権がからむ銘柄とか、ヘッジファンドが取引に参加するような銘柄はノイズが多い(あくまでも個人的な)印象です。

それでもトレンドは必ずできるので、全然問題ないのですけどね^^

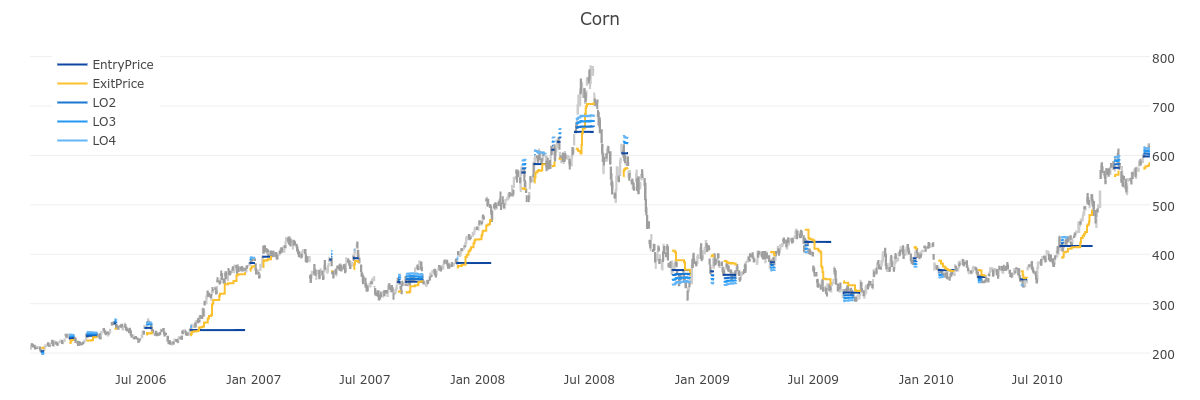

シカゴコーン(2006〜2010)

前回の5年間、煮え切らない動きでパッとしなかったシカゴコーンが、今回の5年間は(特に前半が)調子が良いですね!本当に相場というのはわからないものですね!

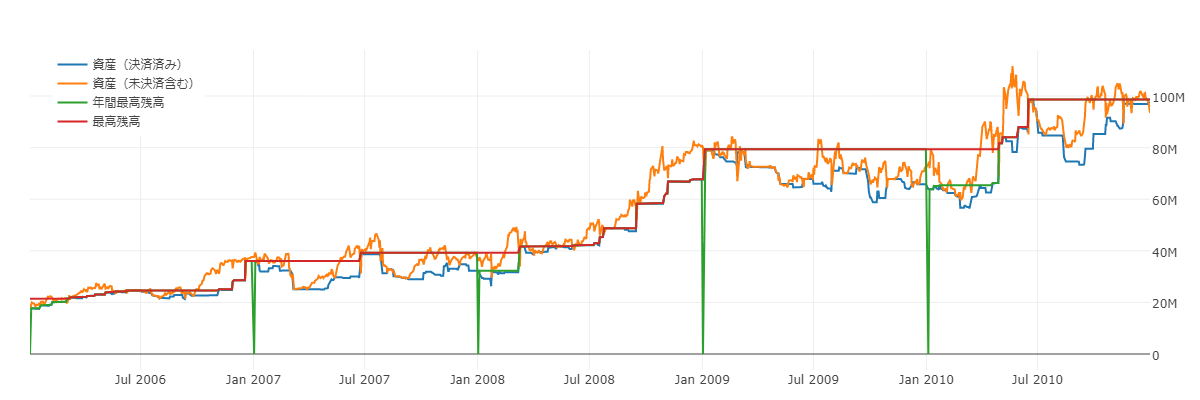

資金の推移をグラフでみる

こんな感じでした。リーマン・ショック後の暴落で大きく利益を伸ばしていますね。これぞトレンドフォロー!ですね^^

総括

いかがでしょうか。

個人的には「過去の検証はなかなか勉強になるなあ」とやるたびに感じています。もちろん実践に勝る経験はないのですが、市場の歴史や過去の事例に学ぶべきことがたくさんあることも事実です。

ボクは、このような検証を行うたびに「実践を通じた経験」を得たような感覚を覚えます。ボク自身も投資をしているトレーダーですが、損切りなんてちーーーーーーっとも怖くありません。それはボクがメンタル的に強い、いわゆる「タフガイ」なのではなく、タートルズのリスク・資金管理を知れたこと、そして今回のような検証を徹底的に行ってきたことによるものだと思っています。

何が言いたいかというと、「そんな検証の結果を皆さんに共有することで、読んでる方も損切りがこわくなくなるようにしたい!」そんなことを目指しているということです^^

さて、タートルズ編は次回で最後です。ぜひ次回もおつきあいください^^

では、最後までお読みいただきありがとうございました!!

(仕事人「u」)