みなさんこんにちは、小次郎講師です。

突然ですが皆さんはトレードにおいて大事な2つのポイントをご存知でしょうか?

それは『現在の状況を正しく分析すること』、そしてその分析を元に『これから先の展開を的確に予測すること』です。

今日は、前回お教えした移動平均線を3本使ってそれを可能にする『移動平均線大循環分析』を解説致します。

◯移動平均線大循環分析とは

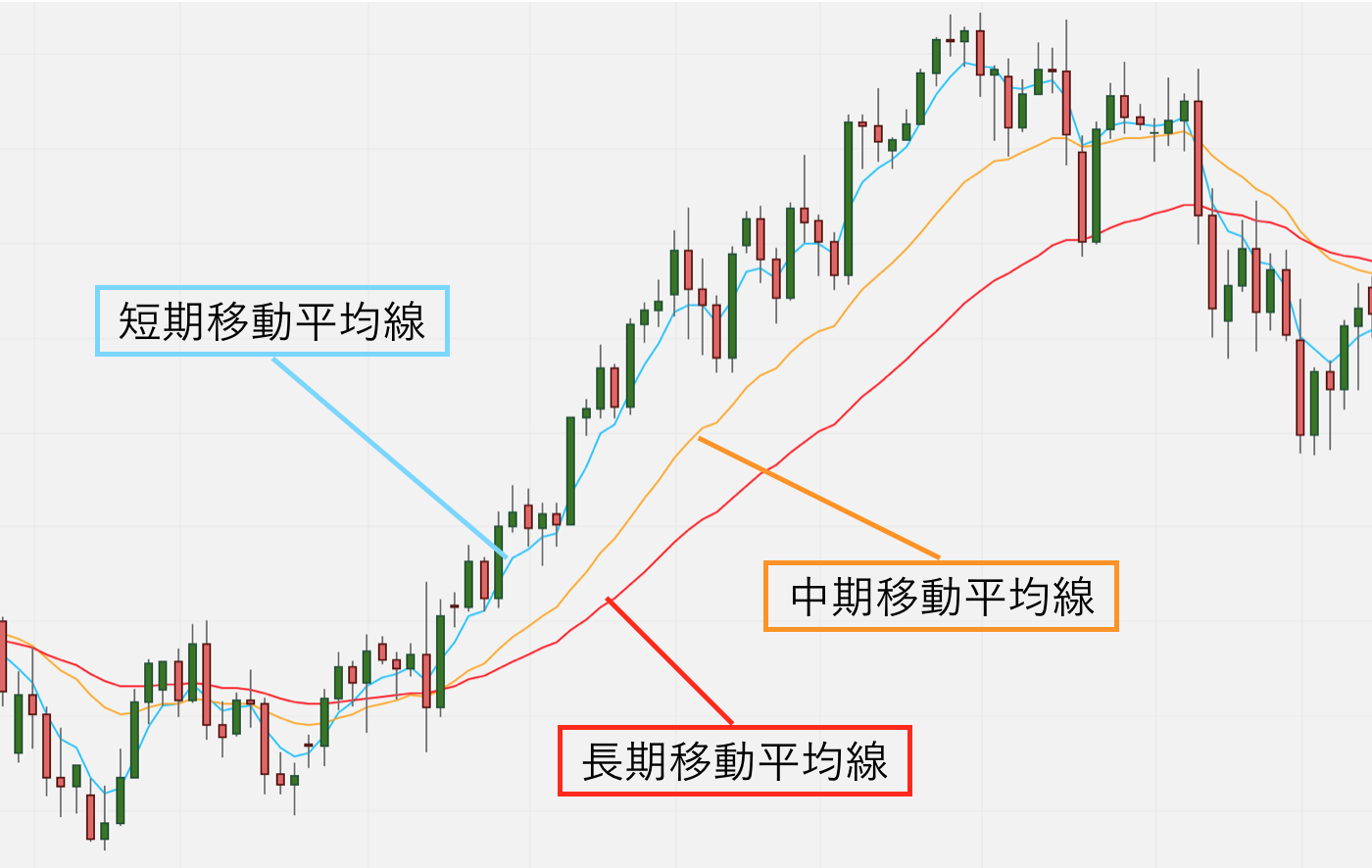

テクニカル指標の代表選手である移動平均線を『短期・中期・長期』の3本使った、究極の移動平均線と呼ばれるテクニカル指標です。3本の線はそれぞれ短期のトレンド・中期のトレンド・長期のトレンドの方向性と強さを表します。

ここでは初めての方に私がお勧めしている日付設定の、

・短期→5日移動平均線

・中期→20日移動平均線

・長期→40日移動平均線

で出していますが、慣れてきたらご自分のトレードに最適な日付設定でお使いください!

この日付設定のことをパラメーターと言いますのでこの機会に一緒に覚えましょう。

また、日足で見ている時以外は、5本・20本・40本の移動平均線となります。

移動平均線大循環分析は日足だけでなく、分足・時間足・週足・月足とどんな時間足でも使うことができる大変優れた手法ですので、是非マスターしましょう。

◯移動平均線大循環分析を使って分かること

為替のレートは買い手と売り手の力関係のバランスで決まり、これから先上がると思っている人(=買いたい人)が多ければ上昇し、下がると思っている人(=売りたい人)が多ければ下落します。現在の価格は買い手と売り手の力関係がそのレートで均衡しているということなのです。

通常上がるか下がるかは50:50であるはずですが、時に均衡しているはずの買い手と売り手の力関係のバランスが崩れる場合があります。

バランスが崩れるとどちらか一方が有利になる局面があり、そのような局面をエッジのある局面と言います。

移動平均線大循環分析はこの『エッジ』を見つけやすくしてくれるテクニカル指標なのです。

では、エッジはどのようなときに発生するのでしょうか?

それは『トレンド』が発生した時です。

トレンドは一度発生するとある程度の期間継続するという性質があるので、上昇トレンドが発生すると買い方が有利になる、つまり買いにエッジがある状態になり、逆に、下降トレンドが発生すると売りにエッジがある状態になるのです。

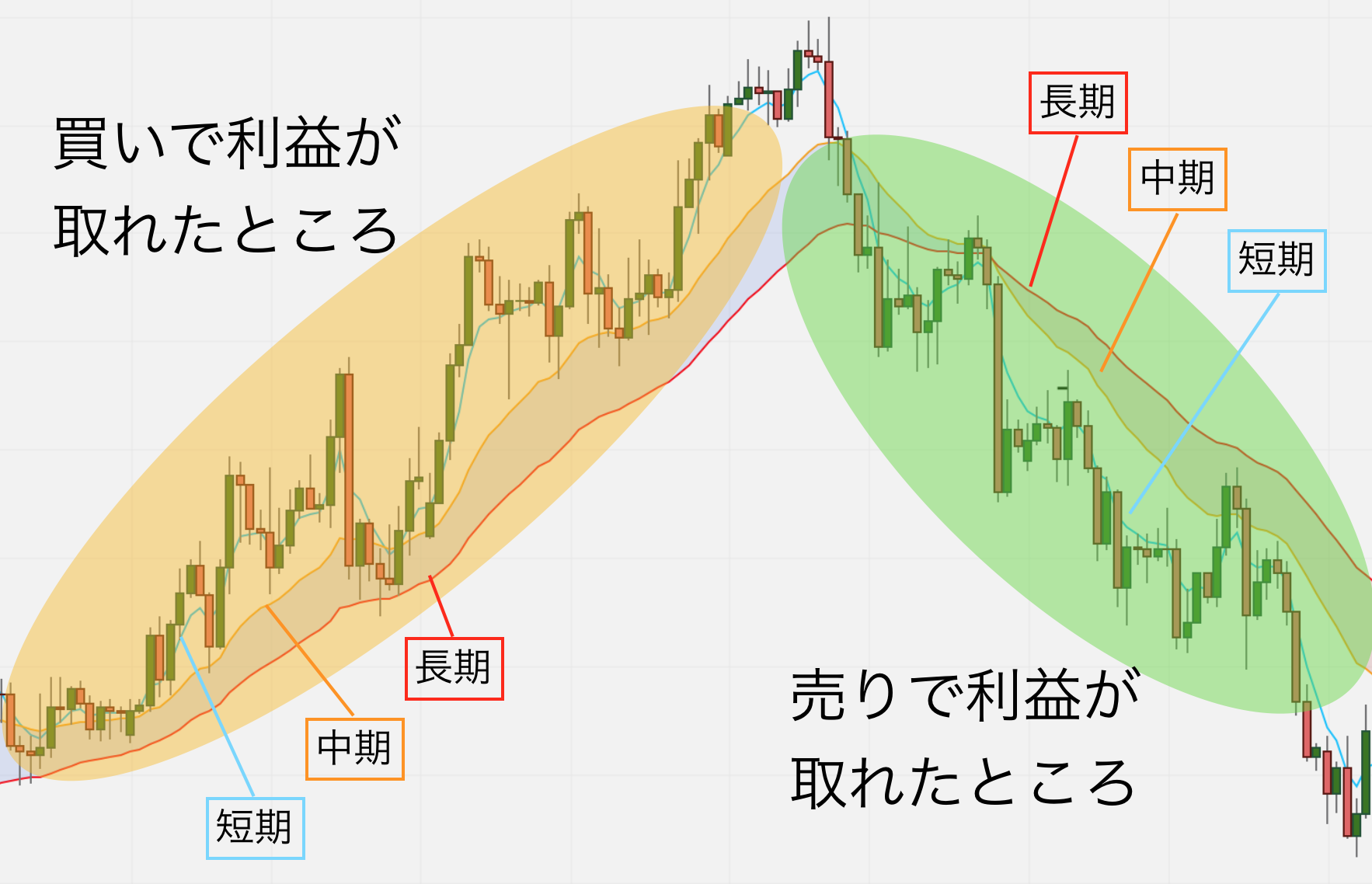

このチャートをご覧ください。

このオレンジ色の部分が買いにエッジがある局面、緑色の部分が売りにエッジがある局面です。

この2つにはある共通点があります。それは、3本の移動平均線の並び順と線の傾きです。

【買いにエッジがある条件(オレンジ色の部分)】

・3本の線の並び順・・・上から短期・中期・長期

・線の傾き・・・3本とも右肩上がり

【売りにエッジがある条件(緑色の部分)】

・3本の線の並び順・・・上から長期・中期・短期

・線の傾き・・・3本とも右肩下がり

と、真逆になっているということが分かります。

続いて、エッジがない局面も見てみましょう。

このようにエッジのないもみ合い期には短期移動平均線と中期移動平均線と長期移動平均線が頻繁にクロスを繰り返し3本の線は横ばいになっています。

このように線の並び順と傾きを見ることで、価格変動を

・安定上昇局面

・安定下降局面

・それ以外

の3つに分けることができます。

チャートの動きが複雑で分かりにくい時期にどうやって利益を上げるか悩むのではなく、分かりやすく利益を上げやすい安定上昇局面と安定下降局面でしっかりと利益を上げることが大切です。

その利益を上げやすい時期と上げにくい時期を視覚的に分かりやすく教えてくれるのが移動平均線大循環分析なのです。

では具体的な解説に入っていきましょう。

◯3本の移動平均線の並び順

このように移動平均線大循環分析では短期・中期・長期の3本の移動平均線の位置関係とその傾きによって現在の相場の状況を分析しますが、実は3本の線の並び順は6通りしかありません。

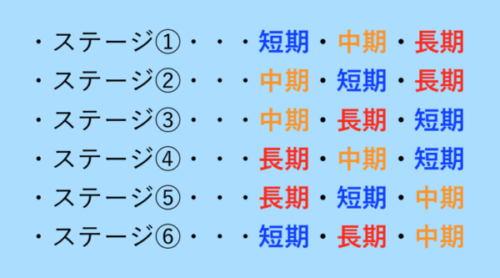

それぞれを区別しやすいように6つのステージに分けてみると

並び順が上から、

となり、それぞれのステージは線と線がクロスすることにより変化していきます。

上のチャートでのオレンジで囲まれた部分はステージ①、緑で囲まれた部分はステージ④だったということが分かります。

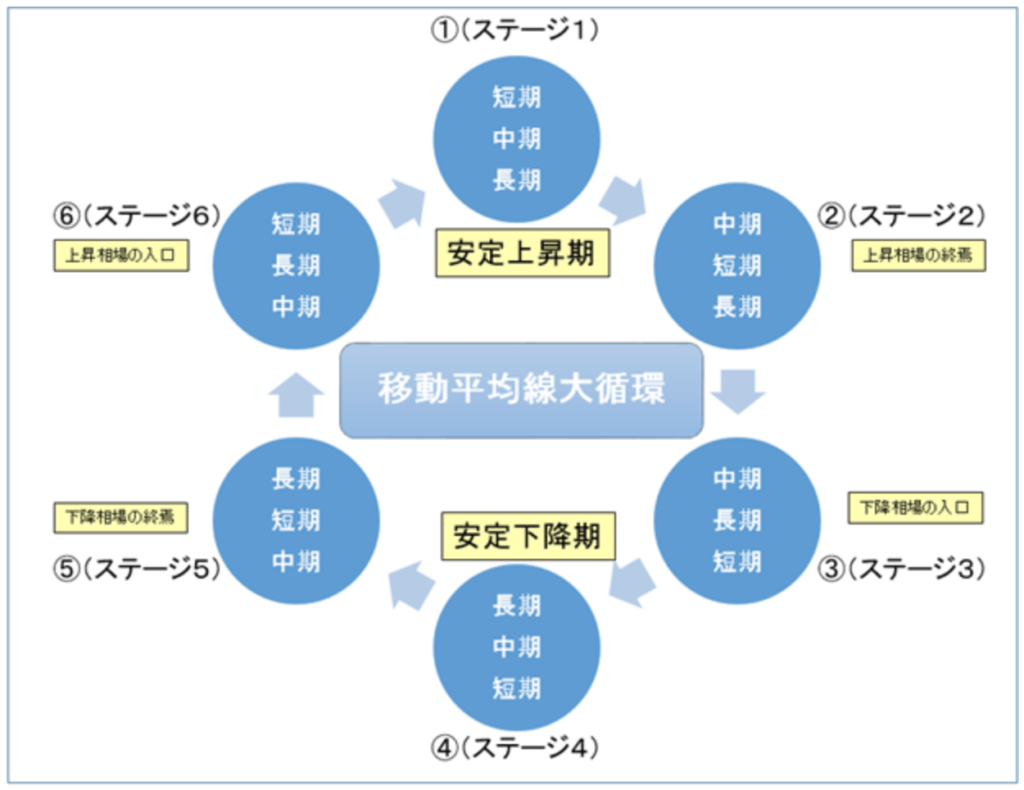

◯ステージの変化する順番

3本の移動平均線はトレンドの変化に合わせてステージ①、②、③と一定の方向に進み、ステージ⑥まで進むとまたステージ①に戻っていきます。

『移動平均線大循環分析』と呼ばれる由来はここにあるのです。

このように時計回りで動くことを『順行』、反時計回りで動くことを『逆行』と呼び、

価格変動の約7割が順行、約3割が逆行で動いていきます。

実際のチャートで見てみましょう。

逆順から正順に戻ったステージ④の後をご覧ください。価格が上昇を始めると、動きの早い短期移動平均線が一番に上昇を始め中期移動平均線とクロスしステージ⑤に移行します。続いて短期移動平均線は長期移動平均線ともクロスしステージ⑥に移行。中期移動平均線も上げ出し中期移動平均線と長期移動平均線がクロスをするとステージ①に移行し、その後価格が上昇を続ける限りステージは①のままです。

ここでワンポイント。

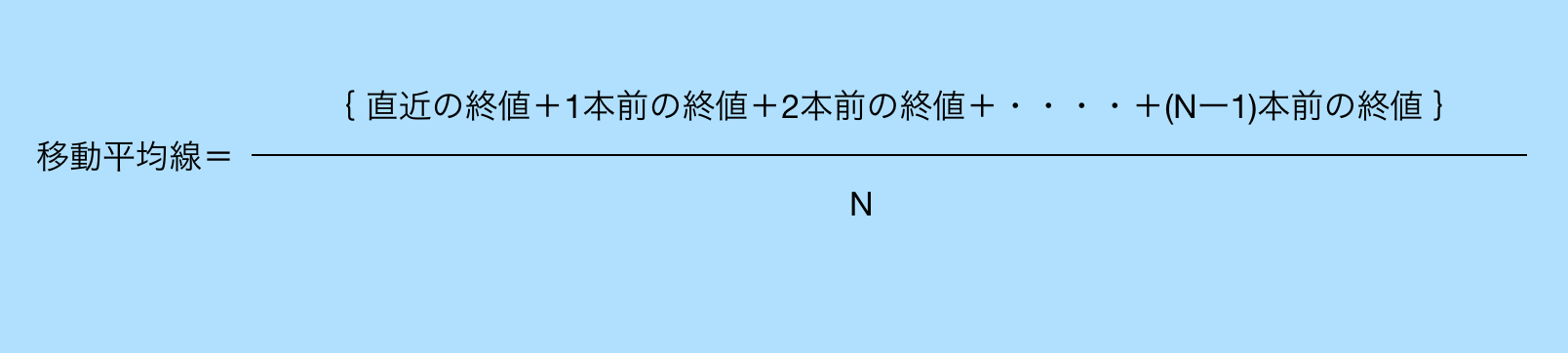

なぜ3本の移動平均線の動き出しの順番は早い順に、①短期移動平均線②中期移動平均線③長期移動平均線になるのでしょうか。それは分母の違いです。前回解説した移動平均線の計算式を思い出してみましょう。

この計算式のNには、短期移動平均線では5を、中期移動平均線では20を、長期移動平均線には40を入れている状態です。試しに短期移動平均線と中期移動平均線を実際に計算して比べてみましょう。

これは直近20日間の米ドル円の終値です。(計算しやすくするために四捨五入しています。)

仮に本日突如500円という驚きの価格をつけたとして、平均値の変化を見てみましょう。

【5日移動平均値】

(500+110+111+110+110)÷5=941÷5=188.2(円)

【20日移動平均値】

(500+110+111+110+110+111+111+111+112+111+111+112+112+112+113+113+113+113+114+114)÷20=2624÷20=131.2(円)

5日移動平均値は本日の500円という数字に影響され188.2円まで上昇しましたが、20日移動平均値は131.2円にとどまりました。中期移動平均線と長期移動平均線を比べても同じ結果になります。

このように分母の小さい、つまりパラメーターが短い移動平均線の方が1つの数字に影響を受けやすいため、価格が動いた際に一番早く動き出すのが短期移動平均線、続いて中期移動平均線、最後に長期移動平均線という順番になるのです。

下降トレンドの場合は上昇トレンドの逆で、

ステージ①での上昇が終わり、動きの早い短期移動平均線が一番に下降を始め中期移動平均線とクロスし、ステージ②に移行。続いて短期移動平均線と長期移動平均線がクロスし、ステージ③に移行。中期移動平均線も下げ出し中期移動平均線と長期移動平均線がクロスをするとステージ④に移行。その後価格が下降を続ける限りステージは④のままです。

トレンドが発生していない時には、

ステージ④⑤⑥⑤④⑥①③④⑤⑥④⑤⑥④⑤⑥①④・・・と、

もみ合いの時にはこのように各線が細かくクロスを繰り返します。基本的に1つずつ移行するステージも、このようにもみ合っている時には稀に3本の線が1点でクロスしステージが飛ぶこともあります。

このように3本の移動平均線の並び順と線の傾きを観察すると、上昇トレンドが起きやすいステージ①と下降トレンドが起きやすいステージ④の前にワンテンポ早く仕掛ける準備ができるだけでなく、トレードに向かないもみ合いの局面も教えてくれるのです。

さて今回はここまでにしておきましょう。

次回はそれぞれのステージが持つ意味合いと具体的な買いサイン売りサインについて解説したいと思います。

お楽しみに。