インベスター俳優の廣瀬瞬です。

街中が赤と緑で彩られ始めると、嫌が応にも年の瀬を意識させられますね。

その1年の終わりに、投資家がまず意識しなきゃいけないのが

「税金」に関するあれこれ。

ここは初心者講座ですが、初心者であろうと上級者であろうと

その区別なしに等しく襲いかかってくるのが「税金」。

「入門したばっかだし、そんなに儲かってないからいいや」と思わず

キチンと納めないと大変なことになるかも!?

というわけで、

意外と見落とされがちな「投資における納税のお話」を

今日はみなさんと“ざっくり”勉強していきたく思います。

これぞ大人の義務!!

いくら儲けたいくら損した、だけ興味を持つんじゃダメ!!

心得

まずはシステム面から。

年末が近づいてくると、

フリーランスの方に特に意識されるのが「年末調整」。

また会社員や専業主婦の方だとしても、トレードをしてるなら絶対に気にしなければいけないのが「納税」。

確定申告、というと来年の2〜3月でしょ、と思われる方もいらっしゃるかもしれませんが、

その際に計上される1年間というのは前年の1/1~12/31までですので、

そろそろ、今年2017年の“締め”を意識しなければいけないのです。

会社などで年末調整してお給料から源泉徴収してくれるのは

あくまでも会社での収益や保険料などの控除分ですので、

投資での損益は自分で申告しなければなりません。

そのことを念頭においてください。

確定申告が必要?不必要?

税金の話って用語が難しくて、敬遠しがちですよね。

(だから税理士などの“プロ”の職業の方がいらっしゃるのです)

僕も特別詳しいわけではないのですが、

必要なことだけ知っていればとりあえずOKなんじゃないかと思います。(プロになるわけじゃないのですから)

まず大前提として、

「収入」と「所得」これらは税法上、違うものだということを覚えておいてください。

給与形態によって細かく場合分けされることもありますが

ざっくり言って、「収入」が給与や賞与などの全体で、そこから必要経費や給与所得控除を引いた後の金額が「所得」となります。

収入 – 必要経費 = 所得

と考えて良いかと思います。

そしてこの「所得」には「基礎控除」という誰でも受け取れるラッキーサービスがあり、

「38万円までは税金かけませんよー!」というシステムが日本にはあるんです。

だからフリーランスの方は、必要経費などを差し引いて38万円以上利益が出た場合は、

確定申告が必須となってきます!

会社員の方などは少しルールが異なり、

給与収入が2000万円以下で給与以外の所得の合計額が

20万円以上の場合は、確定申告をする義務が発生してきます。

もし利益がある場合は、どちらにせよこれ以上のプラスが出ている場合が多いでしょうから(それが投資の妙味性)、

トレードで利益を出している方の大半は、結局のところちゃんと確定申告しなくちゃいけないってことになってくるんですね。

必要経費

じゃあ取引においてどんなものが経費と認められるかというと

・売買の手数料

・振込み手数料

・雑誌、新聞代

・セミナー代

・筆記用具代

・パソコン代の一部※

・通信・プロバイダー代、電気代などの一部※

などなど。

セミナーも行ったら領収書もらったほうがいいってわけですね!

ただ※印の付いているものは、取引に使用する時間や頻度や目的等を明確に証明しなければいけなく、

税務署によっても見解が違ったりその人の生活スタイルによってケースバイケースだったりのことが多いらしいので、

あまり考えなくても良いのかもしれません。

損したらどうなるの!?

先ほど利益が上がった場合の話をしましたが、

そうじゃない人だってもちろんいます。誰もが勝てるわけではありませんから。

「残念ながら1年トータルで見たらマイナスで終わってしまった…」

分かります。分かりますとも。僕もかつて我流でやっていた時はそうでした…!

じゃあ

「損の時は確定申告しなくてもいいの?」

その答えは【NO】!

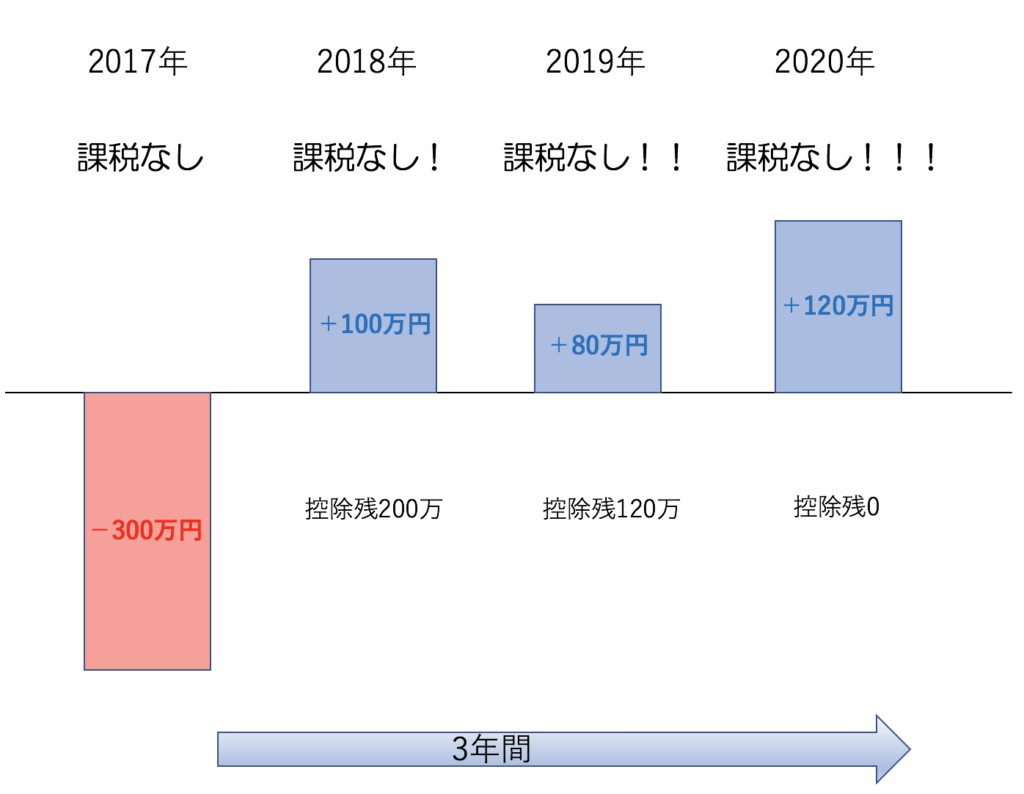

投資には「損益繰越」というお助け制度があって、

「今年〇〇円損しました!」

と申告すれば

「じゃあ向こう3年間は利益が出ても、その損と相殺してあげるね!」

と認めてもらえるんです。

そうすれば、仮に今年300万損したとして

来年2018年に100万、2019年に80万、2020年に120万儲けたとしても、

その利益には税金がかからないんです!

ただし3年間を過ぎると、余った損失分はそれ以降繰り越せないことと、

来年以降欠かさず毎年、取引をしてない年が1年あったとしても継続的に確定申告をしないとその権利が消滅してしまうので、

その点には注意が必要です。

気になる税率

「じゃあ結局のところ税金ってどのくらいかかるの???」

というと、

まず一般的な口座での取引の売買利益は、

FXや先物は税法上「雑所得」の「申告分離課税」

株式は税法上「譲渡所得」の「申告分離課税」

という区分の対象になりまして、

その名の通り「申告」が必要になるんです。(名前が難しいので、なんとなく覚えておきましょう)

だから自分で確定申告しなければいけないんですね!

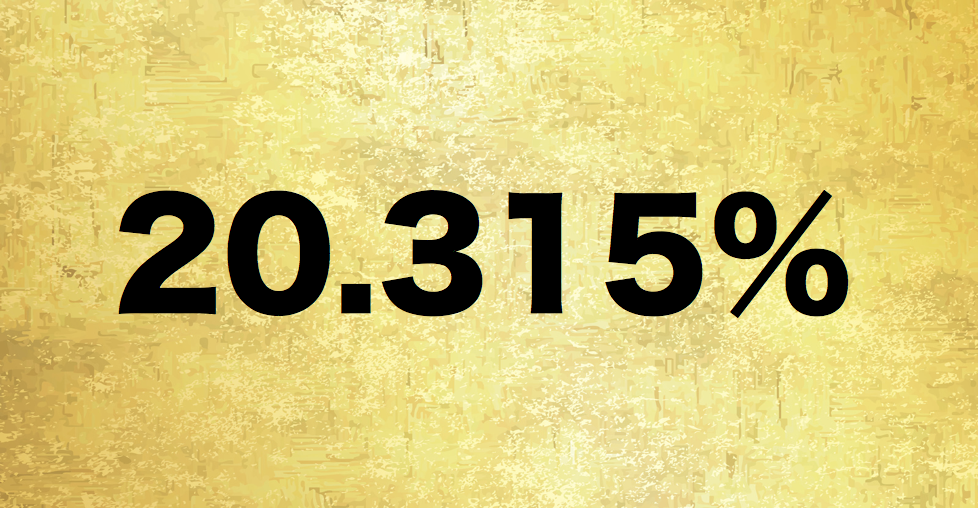

そして株でもFXでも先物でも、その税率は

一律20%(所得税15%・住民税5%)です。

ただし、2013年1月1日から2037年12月31日までの25年間は、

所得税に対して2.1%の「復興特別所得税」が課されるので、

厳密に言えば

【20.315%】[所得税15%+復興特別所得税0.315%(=15%×2.1%)+住民税5%]

となります。

まぁ大体20%くらいと思っておけばよろしいかと。

しかし改めてこう見ると、

結構持ってかれてしまうんですね、税金で…!

仮に100万儲けたとしても約20万は税金で支払わなければなりません。

また、皆さんもご経験があるかと思いますが、

恐ろしいのは徴収が始まるのは儲けた年の“翌年”だということ…!!

だから100万儲かったからって「わーい!」と喜び勇んで全て使ってしまうと

その翌年にイターいしっぺ返しを食うので、

その税金分も頭の片隅において計画的にご利用ください。

また、年末のこの時期に特にご注意頂きたいのが、

税金の計算に適用される損益は

“決済したもののみ”という点。

含み益や含み損は、計上されないんですね。

ですから、

「利益はとりあえず今年も終わるし一旦確定しておこう!

損が出てる部分は……来年もしかしたら上がるかもしれないから、塩漬けにしとこっ…!」

ってやってしまうと、

確定した利益分にのみ税金がかかり損とは相殺されないので、

例え確定した利益50万、未決済の含み損50万だとして、

口座上はプラスマイナス0の状態だとしても

その年は利益が50万出たとして、50万に対して課税されてしまうのです。

利を焦るのも良くないですし、損を先延ばしにするのもやはり良くないことが

この点からも分かりますね。

まとめ

以上が投資におけるざっくりとした税金のお話です。

しかしまだ

「どの投資商品同士なら損益は合算できるの?」

「証券会社の口座の種類によて違いはあるの?」

「どうやって申告すればいいの?」

という疑問が尽きないと思いますので、

それらの点は次回お話しできればと思います。

上級編に続く!!

インベスター俳優「瞬」